SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера GSM

Золотая истина (update)

- 09 июня 2014, 22:23

- |

И снова про золото. О нем много писал, начиная с февраля прошлого года. И хорошо, что все те выкладки, основанные на понимании базовых процессов в глобальной экономике, дали результат и ожидания оправдались. «Золотых жуков» вынесли ногами вперед, и конспирологи, наконец, поумерили свой пыл.

Почитать материалы от 2013 года можно здесь (февраль — 3 части) и здесь (декабрь).

Далее выложу основные графики по каждому фактору, который оказывает влияние на динамику желтого металла. Все данные на июнь 2014 года.

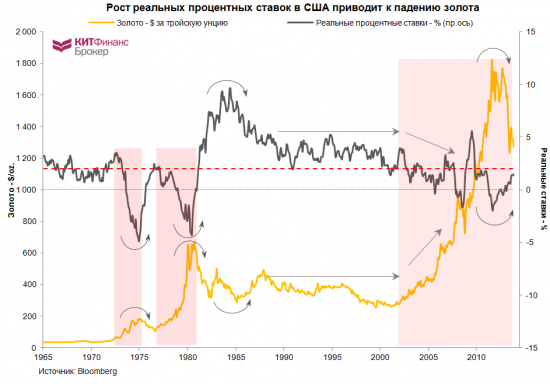

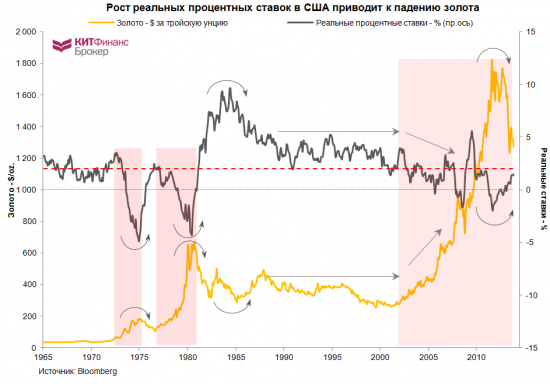

1. Золото vs. реальные процентные ставки

Здесь все просто. Реальные % ставки можно рассчитать как доходность 10-летних трежерей за вычетом инфляции. Во время положительных % ставок финансовые активы дают положительную доходность, в отличие от золота, которое cash flow не генерит (напротив, требует расходов на хранение).

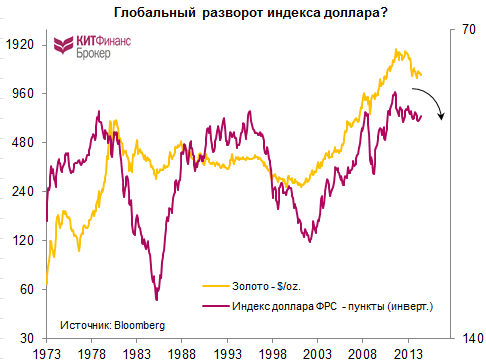

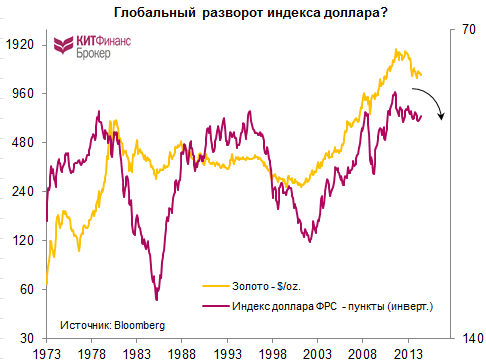

2. Золото vs. доллар США

ФРС: выход из программы QE (2014) + ожидаемое повышение % ставок (2015-2016) -> рост USD

*на графике широкий индекс доллара по расчетам ФРС (инвертированный) — лог. шкала

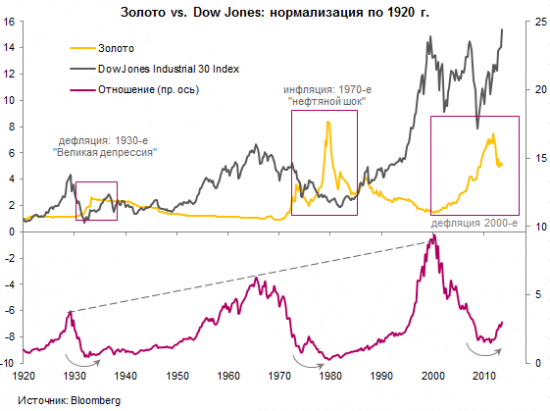

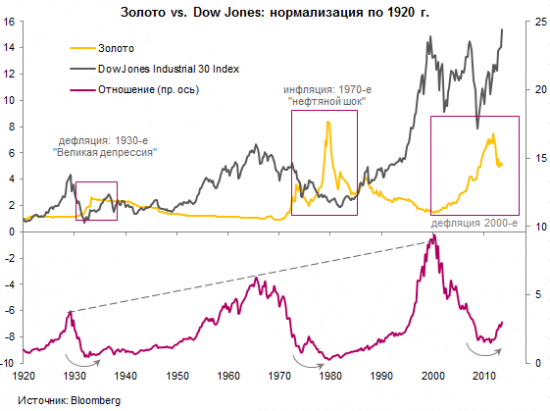

3. Цены на золото цикличны, как и на другой любой другой актив

-> исторически золото падает, когда акции растут, и наоборот.

( Читать дальше )

Почитать материалы от 2013 года можно здесь (февраль — 3 части) и здесь (декабрь).

Далее выложу основные графики по каждому фактору, который оказывает влияние на динамику желтого металла. Все данные на июнь 2014 года.

1. Золото vs. реальные процентные ставки

Здесь все просто. Реальные % ставки можно рассчитать как доходность 10-летних трежерей за вычетом инфляции. Во время положительных % ставок финансовые активы дают положительную доходность, в отличие от золота, которое cash flow не генерит (напротив, требует расходов на хранение).

2. Золото vs. доллар США

ФРС: выход из программы QE (2014) + ожидаемое повышение % ставок (2015-2016) -> рост USD

*на графике широкий индекс доллара по расчетам ФРС (инвертированный) — лог. шкала

3. Цены на золото цикличны, как и на другой любой другой актив

-> исторически золото падает, когда акции растут, и наоборот.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 36 )

Разметка старших циклов РТС по Эллиоту

- 18 мая 2014, 14:39

- |

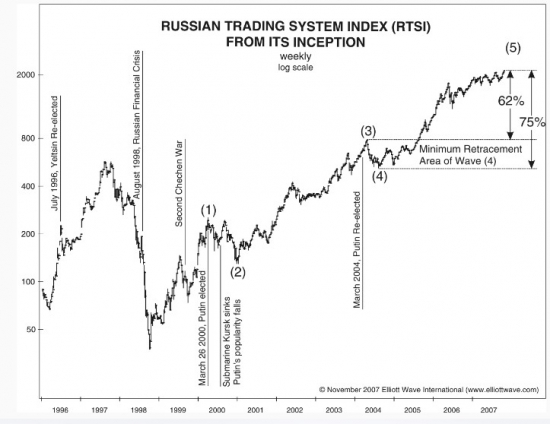

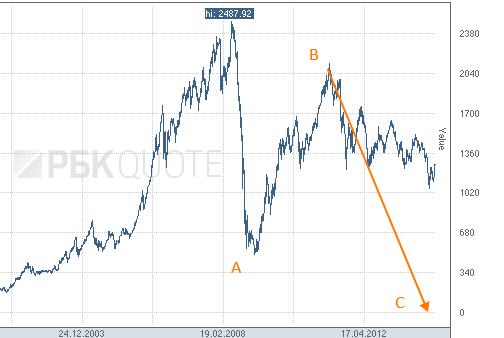

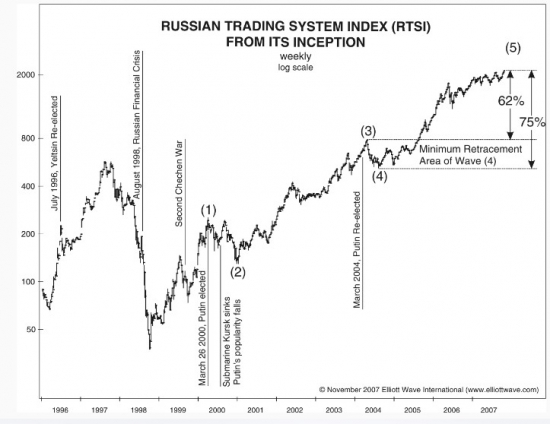

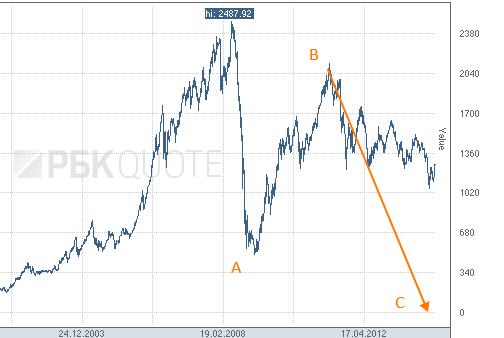

Попалась мне на глаза интересная волновая разметка графика РТС сделанная в институте социономики одного из корифеев волнового анализа — Боба Пректера. Разметка была сделана в 2007 году. Что было дальше — все помнят — кризис 2008 года и падение РТС в район 500 что стало волной А коррекции. Затем восстановление в виде волны В до уровня 2000 и сейчас цена находится в волне С где должна обновить минимум. Ждемсс

P.S. Для патриотов замечу, что не стоит так возбуждаться на графики. Падение РТС будет сопровождаться сходным по масштабам падением и американского рынка. А вот что будет причиной этого — большой вопрос. Так как РТС падает просто так, потому что шлак — а американскому индексу нужна причина. И серьезная для серьезного падения. И тут есть варианты

( Читать дальше )

P.S. Для патриотов замечу, что не стоит так возбуждаться на графики. Падение РТС будет сопровождаться сходным по масштабам падением и американского рынка. А вот что будет причиной этого — большой вопрос. Так как РТС падает просто так, потому что шлак — а американскому индексу нужна причина. И серьезная для серьезного падения. И тут есть варианты

( Читать дальше )

«Beautiful deleveraging» по-американски (часть 2)

- 05 мая 2014, 19:32

- |

Первая часть здесь.

Содержание второй части:

Для полного понимания сути процесса делевериджа в США необходимо проанализировать структуру и изменения балансов экономических субъектов США: домохозяйств, корпоративного сектора, финансового сектора и правительства.

Динамика долга к ВВП наглядно показывает процесс делевериджа в американской экономике в последние годы. После 2008 года правительство США стало активно замещать выпадающий спрос частного сектора через значительное расширение государственного долга, который монетизировался ФРС:

( Читать дальше )

Содержание второй части:

Долг к ВВП

Для полного понимания сути процесса делевериджа в США необходимо проанализировать структуру и изменения балансов экономических субъектов США: домохозяйств, корпоративного сектора, финансового сектора и правительства.

Динамика долга к ВВП наглядно показывает процесс делевериджа в американской экономике в последние годы. После 2008 года правительство США стало активно замещать выпадающий спрос частного сектора через значительное расширение государственного долга, который монетизировался ФРС:

( Читать дальше )

«Beautiful deleveraging» по-американски (часть 1)

- 05 мая 2014, 19:08

- |

Сжатие кредитного пузыря в 2008 году запустило процесс делевериджа в США. По прошествии шести лет с начала кризиса американские домохозяйства продолжают сокращать уровень кредитного плеча. Выпадающий спрос частного сектора вынуждено замещать государство – дефицит бюджета финансируется выпуском нового долга, который монетизируется Федрезервом через программы выкупа активов (QE).

Пройдя этап дефляционного делевериджа в 2009-2010 годах, сегодня экономика США находится в стадии, которую Рей Далио, основатель крупнейшего хедж-фонда в мире с активами более $120 млрд, обозначил как «beautiful deleveraging» или «красивый делеверидж».

Пост состоит из двух больших блоков. Содержание первого блока:

Согласно концепции Рея Далио существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосрочный период)

( Читать дальше )

Пройдя этап дефляционного делевериджа в 2009-2010 годах, сегодня экономика США находится в стадии, которую Рей Далио, основатель крупнейшего хедж-фонда в мире с активами более $120 млрд, обозначил как «beautiful deleveraging» или «красивый делеверидж».

Пост состоит из двух больших блоков. Содержание первого блока:

Часть 1. Природа делевериджа

Три составляющие экономического роста

Согласно концепции Рея Далио существуют три главные силы, лежащие в основе экономического роста:

1. Рост производительности (долгосрочный период)

( Читать дальше )

О сроках возврата налогов по операциям с цб и срочными контрактами

- 30 апреля 2014, 12:16

- |

Ранее я обещала расписать несколько типовых кейсов, когда трейдер может вернуть часть уплаченных налогов. Напомню, налоги вы платите автоматом — их брокер рассчитывает и перечисляет в бюджет как агент. А вот возврат этих налогов — ваше право и воспользуетесь ли вы этим правом зависит только от вас. Понятно, что государство не будет просить вас забрать у него часть своих налогов :)

Этот пост будет важный в плане понимания сроков. На него я потом буду ссылаться и чтобы не повторяться, решила его первым написать. Это еще не кейсы — так… подготовка… раздумья вам на майские праздники :)

Итак, сроки, которые вы должны знать, чтобы вернуть налоги от вашей торговли на рынке ценным бумаг.

В течение 10 лет вы можете использовать свои минусовые года :) Т.е. сейчас 2014 год и если кто получит сейчас убыток, то на сумму этого убытка можно снизить налогооблагаемую базу в течение десяти лет. Словом, срок исковой давности на убытки — 10 лет. Это, согласитесь, достаточно много. Правда только с 2010 года.

( Читать дальше )

Этот пост будет важный в плане понимания сроков. На него я потом буду ссылаться и чтобы не повторяться, решила его первым написать. Это еще не кейсы — так… подготовка… раздумья вам на майские праздники :)

Итак, сроки, которые вы должны знать, чтобы вернуть налоги от вашей торговли на рынке ценным бумаг.

В течение 10 лет вы можете использовать свои минусовые года :) Т.е. сейчас 2014 год и если кто получит сейчас убыток, то на сумму этого убытка можно снизить налогооблагаемую базу в течение десяти лет. Словом, срок исковой давности на убытки — 10 лет. Это, согласитесь, достаточно много. Правда только с 2010 года.

( Читать дальше )

Немного о долларе

- 18 апреля 2014, 13:28

- |

Есть такая теория системных циклов накопления Дж.Арриги, разработанная на основании исследований выдающегося историка ХХ века Ф.Броделя, четко показывает пути дальнейшего развития мировой экономики.

Мировая экономика переходит с Американского системного цикла накопления капитала и мир-системы Pax Americana на Азиатский цик. Точно также, как между двумя мировыми войнами в условиях Великой депрессии она переходила от Британского цикла к Американскому. К 2020 году этот переход будет завершен, и чем быстрее Россия переориентируется на Восток, тем меньше экономических потерь будет нести российская экономика.

А доллар абсолютно неизбежно уже в этом, или в крайнем случае в следующем году, потерпит крушение. После Бреттон-Вудса доллар стал главной резервной валютой, т.к. был «такой же хороший, как золото», но когда в 1971 году был запрещен свободный обмен долларов на золото началось мощное обесценение доллара. Киссинджеру удалось договориться с саудитами и сделать доллар «таким же хорошим, как нефть».

Продажа нефти и других товаров за национальные валюты, а не за доллары, вновь приведет к мощному обесценению доллара, за которым последует крушение долларовой долговой пирамиды. Нас ждут веселые времена. Скупайте доллары, господа, пока они хоть что-то стоят.

Путин похоже грохнет бакс — в одиночку практически, это невероятно — но похоже это произойдёт. Время пришло, циклы меняются: http://mixednews.ru/archives/51262

Мировая экономика переходит с Американского системного цикла накопления капитала и мир-системы Pax Americana на Азиатский цик. Точно также, как между двумя мировыми войнами в условиях Великой депрессии она переходила от Британского цикла к Американскому. К 2020 году этот переход будет завершен, и чем быстрее Россия переориентируется на Восток, тем меньше экономических потерь будет нести российская экономика.

А доллар абсолютно неизбежно уже в этом, или в крайнем случае в следующем году, потерпит крушение. После Бреттон-Вудса доллар стал главной резервной валютой, т.к. был «такой же хороший, как золото», но когда в 1971 году был запрещен свободный обмен долларов на золото началось мощное обесценение доллара. Киссинджеру удалось договориться с саудитами и сделать доллар «таким же хорошим, как нефть».

Продажа нефти и других товаров за национальные валюты, а не за доллары, вновь приведет к мощному обесценению доллара, за которым последует крушение долларовой долговой пирамиды. Нас ждут веселые времена. Скупайте доллары, господа, пока они хоть что-то стоят.

Путин похоже грохнет бакс — в одиночку практически, это невероятно — но похоже это произойдёт. Время пришло, циклы меняются: http://mixednews.ru/archives/51262

Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал