Избранное трейдера Ринат

Некий трейдер скупает краткосрочные опционы на индекс волатильности VIX

- 11 апреля 2017, 09:25

- |

Он не останавливается, хотя получил уже $55 млн убытка

Чтобы трейдер получил деньги по опционам, индекс VIX должен вырасти почти в два раза

Таинственный трейдер делает ставку на рост волатильности рынка и с декабря скупает опционы call на индекс VIX, сообщают Bloоmberg и CNBC. У этого трейдера «очень характерная модель покупки опционов», говорит главный стратег по деривативам Macro Risk Advisors Правит Чинтавонгванич.

По его словам, трейдер выходит на рынок каждый день и покупает опционы на индекс VIX по цене около 50 центов за штуку. «Иными словами, цена исполнения опциона ему не важна, – объясняет Чинтавонгванич. – Он просто покупает опционы, которые стоят 50 центов». За это рынок уже успел окрестить таинственного игрока «трейдер 50 центов» (50 Cent).

Чтобы увидеть этот контент, перейдите на полную версию сайта

Например, в конце прошлой недели этот трейдер покупал майские опционы на VIX: 50 000 опционов с ценой исполнения $21 и 15 000 опционов с ценой исполнения $20. Если индекс не вырастет за 1,5 месяца на 80%, опционы полностью обесценятся, пишет CNBC. Чтобы трейдер получил деньги по опционам, VIX должен вырасти до 21,49 пункта. Но сейчас его значение составляет 12,24 пункта, и последние несколько месяцев «индекс страха» остается на низком уровне.

Даже Brexit и избрание президентом США Дональда Трампа не заставили инвесторов нервничать так сильно. В конце июня 2016 г. значение VIX составляло 15,6, а накануне президентских выборов в США – 17 пунктов (см. график). VIX превышал 21 пункт во время обвала на китайском рынке акций, во время кризиса на рынке европейских гособлигаций в 2011 г. он пробивал уровень 40 пунктов, а во время глобального финансового кризиса 2008 г. – уровень 80 пунктов.

«Трейдер 50 центов» потратил на опционы $90 млн и уже получил $55 млн убытка, сообщает CNBC. «Возможно, это крупный управляющий активами, например государственный пенсионный фонд, так хеджирует риски, – отмечает Чинтавонгванич. – Это для нас $90 млн – огромные деньги, а для них это гораздо меньше, если считать как процент от активов».

«Размер открытых трейдером позиций настолько огромен, что он заведомо обрекает себя на неудачу», – полагает партнер хедж-фонда Malachite Capital Джейк Вайниг. Но если волатильность резко возрастет, он заработает на опционах сотни миллионов долларов.

www.vedomosti.ru/amp/f5d79bfbb6/finance/articles/2017/04/05/684185-treider-skupaet

- комментировать

- ★4

- Комментарии ( 9 )

Жить с рынка? Главный секрет. Исповедь трейдера.

- 23 марта 2017, 14:04

- |

Смотрите люди я пришёл на рынок с 1 тыс. долларов (1200 примерно). На тот момент это были все мои деньги. И в моём регионе з.п. была всего в районе 150 $ в те годы если не меньше, т.е. да это были копейки но относительно доходов наших не такие уж копейки. У нас вообще был самый бедный регион в стране тогда. У меня не было миллионов, просто не было. И если бы я решил сначала заработать миллионы а потом идти в трейдинг я бы трейдером никогда вообще не стал. Но мне просто очень хотелось заниматься именно этим.

При чём я стал жить с этих денег… Тогда ещё на мамбе давали 10 плечи на все бумажки в том числе нелеквид и я колбасил с 10 плечом. Через несколько месяцев к слову у меня уже было 10 тыс. долларов. Возможно это было просто везение я до сих пор не знаю.

Но в чём суть. По началу у меня после таких дел наделись просто оверрозовые очки… Прийдя на рынок с 40 тыс. рублей я через год чтоли стал подыскал квартиру своей мечты стоисмостью в районе 3 млн… Площадью почти на 3 сотни метров, зимним садом и всеми делами. Я увеличил капитал в сотни уже раз достаточно быстро (уже на тот момент с большими просадками). Что возможно было невероятным везением а до квартиры мне оставалось увеличить его всего в 2 раза.

( Читать дальше )

Анализ спроса и предложения (робот)

- 16 марта 2017, 11:57

- |

В КВИКе есть такие поля:

Суммарный спрос — количество лотов, выставленное на покупку (даже за пределами видимости стакана)

Суммарное предложение — количество лотов, выставленное на продажу (даже за пределами видимости стакана)

Количество заявок на покупку — сколько люди, звери, птицы и юр.лица поставили заявок на покупку (даже самых маленьких — однолотовых)

Количество заявок на продажу — сколько заявок выставлено на продажу.

Вот они.

Полезность этих полей можно критиковать. Мол, они не показывают айсберги, крупный игрок может умышленно поставить большой пакет вдали от рынка, однолотовые заявки искажают картинку… Это всё так, и я не защищаю этот метод анализа.

Тем не менее, я написал робота, который эти параметры анализирует. Робот только что из печки, горяченький.

( Читать дальше )

Нефтяная загадка

- 15 марта 2017, 08:47

- |

За счет ослабления рубля индекс ММВБ вчера закрылся в символическом плюсе (+0,056%). Нефтяная загадка – каким образом произошел неожиданный рост объемов добычи в Саудовской Аравии, несмотря на введенные картелем ограничения? Согласно вторичным источникам, добыча в Саудовской Аравии понизилась до 9,797 млн баррелей в день. Однако представители Королевства сообщили ОПЕК, что добыча в стране выросла до 10,011 млн баррелей в день. Это все равно ниже потолка, установленного соглашением о сокращении добычи ОПЕК в 10,058 млн баррелей в день, но загадочно.

«Новость об увеличении добычи в Саудовской Аравии до 10 млн баррелей в день после того, как страна сократила добычу сильнее обязательств в январе, является ключевым драйвером рынка», – говорит главный стратег по рынку нефти в BNP Paribas Гарри Чилингирян. «Саудовская Аравия была той страной, которая компенсировала недостаток дисциплины других членов».

( Читать дальше )

11 лет в трейдинге

- 13 марта 2017, 09:55

- |

В этом месяце исполняется одиннадцать лет, как открыл первый брокерский счет на российском фондовом рынке. Хороший срок. Уже почти треть жизни живу в торговле и инвестициях. Захотелось описать некоторые моменты своего пути на рынке. Во-первых, для того, чтобы самому освежить в памяти. Время идет. Все постепенно забывается. Во-вторых, может кому-то окажется полезным. Итак…

Предыстория

На начало 2006 года сложились несколько факторов. Бизнес, которым начал заниматься после универа, стал приносить лишнюю копейку. Высвободилось время, которое можно было посвятить саморазвитию. Фактически, это был поиск новой ниши, которой можно посвятить время и вложить свободные деньги.

Знакомый посоветовал «Руководство богатого папы…» Кийосаки. Зона поиска сузилась. Через неделю открыл счет на рынке акций. Оглядываясь назад, думаю, что повезло, так как избежал форекса: кухонь, излишних плечей и т.п.

( Читать дальше )

Ценами на нефть управляет Wall Street, а не баланс спроса и предложения

- 11 марта 2017, 19:33

- |

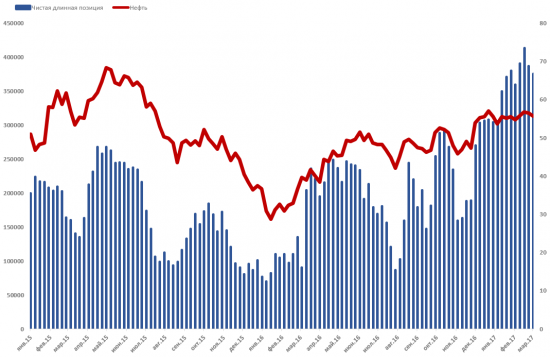

Хедж-фонды продолжили сворачивать свои ставки на нефть, за неделю количество длинных позиций по «черному золоту» сократилось почти на 11 тыс. контрактов, что эквивалентно 568 млн долларов.

По состоянию на 7 марта хедж-фонды аккумулировали на своих счетах около 424,6 тыс. длинных контрактов по нефти. Количество коротких увеличилось на 223 контракта до 49 тыс. Разница между «лонгами» и шортами» по «черному золоту» снизилась до 375,6 тыс. контрактов. Максимальная ставка на рост сырья была сделана фондами 21 февраля, тогда чистая длинная позиция составила 413,6 тыс. контрактов. Таким образом, за 2 недели она стала меньше на 38,1 тыс. контрактов.

Зависимость между позициями хедж-фондов и ценами на нефть очень велика и именно их действия вызывали существенные колебания на рынке сырья. Однако в последний месяц им уже не удавалось поднять «черное золото» еще выше и они принялись фиксировать прибыль.

( Читать дальше )

Минфин изменит тренд доллара.

- 05 марта 2017, 20:00

- |

Начнем с буквы А.

- 01 марта 2017, 19:34

- |

– Если вы начинаете с маленьких сумм, то я рекомендовал бы поступить так, как я поступил сорок с лишним лет назад, а именно – изучить каждую компанию в Соединенных Штатах, у которой есть публично котируемые ценные бумаги; этот банк знаний со временем сослужит хорошую службу.

– Но ведь публичных компаний 27 000.

– Начните с буквы “А”, – последовал ответ Баффета.

Совет то хороший, да и компаний у нас в сто раз меньше. Но вот как и с чего начать. Это же прорва работы. Покаюсь, я тоже не последовал этому совету. Поэтому буду выполнять его теперь. Изучать компании будем в два этапа:

1. Предварительное знакомство с отчетностью.

2. Изучение бизнес-модели компании.

Сегодня о первом этапе. Обычно, начиная изучать компанию, я смотрю на динамику прибыли на акцию, дивиденда, балансовой стоимости на акцию и рентабельности за десять лет. Обычно этого хватает чтобы понять что покупать не стоит а что стоит изучить поподробнее.

Цель на март — проработать по первому этапу все компании, котирующиеся на ММВБ.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал