Избранное трейдера IgorMushtriev

Управление капиталом портфеля алгоритмических стратегий.

- 08 сентября 2017, 23:48

- |

Изначально, была мысль написать большую статью, с множеством забавных эпизодов, прекрасно иллюстрированную. Но, честно, не осилил. Не нашел как верно отобразить графическую информацию. Поэтому, полагаюсь на то, что заинтересованные — сами проверят все описанные методы и оставят один-два комментария.

Рассмотрим разные варианты управления капиталом при торговле портфелем стратегий.

Для простоты, можно рассматривать портфель из двух стратегий, на отрезке где одна стратегия стабильно зарабатывает, а вторая работает неустойчиво.

1. Фиксированный лот без реинвестирования. Просто суммируем две кривые прироста капитала. В данном случае все просто, одна стратегия делает прибыль, другая добавляет просадки. При раздельном тестировании этот метод позволяет наиболее точно оценить стратегию. Минус метода в том, что при значительном изменении капитала (вывод или занос денег) нужно править рабочий обьем.

2. Каждой стратегии выделяется равный процент депозита, прибыль реинвестируется, либо уменьшается обьем при просадке счета

Тут вроде все понятно, этот подход все любят. На прибыль добавляемся, при убытке сокращаем лот. Если одна стратегия сильно льет, а вторая немного зарабатывает, то рабочий обьем режется на всех стратегиях, так как общий размер депозита сокращается. И тут возникает вариант 3, про который почему-то никто не говорит.

3. Создаем условия, когда каждая стратегия работает независимо (одна стратегия — один счет, стартовая сумма для счетов одинаковая), прибыль реинвестируется, либо уменьшается обьем при просадке счета. При этом каждое направление входа системы (лонг или шорт) рассматривается как отдельно взятая стратегия. Почему так? Возьмем простую трендследящую стратегию. На тренде вверх имеем хорошие сделки от лонга, но на резких и коротких коррекциях тренда шорт как правило не зарабатывает. И наоборот для тренда вниз. В этом случае мы будем резать лот на убыточном направлении стратегии и добавлять на прибыльном.

4. Доработка варианта 3. К каждой отдельно взятой стратегии добавляем элемент equity-trading. В коде стратегии отслеживаем изменение капитала (start_deposit +- netprofit), параллельно заполняем массив финансового результата при торговле 1 лотом, вводим порог допустимой просадки и при ее достижении выключаем стратегию (торгуем минимально возможным обьемом — 1 контракт или 1 акция). При восстановлении теоретической кривой капитала выше порога просадки — возобновляем работу полным обьемом. Порог просадки задается исходя из прошлых данных бэктеста, либо на глаз. Сильно зажимать порог нельзя. На глаз у меня получилось, что максимальная просадка стратегии с учетом процента капитала выделяемого на стратегию примерно равняется 3% на весь капитал. То есть, если стратегия торгует на 30% капитала, то пороговое значение должно быть примерно 10%. Здесь возможны исключения, например для стратегий с малой просадкой можно задавать пороговое значение чуть больше максимальной исторической просадки.

Мои тесты показывают, что при применении варианта 4 общая прибыль незначительно снижается, но так же снижается и просадка. Соотношение профит-просадка увеличивается примерно на 20%, для некоторых стратегий соотношение увеличивается в два раза.

Апдейт

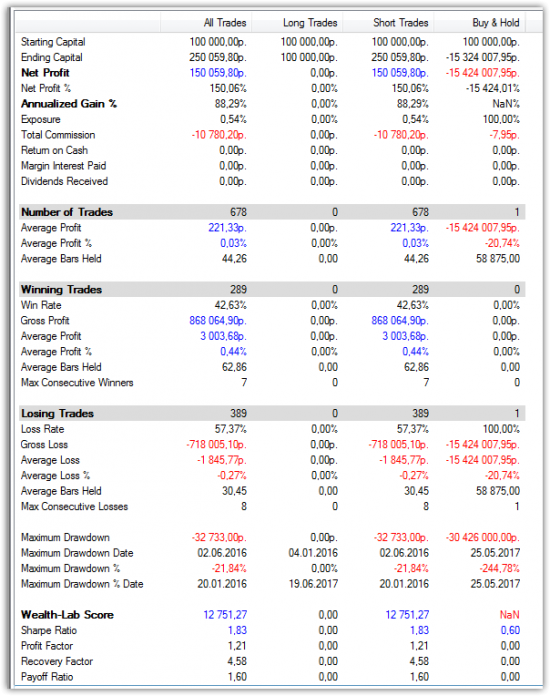

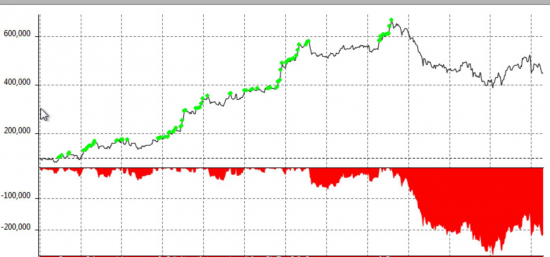

Для примера equity-trading я рассмотрю трендовую стратегию на сбербанк.

Входные условия — только шорт, 100 контрактов фиксированный лот, без пирамидинга. С лонгом все понятно, последние пару лет стратегия зарабатывает без значительных просадок.

Эквити с фиксированным лотом, 100 контратктов.

( Читать дальше )

- комментировать

- ★26

- Комментарии ( 14 )

Момент ИСТИНЫ в деревянном

- 18 августа 2017, 19:16

- |

Интересная вещь у нас формируется по рублю. Смотрим на график и видим, что ВПЕРВЫЕ за полтора года 100 дневная скользящая средняя (синяя линия) пересекает вверх 200 дневную среднюю (красная линия). А 55 дневная (зеленая линия) пересекла 200-ку еще раньше. О чем это говорит и насколько это значимо? И значимо ли это вообще?

Давайте посмотрим, что происходило последние 1.5 года, когда доллар падал к рублю с 80 на 56. А такой комбинации, которую я описал выше, ни разу не было за 1.5 года. Всё это время красная линия была выше синей и зеленой. Когда такое пересечение происходят впервые за долгое время – ЭТО ЗНАЧИМО! Когда идет рост любого актива, всегда 55 дневная средняя выше 100 дневной и 100 дневная выше 200 дневной.

Пока доллар держится выше 58.5-58.7, есть очень ВЫСОКИЕ шансы на рост бакса в район 65-67 рублей за доллар. Причем достаточно быстро и резко.

Мои 5 копеек о покупке торговых систем, признаки системы

- 14 августа 2017, 14:32

- |

Хочу вставить свои пять копеек в нашумевшую недавно тему о покупке систем у небезызвестного человека

- Хорошие системы продают, но мало, и дорого, цена в 500К это нормальная цена для хорошей системы

- Тест, который был представлен (судя по словам) всего 5-6 месяцев – на этом можно было дальше и не смотреть покупку такого робота. На этом этапе необходимо было спрашивать историю максимальной длинны, лучше за всю историю. И смотреть как система себя вела при разных фазах рынка. А лучше сразу забить на систему такого рода.

- Слова о том, что выключать систему и включать в определенный момент рынка – вообще смешно. Это тогда и не робот уже.

- При покупке должно было говорится о примерном сроке работы системы, без каких-либо обновлений. Любой человек, который создает систему знает на сколько рынок должен поменяться что бы его система перестала зарабатывать.

- Система может сломаться 2 способами. Первый – просто перестать генерировать профит и уйти в боковик длинной в несколько лет, наиболее лучший способ поломки. Второй – начать лить безбожно – тогда явно подгонка.

( Читать дальше )

Когда бахнет, Василию в помощь)

- 23 июля 2017, 17:22

- |

В соответствии с волновой теорией Н.Д.Кондратьева любая экономическая система характеризуется чередованием периодов подъема и спада в своем развитии (цикл волн, выявленных Кондратьевым, длится около 50 лет, это так называемые длинные волны, с возможным отклонением в 10 лет). Циклы состоят из чередующихся фаз относительно высоких и относительно низких темпов экономического роста.

Теория Кондратьева в СССР не прижилась, поэтому Военной коллегией Верховного суда СССР 17 сентября 1938 года он был приговорён к расстрелу и в тот же день расстрелян.

Выделяют следующие Кондратьевские циклы/волны (рисунок):

1 цикл — с 1803 до 1841-43 гг. (отмечены моменты минимумов экономических показателей мировой экономики)

2 цикл — с 1844-51 до 1890-96 гг.

3 цикл — с 1891-96 до 1945-47 гг.

4 цикл — с 1945-47 до 1981-83 гг.

5 цикл — с 1981-83 до ~2018 г. (прогноз)

6 цикл — с ~2018 до ~ 2060 (прогноз)

( Читать дальше )

Сайты для трейдеров! Топ-5 лучших!

- 03 июля 2017, 14:35

- |

( Читать дальше )

[Лайфхак] Давало плюс, а вышел в минус. Как бороться?

- 03 июля 2017, 13:48

- |

В видео показал фишки и правила, которые помогают правильно управлять позицией.

Сегодня 3 Июля сокращенный день на Америке, до 13:00 NY time

Завтра 4 Июля выходной на Америке (День независимости)

Давало плюс, вышел в минус. Как бороться?

- 28 июня 2017, 13:58

- |

В видео показал фишки и правила, которые помогают правильно управлять позицией.

Подробнее тут

Ренко индикатор. Разработка стратегии.

- 19 июня 2017, 16:04

- |

После возникновения небольшой дискуссии по поводу Ренко графиков и их полезности для трейдинга (http://smart-lab.ru/blog/404560.php)

решил попробовать сделать на основе Ренко-индикатора стратегию.

Особо усложнять не стал. Взял самую простую стратегию, чтобы проверить идею, стоит ли копать дальше.

Итак, стратегия. Торгуем только в шорт. Если Ренко «кирпичек» красный, то вход разрешен.

Входим при пробое 10-барного минимума по цене закрытия бара, который этот минимум пробил.

Закрытие позиции при появлении зеленого «кирпичика» или в конце торгового дня.

Инструмент фьючерс рубль-доллар Si, таймфрейм 5-минутки.

Начальный депозит 100 000 руб., торговля ведется 10 контрактами.

Период торговли 01.01.2016 – 16.06.2017.

Соотношение прибыльных сделок к убыточным 43/57, что вполне приемлемо.

Правда, профит-фактор маловат, всего 1,21. Но, во-первых это самая простая стратегия

без всяких треллингов и хитрых стопов. А во-вторых, никакой оптимизации.

( Читать дальше )

рейтинг ТОП-100 деловых книг на смартлабе

- 11 мая 2017, 23:02

- |

Рейтинг полностью формируется за счет ваших книжных рецензий, которые можно сопроводить оценкой от 1 до 5. Кстати в этом рейтинге всего 67 книг, потому что попадают в него только те книги, которые набрали не меньше трех оценок. В каждой книге есть ссылки на покупку бумажной и электронной версии, а также версии на англ. языке.

Чтобы написать рецензию, при написании поста надо просто выбрать соответствующую опцию сверху:

Все рецензии привязываются непосредственно к вашему профилю и повышают ваш рейтинг самых читающих людей сообщества.

Рейтинг книгочитателей смартлаба сейчас выглядит следующим образом:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал