Избранное трейдера Константин

Дивидендные ловушки. Часть 4. Заключение.

- 11 октября 2016, 10:12

- |

Для тех кто пропустил начало — часть 1, часть 2, часть 3.

Итак, мы рассмотрели три инструмента для выявления дивидендных ловушек. Один из них очень прост — это коэффициент выплат. Другой — изменение прибыли компании, сложен и требует определенного инвестиционного опыта.

В этом последнем уроке курса я бы хотел отметить важность стабильности и роста дивидендов.

На этом графике вы видите результаты вложений в индекс S&P500 и в группу акций, называемых “Дивидендные чемпионы”. Дивидендные чемпионы — это компании, которые ежегодно увеличивают дивиденд 25 и более лет подряд. Как видим дивидендные чемпионы очень сильно обогнали по результатам вложения в индекс. Стабильность и рост дивидендов в сумме дают отличный результат.

К сожалению на российском фондовом рынке нет компаний с такой продолжительностью роста дивидендов. Поэтому перед инвестором встает ряд вопросов:

- Как определить какая копания долгие годы сможет расти и увеличивать дивиденды?

- Как определить по какой цене выгодно покупать акции таких компаний?

Ответы на эти вопросы ищет мой новый проект "Богатеем медленно".

В следующем посте по просьбам читателей разберу пример с расчетом Альтмана.

- комментировать

- ★36

- Комментарии ( 3 )

Финансовые эксперты обнаружили угрожающую динамику рынков

- 10 октября 2016, 21:33

- |

Помимо сходства графиков Фицпатрик также указывает на другие факторы, которые могут негативно отразиться на рынках, пишет The Business Insider.

- © The Business Insider

Одним из них аналитик называет нестабильное положение европейских банков в связи с объявленными Великобританией сроками брексита, а также $14-миллиардным штрафом, который Deutsche Bank должен уплатить Министерству юстиции США.

Второй фактор — непростая президентская гонка в США. Кроме того, специалист отмечает неустойчивое положение ЦБ Японии в связи экономическими проблемами в стране.

( Читать дальше )

Недвижимость вероятно еще будет падать!Вы в курсе кадастровой стоимости своих объектов?

- 10 октября 2016, 20:29

- |

Это нормально!

Удивительное всегда рядом, хорошо это или не очень, каждый решит для себя сам!

Но как оценить объект с закрытыми глазами, вот это интересный вопрос!

Новость из провинции

Нефть поддаётся объяснениям?

- 09 октября 2016, 22:06

- |

«Так же за поход нефти вниз с данных позиций говорит то что на дневном графике на данный момент рисуется мощная красная свеча, которая выше предыдущей зеленой и если она отличается такой какая есть, то есть большая вероятность полного разворота нефти. Могут сделать боковик в течении месяца. Так же существует вероятность что нефть отрастет в район 80 долларов к началу 2018 года а ближе к осени мощно обвалился. Это лично мое мнение.В самом начале года, когда я еще не знала о сайте tradingview, сделала математический расчет нефти в текстовом виде. На тот момент это выглядело таким образом:

Смотрим вершина нефти июнь 2015 примерно 61.80 а новое дно нефти конец августа 2015 примерно 37.80. Получается 61.80 — 37.80 = 24. Делим 24:2=12. К новому дну нефти 37.80 прибавляем 12 получаем коррекция нефти на середину октября примерно 49.80. Получаем 37.80+12=49.80. Далее получаем новое дно нефти 49.80-24=25.80. К новому дну нефти 25.80 прибавляем но все мы знаем что оно была 26.80. Данные числа брались приблизительно не учитывая точности десятых. Разброс мог быть в сумме доллара 2 или чуть больше. К новому дну нефти прибавляем 12. Результат 26.80+12=38.80 но как мы знаем расчеты брались приблизительно и мы точно не учитывали десятые и сотые могла набраться бакса 2 но если смотреть внимательно то как раз 38.80 было перед небольшой коррекцией. Могли набирать обороты или рисовать дивергенцию. Примерно выходит на 41.50. Будем считать что это вершина нефти и получается что 41.50-24=17.50. Район 18.

( Читать дальше )

Дезинформация как двигатель

- 09 октября 2016, 19:12

- |

Неделю назад, в пятницу 30 сентября, акции Deutsche Bank под влиянием информационного рычага от агентства ФрансПресс выросли и увеличили капитализацию компании только на DB на $2.5 млрд. Трудно предположить, сколько стоило купить такую публикацию. Но результат хороший. Всю последующую неделю акции банка последовательно поддерживались позитивными заявлениями и том, что все у Deutsche Bank есть и будет хорошо, и акции DB закрылись в пятницу на $13.67. Информационная работа по поддержанию капитализации велась. Публиковались разного содержания новости. То королевская семья Катара вдруг захотела довести свою долю в акционерном капитале банка до 25%, то разные официальные лица сообщали, что проблемы Deutsche Bank выдуманы журналистами, паникерами и «короткими» спекулянтами фондового рынка, желающими создать негативное отношение к банку с целью снижения стоимости акций, а на самом деле никакой финансовой проблемы у банка нет: нет недокапитализации, банк не намерен привлекать дополнительные средства, банк не намерен просить правительство Германии о финансовой помощи, а претензия Министерства юстиции США будет урегулирована либо снижением штрафа, либо выплатой всей суммы — это звучало так: «что для такого могучего банка какие-то $14 млрд?» Но кроме этих $14 млрд есть еще претензия на 2.0 млрд. евро за отмывание денег в России...

( Читать дальше )

Завтра аццкое веселье на Дойче. Подробности внутри.

- 09 октября 2016, 16:52

- |

Дойче ВСЕ… в понедельник веселимся.

Пара интересных картинок тут, особенно нравится рост Дойче на 25% на ожидании договоренностей.))))))))

А теперь интересное:

Графики постить не буду, но у нас уже есть движение по валютам с выходом бакса из длительной проторговки вверх, ждем аналогичное движение по сипи, завтра по реакции европы увидим масштаб трагедии, при выходе вниз из проторговки по амерам допускаю логичное движение ниже 2100 в течение недели.

Че Вы в комментах паникуете, ниче сильно страшного не произойдет, просто дисконтируют 25% роста на левой фантазии по поводу сокращения штрафа.

Спасут там все потом.

Дивидендные ловушки. Часть 1. Проблемы и решения.

- 08 октября 2016, 18:36

- |

Эту серию статей я впервые опубликовал в июле 2014 года на форуме вокруг да около. Статьи представляли собой попытку улучшить инвестстратегию Олега Клоченка. Надеюсь эта информация будет полезна для инвесторской части сообщества смартлаба.

В последнее время у нас все популярнее становится тема инвестирования в дивидендные акции. Индекс уже несколько лет топчется на одном месте и единственная возможность заработать на акциях — это получать дивиденды. Обычно охотники за дивидендами смотрят в основном на дивидендную доходность. Давайте посмотрим имеет ли право на жизнь такая стратегия.

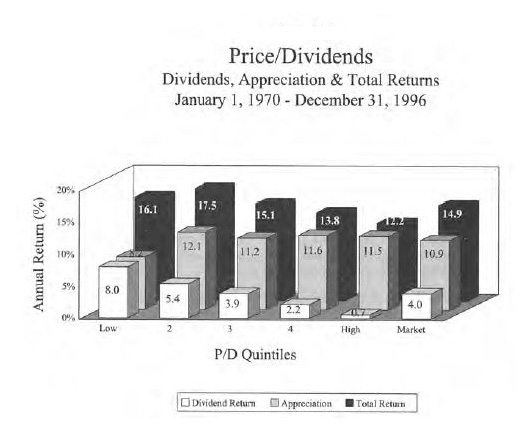

Посмотрите на график.

На нем вы видите результаты исследования Дэвида Дримана. Он разделил 1500 крупнейших американских компаний на пять групп по коэффициенту цена к дивиденду. Это обратный показатель дивидендной доходности, если коэффициент цена/дивиденд низкий то дивидендная доходность высокая и наоборот, если коэффициент высокий значит дивидендная доходность низкая. Акции ранжировались по группам на 1 января каждого года на периоде с 1970 по 1996 годы. Как видите две группы с наивысшей дивидендной доходностью обогнали рынок и группу с самой низкой доходностью. Группа же с самой низкой доходностью уступила общерыночной доходности. Есть множество других исследований подтверждающих результаты этого. Можно с уверенностью сказать что акции с высокой дивидендной доходностью позволяют переигрывать рынок на длительных периодах.

( Читать дальше )

Нефть. Среднесрочный прогноз

- 06 октября 2016, 17:20

- |

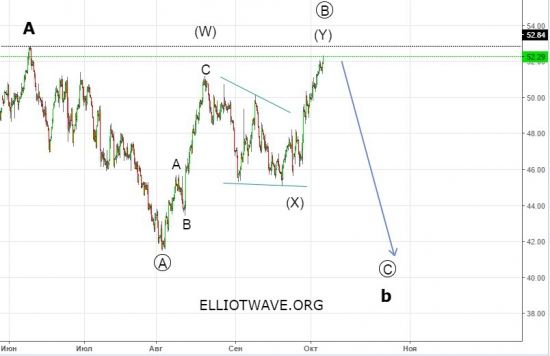

Прошлом обзоре говорилось о долгосрочных перспективах нефти. В данном, более детально рассмотрим последнее перед обвалом движение наверх ( волна 4).

На графике мы видим окончание коррекции в коррекции. Основным уровнем является отметка в районе 53-54 (можем пробить черную линию), что говорит о вероятности установить новые максимумы этого года.После чего нас ожидает падение на 41-44 (уровень зависит от окончания В) . На этом вероятно закончится волна b большой размерности. Это является основным вариантом развития данной волны, которая по нашему мнению будет плоской коррекцией. Альтернативный сценарий особых изменений не предполагает кроме ещё одного движения вверх волны D и вниз Е в диапазоне 52-42, после чего волна С вынесет

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал