Избранное трейдера chitaupishu

investors.com: отбор акций по системе CAN SLIM William O’Neil (Уильяма O’Нэйла).

- 28 мая 2018, 17:37

- |

За время занятия трейдингом, и ещё раньше, до совершения первых сделок, прочитано множество книг посвященных финансовым рынкам. К некоторым из них, которые заинтересовали, но подчерпнутые из них идеи были отложены, периодически возвращаюсь.

Уильям O’Нэйл, сделавший состояние на торговле, основатель газеты «Investor's Business Daily» и сопутствующих сервисов в своей книге рассказывает про разработанную им интересную торговую систему CAN SLIM, сочетающую в себе фундаментальный и элементы технического анализа.

Книга:https://smart-lab.ru/books/kak-delat-dengi-na-fondovom-rynke/Система CAN SLIM представляет собою некий рейтинг, или отбор акций-лидеров по следующим критериям (каждая буква названия стратегии, соответствует одному из них):

C |

Current quarterly earnings per share (EPS) текущая поквартальная прибыль на акцию |

15 — 20% |

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 14 )

Про аналитиков, корпоративную культуру и институциональную среду

- 24 мая 2018, 23:00

- |

Как Вы догадались из заголовка, этот пост посвящён истории с увольнением аналитиков Сбербанка. В моём понимании, это очень серьёзный прецедент, требующий осмысления. И ещё, это очень непростая история и совсем не однозначная.

Зачем нужны аналитики в банках? Чтобы анализировать – клиентов, контрагентов, конкурентов, рыночную среду и т.п. Но те аналитики, о которых речь, это не совсем банковские аналитики. Это сотрудники инвестиционного подразделения (Sberbank CIB, бывшая Тройка-Диалог). Их задача – обслуживать клиентов CIB. Что это за клиенты? – институциональные инвесторы, преимущественно иностранные фонды, которые через Sberbank CIB покупают акции и облигации российских эмитентов, торгуют валютой и различными деривативами. От аналитиков им нужны рекомендации – что можно купить на российском рынке, а от чего держаться подальше.

Бизнес CIB – это не только брокерские услуги для таких фондов, но также и привлечение капитала для корпоративных клиентов. Капитал привлекается у тех же фондов путём выпуска акций (IPO/SPO) и облигаций. И вот здесь возникает первый конфликт интересов: инвестиционные банкиры, проводящие размещение, заинтересованы в том, чтобы аналитики написали что-то хорошее про эмитента, которому они привлекают капитал, а аналитики заинтересованы в сохранении своего доброго имени (главное value любого публичного аналитика – это его репутация) и доверия среди клиентов-фондов. В этом же заинтересован и брокерский бизнес банка. Для устранения этого конфликта в глобальных банках были выстроены «китайские стены», подразумевающие независимость sell-side аналитиков от IB. Такие аналитики в идеале вообще не должны знать о готовящихся сделках, чтобы не поддаваться искушению слить эту информацию своим клиентам (эта информация зачастую стоит очень больших денег). Доходы этих аналитиков не должны никоим образом зависеть от доходов IB, т.е. от комиссий IB от размещений акций и облигаций. Расходы на аналитиков должны оплачиваться только из доходов от брокерских услуг. Это в идеале. На практике, конечно, всё не совсем так. И ещё больше не так в российских банках, в т.ч. и в дочках западных банков, работающих в России.

Последние годы международная регуляторная мысль шагнула ещё дальше. Возникла идея, что неправильно зашивать косты на аналитику в брокерские комиссии, так как не всем клиентам она нужна. Вступившие с 3 января этого года правила MIFID2 призваны добиться того, чтобы за аналитику платили только те, кто ей пользуется. Это ещё более сложная задача, чем выстроить реальную «китайскую стену». У тебя клиент, с миллиардными активами, работающий с тобой уже второй десяток лет, и что ты ему скажешь – а давай-ка, друг, теперь за каждый звонок нашему аналитику плати по тысяче евро, а за встречу – две. А хочешь регулярно получать наши рисёчи, так накинь ещё десятку в месяц. Подразумевается, что именно так и должно быть. На практике всё это, скорее всего, будет выливаться в неформальные договорённости. Пока сложно сказать, насколько эти правила приживутся, и насколько регуляторы будут упорствовать в претворении этих требований в жизнь. Если движение в эту сторону продолжится, то теоретически sell-side аналитика должна полностью отпочковаться от брокерского бизнеса. Останется только buy-side аналитика, сконцентрированная в независимых исследовательских компаниях и в крупных УК, масштаб бизнеса которых позволит содержать собственные большие аналитически команды. Но процесс это очень длительный, и пока с трудом представляется глобальный инвестбанк без собственной sell-side аналитики.

Возвращаясь к аналитикам Сбера. Помимо описанного конфликта интересов между IB и sell-side, в их работе, очевидно, присутствует ещё и второй серьёзный конфликт интересов. Никто не рассматривает Sberbank CIB отдельно от Сбербанка. Для любого корпоративного клиента Сбербанка аналитики CIB – это аналитики Сбербанка, поэтому если они пишут что-то нехорошее про эту компанию (в случае с Газпромом прозвучали, конечно, беспрецедентные обвинения, до сих пор звучавшие лишь со стороны оппозиционных политиков и в политическом контексте; но написан этот рисёч был не для Газпрома, а для инвесторов, перед которыми аналитики чувствуют личную ответственность, и которые для них являются главными и единственными клиентами), то руководство компании совершенно искренне будет предъявлять претензии руководству Сбербанка (я, кстати, сомневаюсь, что руководству Сбербанка кто-то предъявлял претензии; наша корпоративная культура и присутствующие в нашем обществе понятия могли подтолкнуть руководство Сбера к самостоятельным решениям в этом вопросе; этом же сегодня пишет и канал The Bell, сообщающий, что Греф сам звонил Тимченко (один из главных подрядчиков) с извинениями https://t.me/thebell_io/1828).

( Читать дальше )

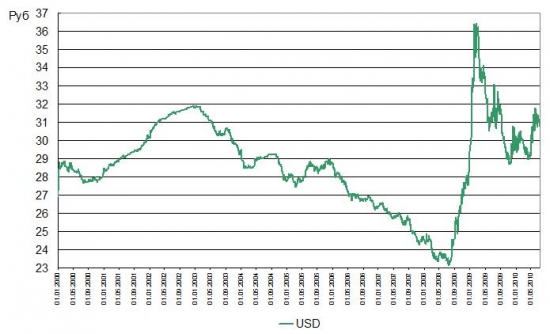

Крупнейшие падения курса рубля в истории

- 22 мая 2018, 21:05

- |

( Читать дальше )

Красная таблетка. Посмотри правде в глаза! Книга для интеллектуального меньшинства. Андрей Курпатов. Глава первая. Противоречие. (почему ИИ убьет биржевого брокера, как наш мозг с нами играет,...)

- 13 мая 2018, 12:41

- |

Введение https://smart-lab.ru/blog/470615.php

Вся книга http://flibusta.is/b/518331/read

Чтобы проникнуть в сущность заурядных явлений, требуется весьма незаурядный ум. Альфред Норт Уайтхед

Эксперимент: Второкурсников университета просили вспомнить их финальные школьные оценки по математике, физике, истории и другим предметам. студенты помнили о 89% своих пятёрок, о 69% четвёрок, о 51 % троек и лишь о 29% двоек. нюанс: студентов предупредили, что их ответы будут сравниваться с реальными аттестатами. они и не врали. Они просто так помнили.

Это научный факт:то, что мы помним, знаем или думаем, зависит не от реального положения дел, а от того, в какую именно игру с нами играет наш мозг.

( Читать дальше )

Интересная зависимость между нефтью и секторами с ней связанными.

- 11 мая 2018, 14:49

- |

Интересная ситуация наблюдается сейчас в секторе энергетики и нефтедобычи. Если посмотреть на графики ниже, то видно, что с января 2016 года нефть прибавила в цене практически 165% в то время, как энергетический сектор и сектор нефте-газадобычи практически не изменились.

Такого рода ситуация не является стабильной и подобный разрыв должен схлопнуться, как это не раз наблюдалось на примере корреляции золота и индекса золотодобывающих компаний. Так вот вариантов возврата к равновесию здесь несколько:

1. Резкое снижение нефти при неизменности соотношений XLE/SPY, IEO/SPY.

2. Ростом вышеуказанных соотношений при неизменных ценах на нефть.

3. Одновременным ростом соотношений и снижением цен на нефть.

Довольно сложно дать оценку тому, какой вариант наиболее вероятен. Однако, если говорить о том, что я думаю по этому поводу, то по вероятности реализации разместил бы их следующим образом:

1 — Вариант №2;

2 — Вариант №3 ;

3 – Вариант №1, где 3 – это наиболее вероятный сценарий по-моему мнению.

( Читать дальше )

лучшие посты смартлаба всех времен

- 05 мая 2018, 09:29

- |

1. Северная человека и Хаос smart-lab.ru/blog/19963.php

Отличный язык (сначала надо немного привыкнуть) и смысл тоже, в этой статье препарация трендовой торговли и Билла Вильямса, но у Человеки есть и другие интересные.

( Читать дальше )

Что будет, если доллар продолжит дорожать

- 04 мая 2018, 19:06

- |

Доллар по 65:

— Центробанк всеми фибрами удерживает низкие процентные ставки, не особо заботясь об инфляции. Это позитивно для компаний, поэтому фондовый рынок продолжает расти, а инвесторы вкладываются в дивидендные стратегии, поскольку верят в среднесрочные перспективы.

- Минфин снова принципиально прекращает покупать валюту на рынке.

— Финансовые власти рассуждают на тему макроэкономической стабильности и свободного плавания рубля. Одновременно раздаются голоса лоббистов с просьбой поддержать банки и компании в случае необходимости. Но госбанки (Сбер и ВТБ) и так не переживают, ибо на их стороне печатный станок, которого не было в 1991 году.

— Граждане занимают очереди в обменных пунктах валюты, банки увеличивают спрэды — разницу курсов покупки и продажи валюты. Некоторые покупают айфоны и компьютеры в ожидании роста цен на технику. Страхи о подорожании вселяют сами продавцы, чтобы увеличить спрос.

( Читать дальше )

Особенности "трехлетней льготы" по бумагам, приобретенным на ИИС. Возможность предоставления.

- 03 мая 2018, 12:26

- |

Коллеги, добрый день!

В связи с участившимися вопросами наших клиентов, о возможности получения налогового вычета по “трехлетней “налоговой льготе применительно к ценным бумагами, приобретенным на ИИС, хотели бы внести ясность.

Мы надеемся, что наш комментарий будет полезен как для собственников счетов ИИС, так и для тех, кто только собирается открыть индивидуальный инвестиционный счет.

Прежде всего, хочется отметить преимущества открытия ИИС у брокера “ УРАЛСИБ Кэпитал-Финансовые услуги”:

1.Отсутствие депозитарных комиссий.

2.Отсутствие минимальных комиссий за ведение счета.

3.Отсутствие комиссий за ввод/вывод ДС.

4.Бесплатный торговый терминал QUIK как на компьютер так и на мобильное устройство.

5.Фондовый рынок СПБ на ИИС.

6.Низкие брокерские комиссии за совершение торговых операций.

7.Предоставление персонального менеджера при открытии счета.

8.Профессиональный уровень сотрудников технической поддержки.

Что касается “трехлетней” налоговой льготы на ИИС: в соответствии со статьей 219.1 п.6 НК РФ: “… налоговый вычет не применяется при реализации (погашении) ценных бумаг, учитываемых на индивидуальном инвестиционным счете..”- другими словами, данная налоговая льгота действительно не может быть применена, если ценные бумаги находились в собственности инвестора и были реализованы в рамках ИИС.

При закрытии ИИС нет запрета на перевод активов на обычный брокерский счет.

Брокеры, как правило, при закрытии счета ИИС, могут предлагать клиентам продать свои активы, дабы не загружать себя лишней работой, связанной с переводом ценных бумаг на обыкновенный брокерский счет клиента.

Необходимо знать о том, что продажа активов или их сохранение, при закрытии счета ИИС, является исключительно индивидуальным решением инвестора.

( Читать дальше )

12 классических историй Уолл-стрит

- 30 апреля 2018, 18:35

- |

Оригинал взят у perfume007 в Когда Билл Гейтс попросил Уоррена Баффета порекомендовать ему хорошую книгу о бизнесе, тот, ни минуты не задумываясь, дал ему свой экземпляр «Бизнес-приключений» Джона Брукса. Написанная более 40 лет назад, эта книга рассказывает о корпоративной и финансовой жизни Америки полувековой давности. Истории из жизни Уолл-стрит драматичны, увлекательны и поразительно актуальны. Сам Гейтс так говорит об этом:«Принципы управления бизнесом не меняются, а прошлое может стать основой для развития идей в области менеджмента, …и даже если у вас есть самый лучший продукт или бизнес-план, это еще ничего не значит, а вот если у вас есть менеджер, способный находить новые подходы к решению задач, то компанию ждет прекрасное будущее». 12 классических историй — это рассказы о хитроумных махинациях и изменчивой природе финансового мира. Брукс не опускается до упрощенных объяснений успеха, он широко охватывает тему, исследуя ее глубину, рассказывает о настоящих драмах и моментах счастливых озарений. Каждая из этих историй — пример того, как образцовая компания ведет себя либо в моменты наивысшего торжества, либо в моменты падений.

( Читать дальше )

Как трейдер на бирже на 8 миллионов общипал своих клиентов

- 21 апреля 2018, 10:30

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал