Избранное трейдера R. S.

Инвестидея на +50% за месяц

- 13 апреля 2016, 14:26

- |

Почему я так думаю? Паттерн 1 в 1 как был у ФСК ЕС. Я собирался купить по 5,5, но медлил, пока она не ушла вверх. Потом безуспешно ждал отката, в итоге хватило ума купить по 8,3 и взять целиком волну роста до 9,7. Думаю, Фск будет расти и дальше, но меня интересуют акции с быстрым и высоким потенциалом, поэтому поставил все на Распадскую, и вам рекомендую рассмотреть бумагу к покупке.

- комментировать

- ★3

- Комментарии ( 31 )

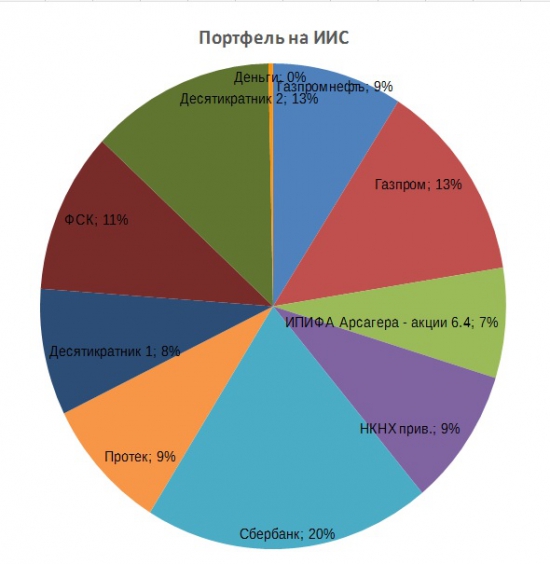

Портфели. Апрель. Новые высоты и покупка Газпрома

- 09 апреля 2016, 21:00

- |

Доходность портфеля продолжает покорять новые высоты: месяц назад было 15%, а сейчас уже 22%.

Размер прибыли уже приближается к средней московской зарплате.

Заметный рост дало ФСК (55,6%). О ФСК я писал в одном из постов, когда покупал, освещал драйверы, все могли купить.

Начал расти Десятикратник 1.

Внес 25 000 рублей, докупил Газпрома. Теперь пришел его черед штурмовать вершины.

Драйверы очень простые и понятные:

— низкий P/E 2,5;

— недооценка по балансу — P/B — 0,39;

— выплата дивидендов по МСФО (если вдруг дадут 25% по МСФО — то будет более 14 рублей).

Распределение активов равномерное.

Доля Сбербанка снижается за счет новых взносов и роста других активов. Идем к идеальной картине 10-15% на эмитента.

( Читать дальше )

Как найти акции, которые скоро станут «горячими»

- 08 апреля 2016, 15:58

- |

Звезды в созвездия фондового рынка – это зрелые, установившиеся компании. Компании, неожиданно ярко вспыхнувшие на рыночном небосводе, можно сравнить с метеорами. Их акции, как правило, очень волатильны и вытряхивают многих трейдеров из позиций. Но оба эти типа бумаг заслуживают того, чтобы занять свое место в вашем портфеле. Давайте рассмотрим, как их находить.

Звезды в созвездия фондового рынка – это зрелые, установившиеся компании. Компании, неожиданно ярко вспыхнувшие на рыночном небосводе, можно сравнить с метеорами. Их акции, как правило, очень волатильны и вытряхивают многих трейдеров из позиций. Но оба эти типа бумаг заслуживают того, чтобы занять свое место в вашем портфеле. Давайте рассмотрим, как их находить.

В общем случае, есть два способа размещения капитала на фондовом рынке – инвестирование и работа на собственном торговом счете (трейдинг). Задача у них одинаковая – давать хороший доход при минимально возможном риске. Но подход к вложению средств – совершенно разный. Для покупки нвесторы ищут акции компаний с превосходными фундаментальными показателями (прибыль, динамика роста и т.п.). Трейдеры же придерживаются мнения, что хороший фундаментал не является индикатором успеха в долгосрочной перспективе. Прибыль и показатели роста могут служить хорошей отправной точкой для совершения сделки, но в конечном счете об успехе можно судить лишь по поведению цены. Поэтому в торговле ценность акции определяется именно движением цены, а не фундаментальными факторами. В конце концов, какая польза от того, что компания отчиталась о хорошей прибыли и росте продаж, но стоимость ее акций не растет?

( Читать дальше )

Кое-что про инвестиции!

- 06 апреля 2016, 19:24

- |

Вы когда-нибудь задумывались, почему одним удается зарабатывать миллионы в своей профессии, а другие еле сводят концы с концами? Секрет прост: чтобы добиться большого результата необходимо быть суперпрофессионалом своего дела!

Самое интересное, что даже 90% управляющих хедж-фондов показывают доходность ниже основных мировых индексов!

www.finanz.ru/novosti/fondy/absolyutnoe-bolshinstvo-evropeyskikh-aktivno-upravlyaemykh-fondov-akciy-v-poslednie-10-let-proigryvayut-indeksam-1001113534

Правило 10% успешных трейдеров действует и в бизнесе) Возникает вопрос: это реально профи своего дела?

Одним из самых лучших способов обучения, есть метод прохождения пути легендарных инвесторов. Очень забавляют посты наподобие «купил акции, как У. Баффет». Уважаемые трейдеры, чтобы стать У. Баффетом необходимо перекопать поле трейдинга вдоль и поперек! А не просто купить сбер на лоу.

Простой пример. В юности У. Баффет решил продавать охладительные напитки в открытых местах. И для того, чтобы выяснить какой напиток покупают лучше всего, У. Баффет ходил по заправочным станциям и собирал крышки от бутылок. Когда он собрал 8000 крышек (!!!) и просмотрел их, то оказалось, что кока-колу покупают больше всего. С тех пор он не расстается с данной компанией и всегда имеет её пакет акций.

Так что ходите в библиотеку за книжками! В будущем все окупиться многократно!

Всем хороших инвестиций!

Про собеседования и работу

- 06 апреля 2016, 15:47

- |

Скажу сразу, это как отношения с женщинами. Очень много общего. И данную аллегорию я буду использовать часто. :)

1. Уверенность, причем внутренняя уверенность, что в вас нуждаются не меньше чем вы в компании. Отчаяние, страх — все это чувствуется подсознательно. Как обрести эту уверенность — есть несколько вариантов. Самый простой — это наличие существующей работы, откуда вас не увольняют. Вы ничего не теряете на собеседовании! Вы пришли проверить рынок, посмотреть. Похожее ощущение дают альтернативные офферы. Основной драйвер уверенности — ваше чувство собственной компетенции. Когда я приходил 10 лет назад на аналитика, имея два сданных уровня CFA, и меня спрашивали, могу ли я пройти тест сделанный по 1му уровню — я улыбался, и понимал, что заведомо превышаю то, что нужно компании.

2. Подготовка. Вам нужно постараться выяснить, что хочет компания. Какие ключевые компетенции от вас ждут. Вообще, подготовка — это очень важно. Проявляя знания о менеджменте, собственнике, чем занимается компания, какие-то ключевые проекты — вы производите хорошее впечатление. Худшее, что можно сделать — это быть человеком, который пришел просто потому что ходит по разным квази-подходящим вакансиям. Работодатель — это как женщина. Вам нужно показать, что вы именно ее хотите, и полунамеками объяснить почему.

( Читать дальше )

Мои итоги марта и квартала

- 04 апреля 2016, 12:41

- |

Отметим, что по пятничному отчету комиссия за автоследование еще списана не была, но на этой неделе со дня на день, думаю, ее точно спишут, а потому правильным результатом за квартал надо считать результат, стоящий в строке «С учетом комиссии за автоследование», так как в конце апреля уже будут иные цифры.

Что можно сказать об отдельных компонентах?

Из таблицы видно, что мартовский убыток по Автоследование+Спот «съел» февральскую прибыль и результат по этим двум стратегиям за квартал оказался на уровне января. В то же время успешная торговля Si (напомним, что задача этой системы отбивать девальвацию, а Si в марте упал на 9,4%) и «дареный конь» от облигаций позволили получить за февраль-март скромный плюс по портфелю.

Также видно, что просадка еще подросла (и, вероятней всего, еще вырастет в апреле, так как ее максимум в 1 квартале пришелся на 31 марта), но пока достаточно комфортно далека от расчетной -15%.

Всем успехов!

Глобальный кретинизм, или дожить бы до глобальной раздачи.

- 03 апреля 2016, 20:10

- |

Знаете что самое сложное в трейдинге? Самое сложное – это ничего не делать, или умение ждать! Кто-то ждёт часами, а кто-то днями и неделями ждёт хорошего входа и хорошей сделки. А мега отличного момента, который бывает раз в 8-10 лет приходится ждать годами. Да, это тяжело, но если дождёшься, и в нужный момент станешь инвестором, то всего один год, тебе сделает кассу на всю твою оставшуюся жизнь. Всё рано или поздно происходит на рынке. Это хаос, но он цикличный.

С приходом апреля начался новый рабочий квартал, который вряд ли окажется столь позитивный, как и первый. На глобальных фондовых рынках уже потихоньку происходит отрезвление, хотя американские инвесторы ещё пытаются не снимать розовые очки. Ну а как тут им быть, если председатель ФРС опять показывает нерешительность и предпочитает дальше надувать пузырь на рынке акций.

( Читать дальше )

а вы точно зарабатываете на рынке?

- 03 апреля 2016, 18:43

- |

вырабатываю стиль трейдера — гопника!!! а ЧО - зато заметно ))

Инфа для размышления.

- 03 апреля 2016, 08:43

- |

Сразу оговорюсь, что поиски были неоднозначными и всё сказанное носит ознакомительный характер. Просто, чтобы представить где «дно» может быть. В чём сложность этого представления? У нас нет 100% гарантии о том, сколько предприятие тратит на добычу. Может эти цифры и можно извлечь из отчётов компаний, но лично мне, на данный момент, хватило и этой информации для составления картинки. Если кто, что толковое добавит — велкам:)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал