Избранное трейдера Mabruk

ФРС и современная монетарная теория. Интервью с Даниилом Григорьевым

- 29 августа 2020, 14:45

- |

- комментировать

- ★1

- Комментарии ( 2 )

Баффет переобулся. Теперь заходит в золото.

- 15 августа 2020, 16:54

- |

«Золото выкапывают из земли в Африке или еще где-нибудь. Потом мы расплавим его, выкопаем еще одну яму, снова закопаем и заплатим людям, чтобы они стояли вокруг и охраняли его. Оно не имеет никакой пользы.»

В своем письме 2011 года Баффет отметил, что за 9,6 трлн. долларов вы можете купить «а» — все золото в мире, или «б» — всю пахотную землю США (400 млн. акров) плюс 16 ExxonMobils и все еще останется 1 трлн.

В 2013 году Баффет издевался над инвесторами, делающими ставки на золото, что есть лучше инвестиции.

Но это было раньше))) Вот что происходит сейчас.

Согласно последним Berkshire Hathaway сбросила все свои авиакомпании, но и ликвидировала огромные суммы своих обязательств перед американскими банками (полностью выйдя из Goldman Sachs).

Доля Berkshire в JPMorgan снизилась на 62% до 22,2 млн. акций.

Доля Berkshire Wells Fargo снизилась на 26% до 238 млн. акций.

Единственными новыми акциями, которые он купил во втором квартале, был крупнейший в мире (в прошлом) золотодобытчик.

( Читать дальше )

прекращение роста денежной массы М2 США с июля, причины покупки Si (USD/RUB)

- 15 августа 2020, 14:20

- |

Обработал цифры с сайта ФРС .

| www.federalreserve.gov/releases/h6/current/default.htm | |||

| M2 $bln (not seasonally adjusted), week average | |||

| неделя | M2 week average | недельный рост (%) | недельный рост (% годовых) (в 52 степень) |

| 6.1.20 | 15 507,8 | ||

| 13.1.20 | 15 486,3 | ||

| 20.1.20 | 15 452,7 | ||

| 27.1.20 | 15 352,2 | ||

( Читать дальше )

Нижнекамскнефтехим: 2021 - 11,3 руб. дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ

- 08 августа 2020, 12:12

- |

дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" /> дивиденда и 29,5 млрд. руб. чистой прибыли, 2023 – второй НКНХ, 2027 – третий НКНХ" />В этой статье я завершаю рассмотрение финансовой модели развития компании Нижнекамскнефтехим (НКНХ) на предстоящие 10 лет с 2021 по 2030 (финальная модель), в рамках которой интуитивные ощущения чего-то светлого материализуются в цифры. По моему расчету акция НКНХ привилегированная будет стоить в районе 525 руб. с дивидендной доходностью при такой цене около 5%, а суммарный объем выплаченных дивидендов за 10 лет составит около 200 руб. на акцию. 2020 год я вижу слабым и не беру в расчеты по известным причинам и, считаю, его нужно использовать для набора лонговой позиции, используя моменты слабости бумаги. |

( Читать дальше )

Путин разбирается в экономике!

- 29 июля 2020, 07:32

- |

Дело в том, что одна из ключевых тем обсуждения, если не вообще ключевая тема обсуждения на «двадцатке», заключалась в том, как мировая экономика может выйти из явно затянувшегося кризиса. И здесь два направления.

Первое – это англо-американское, точнее сказать – прежде всего, американское, связанное с мягким финансовым регулированием, с дешёвыми или, так скажем, бесплатными деньгами для экономики. Сколько у них ставка? 0,25, по‑моему, или 0,50, уже не помню, – дешёвые деньги, практически бесплатно. Так делают и в Великобритании, и в США.

Или пойти по другому пути, который предлагается в Евросоюзе, в Еврокомиссии и продвигается Федеративной Республикой Германии, и она заключается, эта позиция, в необходимости – для того чтобы выйти из кризиса – бюджетной консолидации, сокращения неэффективных расходов (читай – социальных), выравнивания макроэкономических показателей.

( Читать дальше )

Дефляционный коллапс, гиперинфляция , крах доллара . Часть 1

- 08 июля 2020, 16:57

- |

Этой статьёй начинается серия публикаций о мировом кризисе, который уже начался в реальной экономике и после небольшого восстановления (что наблюдаем сейчас), которое может затянуться на месяцы, продолжится.

Также будет обращено внимание на популярные “темы” от экономистов и экспертов о гиперинфляции и крахе доллара. Классический пример это статья на Bloomberg A Crash in the Dollar Is Coming . Подобная ситуация уже наблюдалась в начале 2018-го и обсуждалась в публикации доллар умер – начинается его рост. Сейчас же они будут рассмотрены не с точки ТА и ВА, а теоретически.

Ответить на вопрос почему не стоит ждать краха доллара достаточно просто: потому что приближается дефляционный коллапс ( он же мировой кризис), а во время дефляции наблюдаются проблемы с обслуживанием долга, который номинирован преимущественно в долларе и американская валюта является старшей мировой.

( Читать дальше )

Топ 10 акций для подбора на коррекции.

- 30 июня 2020, 15:52

- |

Традиционное заливное во всем мире в день выходного на ММВБ. Это большая коррекция или же падение в рамках флета, сказать сложно, но мы выбираем второй вариант. Поэтому нужно заранее для себя определить список интересных активов для покупки.

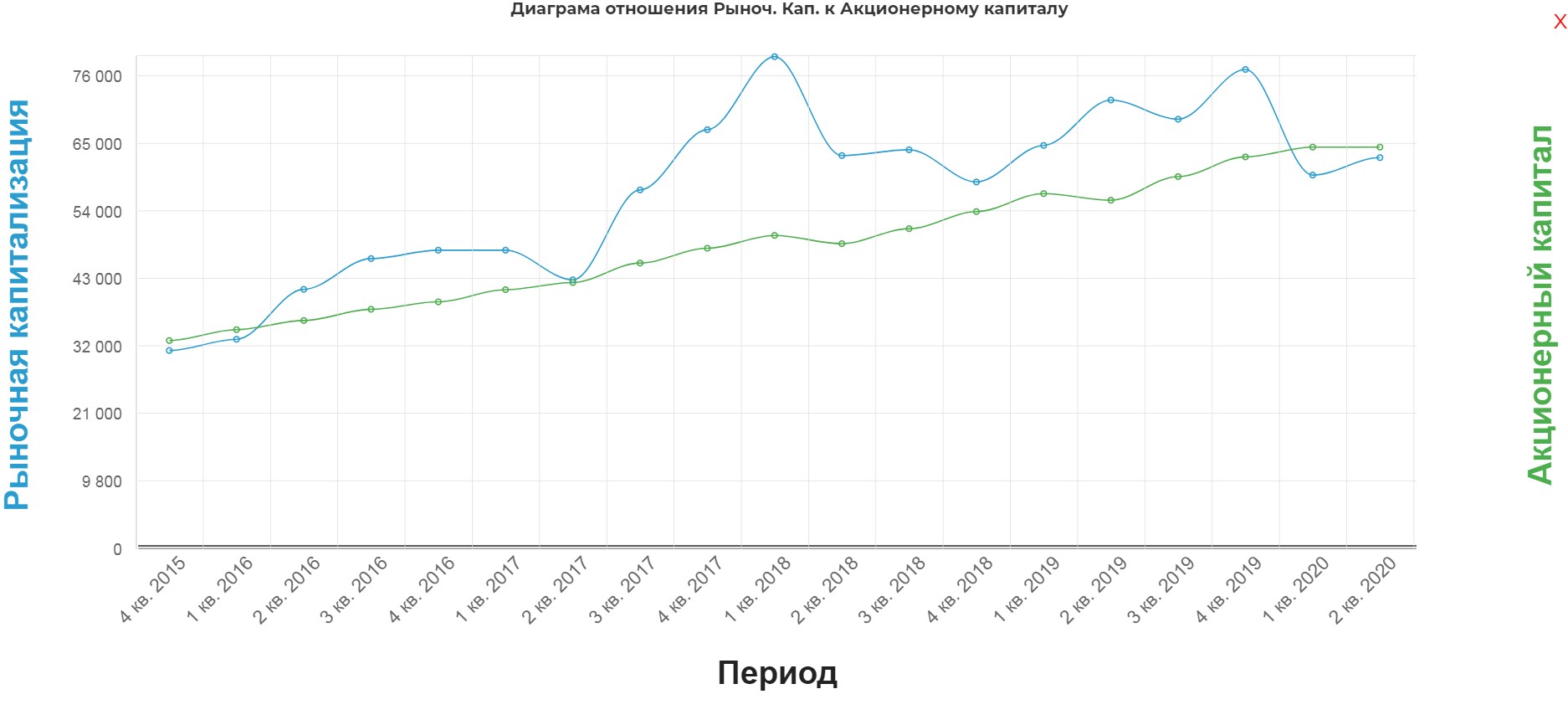

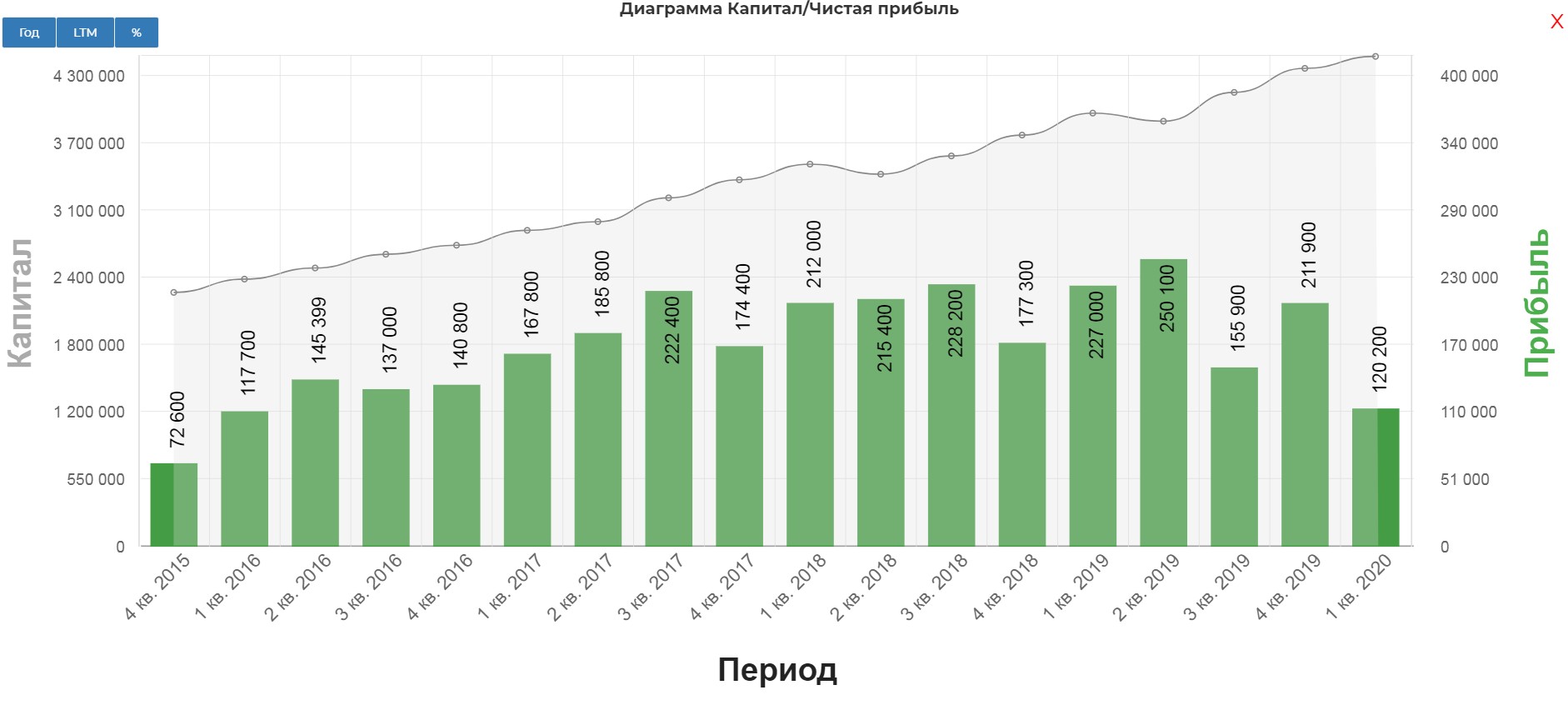

1.Сбербанк.

Банк торгуется по цене собственного капитала. Такое происходит не часто.

Сбербанк растит капитал даже в трудный период. Падение прибыли в 1кв, обусловлено необходимостью формирования резервов под просроченные кредиты. При стабилизации и запуске экономики, их распустят и увеличат тем самым прибыль.

( Читать дальше )

Расчет реальной доходности Индекса Мосбиржи

- 07 июня 2020, 22:07

- |

Основные страновые индексы давно стали мерилом доходности фондового рынка той или иной страны. В России таким индексом является Индекс МосБиржи (IMOEX). Именно по нему и определяют доходность Российского фондового рынка в рублях, а также делают выводы о долгосрочной доходности (индекс существует с 22 сентября 1997 года)

В общем не плохой вариант, но есть некие рамки, которые хотелось расширить, чтобы более детально проанализировать прошлую доходность рынка:

1. Почему-то принято измерять годовую доходность по календарным годам. Почему не считать по 1 июля?

2. Данный индекс не учитывает, выплаченных дивидендов. Обычно делают допущения типа – «и прибавим к доходности индекса 5% дивидендной доходности». Почему именно 5%? Вот посмотрите тут, за 6 лет дивдоходность была постоянно разной.

3. Так как индекс МосБиржи не учитывает дивиденды, то он и не учитывает налоги с этих дивидендов.

4. И наконец, самое главное, на чем мы хотим сосредоточиться. Данный индекс показывает номинальную доходность, а не реальную (с корректировкой на инфляцию)

КАЛЬКУЛЯТОР, В КОТОРОМ ВЫ СМОЖЕТЕ ПОСЧИТАТЬ СВОИ ПАРАМЕТРЫ ДОХОДНОСТИ.

Итак, технология исследования:

Итак, технология исследования:

1. Вместо индекса МосБиржи мы взяли Индекс МосБиржи полной доходности «нетто» (по налоговым ставкам российских организаций) — MCFTRR. Это тот же самый индекс, но он учитывает все выплаченные дивиденды по компаниям, входящим в индекс, а также учитывает налоги, которые необходимо выплатить по данным дивидендам. Этим ходом убираем два недочета, описанные выше.

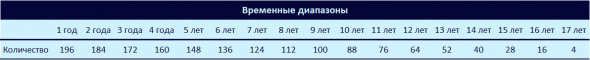

2. Индекс полной доходности начал рассчитываться 17 лет назад, с 26 февраля 2003 года. Но нам мало 17 годовых отрезков для анализа. Поэтому берем годовые отрезки со смещением в месяц. То есть первый годовой отрезок с марта 2003 по март 2004, второй с апреля 2003 по апрель 2004 и так далее, всего получаем 196 годовых отрезков. Тоже самое для 2-х годовых отрезков, 3-х годовых и так далее до 17-летних отрезков. Итого получаем 1700 временных окон для расчета доходностей. Это не так много, как на американском фондовом рынке, но уже в 100 раз больше, чем в исходных данных.

3. Рассчитываем не только номинальную, но и реальную доходность.

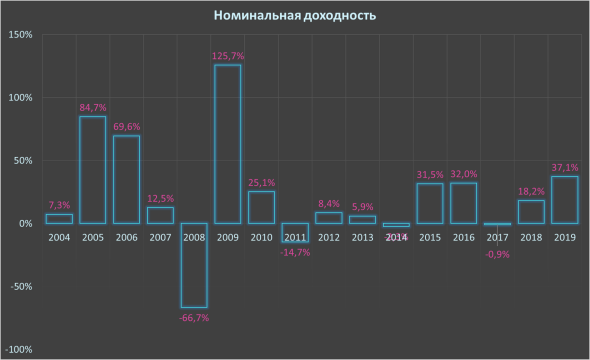

Вот традиционный расчет номинальной доходности Индекса полной доходности. Средняя номинальная доходность с 1 января 2004 по 31 декабря 2019 г составила 15,1%. При этом волатильность по годам очень высокая. В 2009 году номинальная доходность составила 125%, а в 2008 минус 66,7%. «Радует глаз», что из 16 лет всего 3 были убыточными.

( Читать дальше )

Как я искал аналог долларовому депозиту на бирже, а заплатил 137% НДФЛ на прибыль и получил отрицательную доходность

- 05 июня 2020, 11:26

- |

История началась в октябре 2019 года.

Так как закупаться акциями на исторических максимумах было как-то страшно, а о надвигающемся кризисе трещали из каждого утюга, я принял решение перевести остаток средств в доллары.

Но чтобы доллары не лежали просто так и не портили общую доходность, их нужно куда-то было положить под процент. Долго думал над решением, и как обычно я делаю в таких случаях, где нет простого решения, разложил по трём «кучкам» — заодно получился неплохой эксперимент с выявлением подводных камней в каждом из вариантов. Возможно, информация будет полезна читателям в будущем.

Сейчас расскажу подробно о каждой «кучке»

Кучка первая. Облигация Минфина РФ «Россия-2028» (RUS-28)

Куплено 3 облигации за 170% от номинала ($1700 за штуку) + НКД. Конечно же, я не планировал держать облигацию до момента её погашения в 2028 году. Идея заключается в том, чтобы продать её в конце июня.

Комиссионные и налоги: 0,15% за покупку + 0,15% за продажу. НДФЛ по купонам — 0%. Налог на доход от «валютной переоценки» – 0%. Итого с $5100 комиссионных ожидается $15.30, налогов — 0.

Купонная доходность — $63.75 на одну облигацию (2 купона в год) или 7,5% годовых к цене покупки. Комиссионные срежут доходность до 7% годовых. Интересная штука заключается в том, что я пережил с ней мясорубку в марте 2020, и сейчас она стоит 175% от номинала. Скрещивая пальцы, жду конца месяца.

Здесь всё предсказуемо, есть только одна переменная – цена облигации в момент продажи.

Кучка вторая. FXRU – ETF на корпоративные еврооблигации российских компаний

( Читать дальше )

👍Первое интервью Уоррена Баффета: советы для долгосрочных инвесторов

- 12 марта 2020, 20:53

- |

Я обожаю Баффета, обожаю его мудрость и интеллект, посмотрел с удовольствием это видео и...

Ниже я выписал почти все идеи этого интервью:

👉Первое правило: не теряйте деньги

👉Вы не теряете, если покупаете акции весьма дешевле их стоимости

👉Самое важное качество инвестора — подходящий темперамент, а не интеллект

👉Инвестор должен быть стабильной личностью

👉Грэм говорил: ты не прав или не прав, потому что тысячи людей согласны или не согласны с тобой

👉Большинство думает о том, что акция будет делать в следующий год

👉Они не думают об акции, как о части бизнеса

👉Если я покупаю хорошую акцию, я не расстроюсь, если рынок закроют на 5 лет

👉Цена акций ничего не говорит о бизнесе

👉Бизнес говорит сам за себя

👉Я лучше сначала прикину сколько стоит бизнес, а потом посмотрю на биржу, совпадает ли цена с моей оценкой

👉Мне нравится в Омахе — тут мало информационных раздражителей

👉У орущей толпы слишком короткий фокус, а короткий фокус не способствует долгосрочным прибылям

👉Здесь в Омахе я могу сфокусироваться на том, сколько стоит бизнес

👉Не купил ни одной технологической компании за 30 лет, покупаю только то, что понимаю

👉Чтобы зарабатывать, тебе не надо делать деньги в каждой игре

👉Есть 1000 компаний, это не бейсбол, тебе не надо брать каждую из 1000 подач, тебе достачно взять хорошую одну:)

👉Я вообще могу ничего не покупать два года

👉Скука — не может быть проблемой профессионального управляющего активами

👉Академики на бирже потребляют слишком много данных, и слишком много всего умеют.

👉Если у них есть молоток в руке, они будут искать гвозди

👉А я буду думать об инвестициях как бизнесмен думает о своем бизнесе.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал