Избранное трейдера Mabruk

Сколько должна стоить АФК Система сейчас

- 28 мая 2017, 16:34

- |

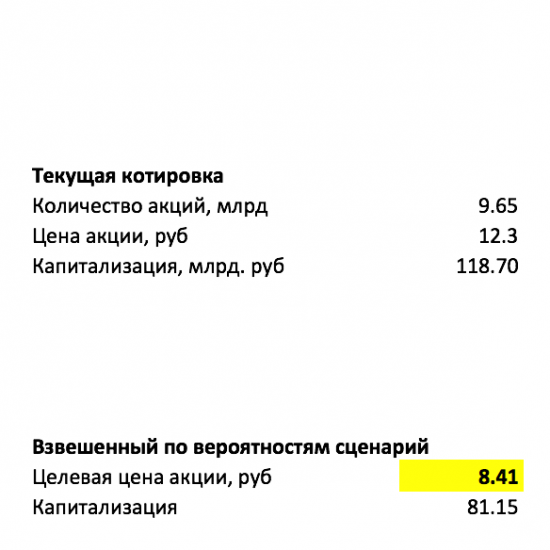

Рассчитал цену акций Системы при пессимистичном взгляде на вероятность компании выиграть в суде.

Расчет исходит из того, что 21 рубль — справедливая цена одной акции без иска, а в случае поражения в суде капитализация компании падает на сумму взысканного ущерба.

Пока мне видится, что наиболее вероятно ущерб оценят без потери покупательной способности, то есть в 107 млрд рублей, но я заложил достаточно высокую вероятность, что суд удовлетворит и 170 млрд. рублей, чтобы быть очень консервативным в своей оценке.

Получился осторожный расчет, но 8.41 рублей это цена, при которой мне будет самому комфортно купить АФК до суда.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Налоги в России. Пища для размышлений.

- 28 мая 2017, 15:21

- |

23 Сайта помогающие в трейдинге

- 26 мая 2017, 13:04

- |

Привет трейдерам :) Выкладываю ссылки на сайты, которые я использую почти каждый день, торгуя на Америке 8 лет.

Для удобства я всегда располагаю все в порядке убывания. Т.е. самые первые сайты это те которые я больше всего использую, самые последние те которые я не очень люблю, но они тоже есть :)

Важно: Сохраните себе эту страницу, чтобы не потерять ссылки. либо скачайте себе этот PDF файл c полезными сайтами тут http://pennystock.ru/files/sites.pdf

Сайты для просмотра графиков и сканирования (скринеры):

http://finviz.com — Всем известный финвиз. Хороший графический скринер акций + просмотр графиков.

http://bigcharts.com - Просто просмотр графиков, но преимущество в простоте, и показывает историю за все время, например за 20 лет на недельном графике. Этим похвастаться не могут другие сайты, тот же финвиз показывает историю за 7 лет на дневке. Поэтому если необходима история за много лет, я пользуюсь этим сайтом + красивые графики, можно настроить под себя.

( Читать дальше )

Путь фундаментального аналитика

- 25 мая 2017, 23:34

- |

На сайте много историй и рассказов о том, как научиться торговать по технике, но ни одной истории о том как освоить фундаментальный анализ. Поэтому решил восполнит этот пробел и в общих чертах описать основные шаги, которые предстоит пройти человеку который решил освоить фундаментальный анализ.

Первый кирпичик это безусловно образование. В силу короткой истории капитализма в РФ, финансовые и экономические дисциплины преподаются в РФ вузах очень слабо за исключением пожалуй РЭШ и ВШЭ. Но благодаря распространению интернета и общей доступностью образования всегда можно обратится к западным источникам. Здесь безусловно есть свой лидер – CFA institute, который предоставляет учебные материалы, а также администрирует иэкзамены. Ключевые топики покрывают и анализ финансовой отчетности и оценку компаний и деривативы с бондами. Обучение разбито на уровни и занимает примерно 2 года.

Следующий этап – это практика. Здесь подойдет опыт работы как и в инвестбанке (впрочем, сейчас это не лучший вариант), так и в PE/VC или работа в Family office с широким инвест. мандатом. Первые несколько лет будут посвящены анализу финансовой отчетности компаний и построению финансовых моделей. Необходимый практический минимум для успешного фундамент. анализа. Данный этап занимает примерно 2-3 года.

( Читать дальше )

Западные аналитики про российскую экономику

- 25 мая 2017, 21:21

- |

-1-

Начнём с американской разведки. ЦРУ имеет не только разветвлённую шпионскую сеть. У него есть отдел экономической аналитики по странам мира. Часть данных публикуется в открытом доступе в так называемой Мировой Книге Фактов. Обратимся к её данным. Они позволяют сравнивать страны мира по большому числу параметров. Из них самый главный – ВВП – валовый внутренний продукт. Он показывает сколько материальных благ произвела за год экономика.

( Читать дальше )

КИТАЙСКИЕ БАНКИ В БОЛЬШОЙ БЕДЕ

- 24 мая 2017, 08:55

- |

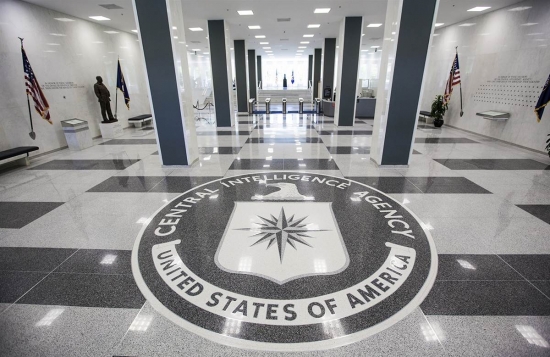

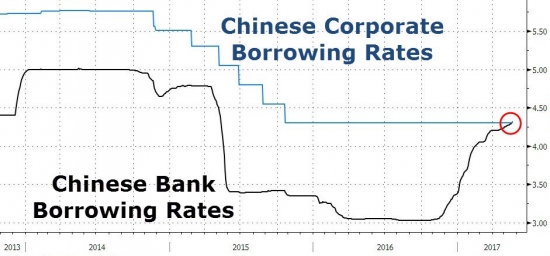

Китайские власти ведут войну с левериджем в финансовой системе, в результате которой банки этой страны (и фирмы, работающие с ценными бумагами) попали в большую беду. Кривая доходности китайских правительственных облигаций инвертировалась, сами доходности подскочили, а решение китайского регулятора прикрыть каналы финансирования посредством теневого банкинга стало причиной обвала акций брокерских компаний. Попытки властей провести делеверидж в финансовой системе серьезно задели банковскую маржу, поскольку ставка банковского фондирования впервые в истории превысила ставку, по которой сами банки предлагают ссуды своим клиентам.

Как показывает график, годовая ставка межбанковского кредитования (Shanghai Interbank Offered Rate) превысила ставку коммерческого кредита для первоклассных заемщиков (Loan Prime Rate), и это случилось впервые с момента возникновения последней, т.е. с 2013 года.

Вероятно, это лишь начало и стоимость межбанковского фондирования будет расти и дальше на фоне усилий властей, направленных на снижение левериджа в системе.

Затраты здесь самые низкие

- 23 мая 2017, 15:05

- |

Федеральный резервный банк Далласа обнародовал свой отчет по показателям энергопотребления, в котором изложено дальнейшее восстановление нефтегазовой отрасли.

Не удивительно

Техас является сердцем нефтегазовой деятельности, причем как месторождение Permian, так и орлиный Форд ведут огромные объемы производства и деятельности.

Всего в марте в Техасе в нефтегазовой отрасли было занято 211 700 человек, что на 3500 больше, чем в феврале. Работы по добыче нефти и газа увеличились до 92 500 человек, а «вспомогательная деятельность» возросла

до 119 200 человек. Исторически сложилось так, что занятость в добыче нефти и газа гораздо более устойчива, чем занятость во вспомогательной деятельности.

На долю Техаса приходится 54% всей занятости по нефти и газу в США по всей стране, 181 200 человек работают на добыче нефти и газа и 208 200 человек — на вспомогательной деятельности.

ФРС находит самые низкие уровни

Текущая цена на нефть приблизительная безубыточность для новых скважин в наиболее известных районах сланца, согласно Далласскому Федеральному Энергетическому Обзору. В середине марта этого года федерация опросила 62 компаний по разведке и добыче «Какая цена на нефть WTI нужна вашей компании для того, чтобы выгодно пробурить новую скважину?».

( Читать дальше )

Канада и Бразилия могут поставить под угрозу баланс нефтяного рынка

- 23 мая 2017, 14:33

- |

Помимо США есть два других крупных производителя нефти в Америке, чье производство будет расти в этом году, и в течение следующих пяти лет: это Канада и Бразилия.

Наряду с ростом объемов производства в США международные агентства и сама ОПЕК ожидают роста производства в Канаде и Бразилии, что потенциально может привести к увеличению предложения в США, что уменьшит влияние сокращений картеля.

По оценкам МЭА, к 2022 году мировые производственные мощности вырастут на 5,6 млн. баррелей в сутки, а рост мощностей будет в высокой степени сконцентрирован: на долю США, Бразилии и Канады, как ожидается, будет

приходиться 60 процентов мирового роста мощностей.

В своем докладе «Нефть-2017» МЭА считает, что добыча легкой нефти (LTO) в США продолжает расти в течение 2022 года, прибавив за этот период 1,4 млн баррелей в сутки, даже если цены на нефть не смогут взлететь выше 60 долларов за баррель.

( Читать дальше )

Ты всегда будешь собой недоволен.

- 23 мая 2017, 14:22

- |

Сделка закрытая с прибылью, могла бы принести больше, откройся ты большим объёмом.

Если бы ты не торопился и держал её дольше, смог бы забрать «всё движение».

При соблюдении рисков, убыток мог быть не так критичен.

Цена развернулась в нужную сторону, после того как сработал стоп. Ты знал, что открылся правильно…

Ты давно бы состоялся, кабы держал «сделки в плюс» с таким же упорством как пересиживал убыточные.

Ты всегда будешь собой недоволен.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал