Избранное трейдера Midwinterborn

★Кое-какие правила трейдера.

- 24 ноября 2019, 18:33

- |

- Быть дисциплинированным нужно каждый день. Если вы не дисциплинированны 100% времени в торговле – вы не дисциплинированны вообще. Время для экстремальности, азарта и других эмоций находите в нерабочее время.

- Рынок платит вам за дисциплину. Любая адекватная стратегия может приносить деньги, если вы дисциплинированны. И даже самая лучшая не принесет вам денег, если вы не владеете собой.

- Всегда понижайте риски при плохой торговле. Объем в сделке необходимо уменьшать, если у вас пошла серия убыточных сделок, а не увеличивать. Антимартингейл !

- Самая большая потеря не должна превышать самую высокую прибыль.

- Разработайте систему и работайте по ней. Не прыгайте от системы к системе.

- Всегда есть следующий день для торговли.

( Читать дальше )

- комментировать

- ★40

- Комментарии ( 12 )

Очень классная книга! Александр Силаев - Деньги без дураков.

- 17 ноября 2019, 20:40

- |

Однозначно советую всем! Причем даже опытным. И вот почему.

Эта книга — тот редкий случай, когда книгу про инвестиции/трейдинг мне читать еще интересно. Мне кажется, я уже знаю почти все, поэтому меня сложно чем-то удивить, это надо учитывать, когда вы читаете рецензию от меня.

Сразу оговорюсь, что в целом, книга произвела неоднозначное впечатление: вначале она прям меня привела в чувство полного восторга. С половины книги, я “увяз”, уже не мог читать, пролистывал страницы. Но новичкам — однозначно читать вдумчиво и целиком. Лично для меня было бы идеально, если бы она закончилась на половине. Но это чисто для меня. Теперь по делу.

Автор книги, Силаев — большой молодец, я проникся уважением к его интеллекту, эрудиции, кругозору и дару писать. Начало книги я вообще читал взахлеб, оставил массу пометок на страницах. Я бы даже сказал, что он пишет не хуже Талеба. Итак, автор:

оригинально мыслит и пишет

необычный текст и слог

я читал и получал удовольствие от чтения.

Только есть проблема. Некоторые места книги настолько оригинальны, что не все это поймут и оценят. По-моему я не встретил в книге ни одного момента, где я был бы не согласен с автором. Более того, многие моменты мне близки именно с позиции моего опыта и я рад что увидел в этой книге похожие мысли.

Какие интересные идеи я бы подчеркнул?

(Мысли очень концентрированные, на самом деле далеко не все поймут и осознают сходу их ценность)

( Читать дальше )

Страдания на фондЕ и система черепах

- 17 ноября 2019, 20:37

- |

Периодически читаю про мучения с определением точки входа/выхода торгующих акциями на фондовом рынке. Для индексов наверное тоже будет справедливо.

Сразу скажу, что речь не внутридневной торговле. И не для тех, кто все знает и умеет.

Если у вас нет никаких правил, ничего кроме интуиции и любое действие доставляет вам пытки при принятии решения, что мешает вам использовать простейшие формализованные правила системы Turtle (Черепашек). На монотонно растущем рынке они дают эффект.

Об авторе системы Turtle.

Система Turtle исторически неразрывно связана с именем Ричада Денниса и одним из самых известных и удачных случаев применения механических торговых стратегий (МТС), основанных на жестких, оттестированных на исторических данных, правилах поведения на рынке.

Ричард Деннис является примером успешного трейдера, за 16 лет торговли (в начала 70-х годов) он увеличил свое состояние с $400 до $200 млн. (Отметим, что $400 в начале 70-х — это примерно $20000 сегодня — инфляция однако.)

( Читать дальше )

★Риск менеджмент в трейдинге: лучшие книги для начала!

- 04 ноября 2019, 17:35

- |

«Биржевая книга. Сделай миллионы, играя числами» (автор – Райан Джонс)

Пожалуй, это единственный автор, который рассматривает риск-менеджмент не только как торговую стратегию, которая мало кому понятна поначалу. Райан знаменит тем, что привык объяснять особо сложные понятия простым и доступным языком.

скачать книгу

.

Книги — «Математика управления капиталом» (Р. Винс) и «Новый подход к управлению капиталом»

Они позволят вам по другому взглянуть на трейдинг. Его методика основана на простой математике. Только цифры, и ничего более!

скачать книги

.

«Энциклопедия финансового риск-менеджмента» (авторы — А. А. Лобанова, А. В. Чугунова)

Данное пособие является первым учебником, выпущенном на русском языке, в котором риск-менеджмент рассматривается как наука, в которой, прежде всего, необходимо большое внимание уделять дисциплине и тщательному анализу.

скачать книгу

( Читать дальше )

Советы начинающему трейдеру

- 26 октября 2019, 17:55

- |

Делюсь с Вами проверенными советами, которые могут помочь Вам в торговле на рынке Forex (Форекс).

✏️Совет №1 — Фиксируйте свои успехи и поражения.

Начиная свой любой путь, Вы в любом случае столкнётесь с ошибками и неблагоприятными сделками. Поэтому я рекомендуем записывать их в «журнал сделок», анализируя который можно посмотреть свои недочёты и поработать над ними. Как говорится «на ошибках учаться».

✏️Совет №2 — Семь раз отмерь, один раз отрежь.

Вы, как начинающий трейдер, должны научить себя планировать сделки. Прежде чем начать торговлю, проверьте, убедитесь и сосредоточитесь. Помните, торговля требует спокойствия и анализа каждой детали. Это поможет Вам избежать многих эмоциональных и материальных проблем.

✏️Совет №3 — Прибыль — это терпение.

Открыв торговую позицию, и анализирую поведение на рынке, не стоит уже дёргаться. Если появился профит по сделке, то подождав, можно дождаться неплохой сделки.

✏️Совет №4 — Порядок главнее всего.

Самодисциплина не последний ключ к Вашему успеху. Поэтому, открыв торговую сделку придерживайтесь выбранной стратегии.

( Читать дальше )

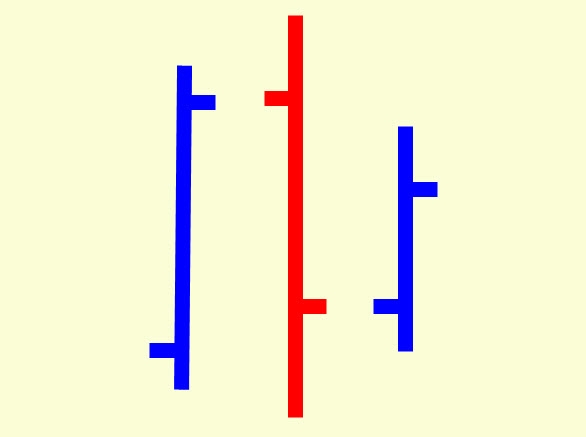

Внутренний и внешний бар. Стратегии торговли price action

- 25 октября 2019, 09:29

- |

Одними из самых простых, и, в тоже время, эффективных рабочих стратегий на рынке, является торговля внутренних и внешних баров. Найти и идентифицировать внутренний и внешний бар на графике цены очень просто. В этом посте, я постараюсь развернуто дать ответ, как можно выстраивать свою стратегию торговли по этим паттернам.

Начну с определений. Во-первых, стоит заметить, что не важно, в каком виде отображается ваш график цены. В статье я буду использовать график в виде баров, но все нижесказанное будет применимо и к свечному графику. Т.к., для того, чтобы определить внутренний бар на графике или внешний, достаточно сравнить диапазон текущего бара с предыдущим.

Ну что ж, ближе к делу. В классической теории технического анализа, внутренние и внешние бары относят к разворотным формациям, которые находятся на экстремумах графика цены. Если вы слепо будете следовать этой концепции, то потерпите фиаско. Я торгую пробои внутренних и внешних баров, не уделяя особого значения, в какой точке движения они находятся. И это получается наиболее эффективно.

( Читать дальше )

Лариса Викторовна, не держите в себе!

- 20 октября 2019, 20:38

- |

Просто нажмите на эту ссылку! :)

Вы напишите, а мы размножим, пусть люди знают, что вы искренне рекомендуете данный труд к прочтению!

Ну Александр Силаев же этого заслужил?!

Блин, народ, я прочел 30 страниц этой книги, я уже впечатлен и должен сказать, Александр Силаев ты реальный красавчик! Я действительно не ожидал прочитать настолько небанальную книгу от молодого человека! Ведь я прочел очень много книг, и меня сложно чем-то удивить, но читать тебя — даже одно сплошное интеллектуальное удовольствие! Всегда интересно читать книги автора, который умнее меня!

Очень порадовал!

Индикатор, показывающий тренд

- 17 октября 2019, 15:36

- |

работать с ним нужно так:

если цена ниже линии, то перепроданность — нужно покупать, если сверху, то перекупленность — продавать

можно построить несколько трендов за разные периоды и делать покупки тогда, когда сигналы совпадают

PS:

кидайте тимофейчики

Settings={

Name="MNK",

period=200,

line=

{

{

Name = "cur1",

Type =TYPE_LINE,

Width = 1,

Color = RGB(255,0, 0)

}

}

}

--[[

описание свойств:

period - период, за каротрый делается расчет

назначение:

построение тенденции

использовался:

метод наименьших квадратов (аппроксимация линией)

--]]

function Init()

return 1

end

function OnCalculate(index)

sz = Size()

n = Settings.period

if (index ~= sz) then

return nil

else

y = nil

if index-n > 0 then

a1 = 0

a2 = 0

a3 = 0

a4 = 0

for i=index-n+1, index do

a1 = a1+i*C(i)

a2 = a2+i

a3 = a3+C(i)

a4 = a4+i*i

end

if((n*a4 - a2*a2) ~= 0) then

a = (n*a1 - a2*a3)/(n*a4 - a2*a2)

b = (a3 - a*a2)/n

for j=index-n+1, index do

y = a*j + b

SetValue(j, 1, y)

end

end

end

return y

end

endАссиметрия психики и рынка

- 29 сентября 2019, 12:27

- |

Наибольшее количество проблем в трейдинге возникает из-за психики трейдера, а если быть точнее человеческой психики у трейдера! Низкий уровень знаний в психологии и малый опыт приводят к тому, что трейдеры выстраивают свою торговлю излишне нагружая свою психику!

Психологи современности давно выяснили, что человеку намного комфортнее получить «немного и сразу», нежели редко получать «большие» выгоды, многочисленные социальные исследования давно доказали это!

Психология ассиметрична, одна большая победа не дает столько позитивных эмоций, сколько нужно чтобы «перекрыть» негатив полученный при движении к этой «большой цели»! Из этой закономерности следует масса других проблем! По тем же причинам многие трейдеры не могут «высидеть» большое движение и стремятся закрывать сделки при первой же небольшой прибыли.

Проведите мысленный эксперимент:

( Читать дальше )

Принцип портфеля от спекулянта до фонда.

- 28 сентября 2019, 22:06

- |

Здравствуйте, коллеги!

Сегодня пройдёмся по 3-му пункту серии топиков:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Который в процессе написания из-за объёма количества графиков разбит на 3- части

а) Работай 12 дней в году и ты можешь обыграть рынок.

б) Почему спекулянты выбирают фьючерсы? Доходности на Кубке Робинсона и действительно, How does it work??

в) Примеры входов от портфеля к конкретному инструменту.

Многие ищут корреляции и другие зависимости инструментов, а ведь для правильной tactical asset allocation нам важно грамотно «переливать» капитал из одного инструмента(ов) в другой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал