Избранное трейдера MPlus

Кому принадлежат купленные акции компаний, зарегистрированных за пределами РФ?

- 15 сентября 2021, 14:06

- |

Теперь давайте поговорим об акциях остальных компаний, зарегистрированных за пределами РФ (в основном это, конечно же, акции американских компаний).

В 60-х годах прошлого столетия в США ввели понятие «цифрового сертификата акции», который подтверждает ваше на неё право, и именно этот сертификат и внедрили в систему CCS (Центральная служба сертификации), которая в свою очередь была трансформирована в DTCC (The Depository Trust & Clearing Corporation — которая отвечает за ведение, учёт, хранение и клиринг всех торгуемых на фондовом рынке акций), тем самым упростив обмен акциями между участниками, сократив время сделки до Т+2.

И всё бы было ничего, если бы не одно «но» — у брокерских компаний нет цифровых сертификатов акций, т.к. они хранятся в «другом месте». И действительно — зачем их гонять между участниками (пусть даже и цифровые), меняя имена собственников и прочие данные, когда можно один раз в несколько дней производить клиринг и взаиморасчеты по акциям, которые вы можете покупать и продавать по нескольку раз в день.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Разъяснение от ФНС: обязательно подавайте убыточную декларацию

- 08 сентября 2021, 16:47

- |

Год назад мы уже писали здесь про обязательность подачи убыточной декларации для инвесторов. Но тогда возникли споры о трактовке кодекса, и даже некоторые профессионалы рынка заявляли о ненужности подачи убыточной 3-НДФЛ.

Наш налоговый консультант 2 ранга из команды НДФЛ Гуру решил поставить точку в спорах, сделав запрос в налоговую службу с целью прояснить данный вопрос.

Отметим, что речь пойдет в основном для инвесторов зарубежных брокеров типа Interactive Brokers, Exante или Freedom Finance (Белиз, Кипр).

Официальное разъяснение ФНС

Прикладываем ответ налоговой службы:

( Читать дальше )

Август. Ощущение хрупкости рынков.

- 31 августа 2021, 23:22

- |

1) Рынок США исторически переоценен не только по показателю P/E но и, например, по отношению FCF/P. Малейшая волатильность не только в продажах, но и в курсе доллара, может существенно повлиять на свободный денежный поток компаний, и на мультипликаторы.

2) Другой фактор: снижающаяся торговая активность. Напрашивается вывод, что все кто хотел купить акции уже их купили.

( Читать дальше )

Опасность для ранних пенсов

- 29 августа 2021, 22:05

- |

Ребзя, вот че подумал:

1. Р/Е индекса S&P500 сейчас ~35

2. То есть реальная полная прибыль от бизнеса ~2,86%

3. Но ранние пенсы говорят, что рассчитывают жить на ~4% капитала ежегодно. Причем исторические тесты показывают, что наиболее безопасный максимальный расход ~3,5%.

4. Только не надо забывать, что исторически средний Р/Е SP500 ~15,5 или 6,4% реальной прибыли (что совпадает со средним историческим ростом за вычетом инфляции, совпадение?)

5. Попадосик. Похоже, они не понимают, что собираются тратить минимум на 50% больше, чем реально зарабатывает их бизнес.

6. А если учесть, что портфели еще забивают облигами с околонулевой дохой, все еще хуже

И если кратко- и среднесрочно эта попытка нахлобучить систему вполне успешна, можно не замечать, что основная прибыль по факту носит спекулятивную природу, то условно выйдя «на пенсию в 35» разумно мыслить немного другими категориями, хотя бы на 50 лет вперед. И вот тогда траты минимум в 1,5 раза большие заработка уже выглядят безрассудными.

Такие вот у меня опасения относительно парадигм, принятых среди ранних пенсов.

Конечно, если вы делаете ставку на другие активы или рынки, то структура ваших рисков будет иной:)

Тем кто пишет - читать

- 18 августа 2021, 11:58

- |

Книга больше не как отдельное творение, а как сборник указаний, предостережений, примеров и советов.

Авторы заранее настойчиво пытаются убедить читателя дочитать книгу до конца, приводя несколько аргументов. Но значит ли это, что они не могут заинтересовать читателя? Ведь это очень странно. Однако вскоре всё становится на свои места, когда ты понимаешь, что они не писатели, а редакторы. Они умеют создавать хорошие полезные тексты. Авторы создали сборник натюрмортов, а не фильм.

Задача составителя текста принести пользу читателю. При этом сэкономив ему время и избавив от излишней информации. О чём напоминают на протяжении всей книги.

Может показаться, что эта книга только для редакторов или журналистов. Однако это не так. Даже дворнику под силу составить объявление, где он объяснит отключение горячей воды летом — необходимостью. Это делается не из-за прихоти администрации, а для безопасности граждан. Ведь в это время сети проходят проверку и, где требуется, производится замена труб. Конечно, этого можно не делать, но тогда рано или поздно зимой труба рванёт. Вначале будет тепло и весело, а потом холодрыга. Это как надуть в штаны зимой.

( Читать дальше )

Золото как инфляционный хедж. О чем говорят последние 50 лет

- 09 августа 2021, 11:39

- |

50 лет назад президент США Ричард Никсон в прямом эфире объявил, что доллар больше не будет привязан к золоту. Раньше мировые ЦБ имели возможность обменять доллары США на унцию золота по фиксированной цене в $35. Такая финансовая система заставляла ФРС соблюдать жесткую дисциплину. Нельзя было просто так запустить печатный станок и увеличить предложение денег, так как это привело бы к массовому набегу на американский золотой запас.

Конец обеспечения доллара золотом в 1971 году закончился рекордной за десятилетия инфляцией в США. Темпы роста цен стали двузначными, а золото в следующие 8 лет выросло в 20 раз. Видимая корреляция между стоимостью золота и потребительскими ценам тогда привела к всеобщему мнению, что драгоценный металл является хорошим хеджем от инфляции. Тем не менее, это не подтверждается историческими данными.

Если бы золото действительно было бы хорошим хеджем от инфляции, то отношение его цены к индексу потребительских цен было бы более или менее постоянным. В реальности за последние 50 лет коэффициент колебался от 1 до 8,4.

( Читать дальше )

Акция ММК, Обновленный прогноз финансовых результатов за 3-й квартал 2021 года и справедливой цены за акцию

- 05 августа 2021, 19:35

- |

- Погрузка черных металлов на Южно-Уральской железной дороге выросла на +16,9% в июле 2021 года – 9,9 млн тонн

- EBITDA на тонну продукции $500 для перезапущенного модуля г/к проката в Турции с производством 240 тыс. тонн во втором полугодии

- Плановые работы на одной доменной печи из 5 в 4-ом квартале

- Ввод экспортных пошлин на г/к прокат в Китае, что должно частично компенсировать ввод пошлины на локальном рынке

- Цель по ЧОК 10,5-11% от выручки

Что требует корректировок в прогнозе на Q3`21

Объем производства без изменений

Объем продаж посмотрим в динамике с погрузкой черных металлов на Южно-Уральской железной дороге(Loading RZD avg)

Видим восстановление тренда на рост погрузки с возвращением к мартовскому максимуму

( Читать дальше )

Методичка по фундаментальному анализу (3/5)

- 05 августа 2021, 15:17

- |

…

Дополнительно на сайте компании в разделе акционерам желательно посмотреть информацию о динамике развития бизнеса в соответствующих презентационных материалах.

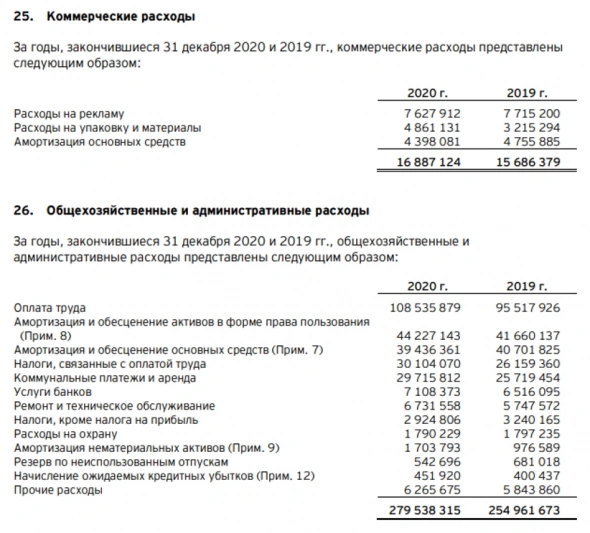

В 23 примечании и далее можно более детально посмотреть состав выручки и все расходы компании за 2020 год.

( Читать дальше )

Громкие заголовки взбодрили инвесторов Яндекса

- 05 августа 2021, 11:03

- |

Яндекс отчитался за 2 квартал 2021 года по МСФО. Громкие заголовки взбодрили инвесторов:

— выручка выросла на 70% YoY!!

— компания повысила прогноз роста выручки на 2021 год до более чем 50%;

— доставка удвоила обороты,

— и так далее и тому подобное;

Супер! Более того, компания действительно перестала быть просто поисковиком и превратилась в огромную корпорацию со множеством подразделений! Теперь Яндекс выделяет 6 ключевых сегментов, каждый из которых внутри себя содержит еще несколько бизнесов:

— поиск (браузер, навигатор, карты, Толока, почта);

— мобильность (такси, логистика, фудтех)

— e-commerce (Яндекс-маркет)

— медиа сервисы (Кинопоиск, Афиша, музыка)

— доски объявлений (Авто.ру)

— новые инициативы (Дзен, облако, автопилот и прочее)

Так же Яндекс уже купил банковскую лицензию и намеревается добавить банк в пакет своих многочисленных активов (вместе немного грустим о несостоявшейся сделке с Тинькофф).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал