Избранное трейдера Nepall

Документальный сериал "Люди, построившие Америку"

- 24 февраля 2016, 10:47

- |

Конец 19 века. Эпоха начала индустриализации.

Самое начало, зарождение всего того, без чего мы сейчас не представляем нашей жизни. Так сказать, «большой взрыв» индустрии.

Сеть железных дорог — империя Вандербильдта. Нефтепереработка — Рокфеллер. Сталелитейная промышленность — Карнеги. Электроэнергетика — Морган. Автомобилестроение — Форд. Отдельная серия о слиянии бизнеса и власти. Борьба кланов. Борьба идей.

Про мочилово друг друга на бирже тоже есть несколько эпизодов :)

8 серий по 40 минут. http://docfilms.info/history/236-lyudi-postroivshie-ameriku.html

(прошу прощения, если здесь про него уже заходила речь, но ведь всегда есть новички, которые не читали все сообщения предыдущих лет)

- комментировать

- ★27

- Комментарии ( 30 )

Секретная торговля спрэдом

- 18 февраля 2016, 17:39

- |

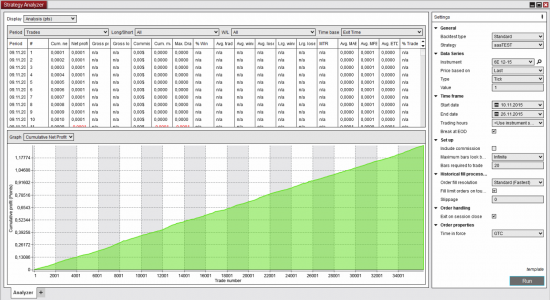

В качестве своего первого (пока единственного) hft-робота, торгующего спрэдом на фьючерсе 6E (CME) представляю робота «aaaTEST». Первая пара картинок — идеальные условия (при включенной опции «Fill limit orders on tuch»). Вторая пара картинок — практически боевые условия (без данной опции).

( Читать дальше )

Все, что вы хотели знать о Майкле Бьюрри

- 17 февраля 2016, 22:23

- |

Перепост из моего чудесного блога

kazai.wordpress.com/2016/02/01/%D0%BC%D0%B0%D0%B9%D0%BA%D0%BB-%D0%B1%D1%8C%D1%8E%D1%80%D1%80%D0%B8/

После кинчика The Big Short аж стало интересно, что за дядька этот Майкл Бьюрри.

Ну во-первых, он настоящий. Основатель хедж фонда Scion Capital LLC, которым он управлял с 2000 до 2008 года, а затем прикрыл, начав заниматься инвестициями на свои собственные средства. Как мы уже знаем, был одним из первых, кто почувствовал кризис ипотечных займов мягким местом.

Бьюрри. Начало.

Бьюрри родился в 1971. Получил степень бакалавра в University of California, Los Angeles (UCLA) по экономике, а также проходил подготовку для поступления в медицинское учебное заведение. Закончил аспирантуру в Vanderbilt University School of Medicine и работал в ординатуре в неврологическом отделении в

( Читать дальше )

Бесплатная тиковая база данных (CME)

- 15 февраля 2016, 18:22

- |

Всем привет.

Решил выложить в открытый доступ базу данных тиков с CME, которая накапливалась за последние годы, и обновляется по итогу дня.

FTP доступ:

85.25.211.62

login: smartlab

pass: smartlabpass

Ссылки на торрент: http://ge.tt/1Ql8j3Y2

№2: app.box.com/s/h0dhmkif0fhnvlpzdp8ma89c1ysv876t

Формат данных:

seconds (int32) — кол-во секунд с начала суток по Чикаго.

milliseconds (int32)

price (int32)

volume (int32)

bestBidPrice (sbyte) — расстояние в тиках между price и реальной ценой BidPrice

bestAskPrice (sbyte) - расстояние в тиках между price и реальной ценой AskPrice

bestBidSize (int32) — доступно с июня 2015

bestAskSize (int32) - доступно с июня 2015

Ниже код для чтения бинарных файлов (На C#).

Создаем класс Tick:

- public class Tick

- {

- public DateTime Time { get; set; }

- public int Price { get; set; }

- public int Volume { get; set; }

- public int BidPrice { get; set; }

- public int AskPrice { get; set; }

( Читать дальше )

Обзор. Риск-менеджер, автостоп, алгоритмическая торговля (МТС).

- 15 февраля 2016, 15:06

- |

Обзор от пользователя.

Вышла новая версии риск-менеджера Acceleration 3.0 для QUIK [скачать демо] разработана на LUA, добавлен модуль алгоритмической торговли (МТС), в базовой версии 10 индикаторов подключены к более 20 вариантам выбора стратегий с открытым кодом, при небольших навыках знаний в LUA можно редактировать, изменять стратегии на основе имеющихся, создавать свои стратегии МТС с интерфейсом настроек, инструкция прилагается. Невысока стоимость программы, позволит, не затрачивая больших средств, поэкспериментировать в разработке стратегий алгоритмической торговли.

В программе есть режим имитации торговли, позволяет потренироваться в ручной торговле, а также протестировать стратегию МТС, не рискуя денежными средствами на реальном счёте.

( Читать дальше )

Жду бакс на 57-58

- 10 февраля 2016, 21:32

- |

Когда я объяснял своим интересующимся знакомым о этой цели, бакс был около 70 руб, на меня смотрели как на патриотически настроенного дурака, однако видя их круглые от удивления глаза, на вопрос — «Ты так веришь в наше правительство и Центробанк?» отвечал- «Нет. Я верю в отскок по нефти». Рано или поздно, хотя бы раз в полгода, но он, к величайшему сожалению, будет.

Почему же цели 57-58? В прошлом полугодии господин Белоусов, насколько я помню помощник президента, то ли проговорился, то ли сказал сознательно, что на уровнях ниже 60 руб. ЦБ начнет скупку долларов. По аналогии с весной-летом 2015 года, когда ЦБ в течении 3 месяцев ЦБ методично покупал по 200 миллионов долларов в день и скупил около 10 млрд. долларов. Вход на уровне 50 был очень и очень легким, спасибо ЦБ за такие легкие входы. Мне понравилось. Итак, следующие выводы, как только ЦБ опять встанет в покупку, это будет опять очень легкий уровень. Цель 57-58 не является догмой, покупку буду делать на появлении писков и визгов со всех сторон, типа «Россия встает с колен», «Спасены», «Пронесло», «Можно опять сидеть на нефтяной трубе»," К черту малый бизнес"...

Таким образом, каюсь, верю не только в отскок по нефти животворящий, но и в родной ЦБ. Верхняя цель по этому полугодию как у всех 95-97 руб за бакс. Верю, что будет и то и то.

никто ничего не умеет

- 10 февраля 2016, 14:37

- |

Оригинал

Никто ничего не умеет.

Практически каждый день повторяется одна и та же история:

Прогнозы экономистов по росту и/или инфляции никогда не сбываются. Особенно прогнозы Феда.

Управляющие фондами получают результаты хуже индексов. Особенно управляющие хедж фондов.

Аналитики Wall Street всегда неправы. Список акций «уверенная покупка» нужно шортить.

Непрофессиональные инвесторы- в целом «глупые деньги».

Журналисты пишут огромные статьи о трендах, которые уже заканчиваются.

Заключение, которое можно сделать- никто ничего не умеет. Никто не может определить, пойдут ли акции, индексы, или целые экономики вверх или вниз.

Отсюда предложение: давайте сконцентрируемся на себе и на том, что мы сами действительно умеем. Мы не можем изменить то, что делают другие, но всегда можно усовершенствовать то, что делаем мы сами.

Легко указывать на недостатки других. Гораздо сложнее признать собственные недостатки и начать движение по тяжелому, но стоящему того пути к тому, чтобы стать лучше.

Плюсы этого пути очевидны. Поскольку все остальные ничего не умеют, даже небольшое улучшение в том, что умеете вы, отдастся вам сторицей. ©

20 лет спустя...ч.4

- 07 февраля 2016, 22:36

- |

Частичные потери в 2006 году заставили меня искать новые подходы, более сбалансированные по риску. Искал я их полгода. За это время счет болтался около нуля. На своем счету я полностью прекратил операции. Своего софта у меня не было тогда, пользовался открытьевским для внутреннего использования. Т.е. софт работал только внутри корпоративной сетки. Софт был не торговым, только анализ, сделки руками в квике.

К середине лета я нащупал новый подход, который потом успешно применял много лет, да и сейчас эта идея одна из главных у меня в торговле. Все, кто интересовался его знают — покупаем дешевые коллы и продаем дорогие путы, и ловко управляемся с дельтой. Считать дельту по маркетной улыбке в этом случае — большая ошибка. Деньги как раз лежат в нахождении нового расчета дельты.

Вобщем нащупал я этот подход и показал процентов пять за месяц. Тем не менее, к тому времени сменилось руководство в УК, деньги под неким предлогом у меня забрали и остался я управляющий без денег в управлении (причину вам не буду озвучивать, это внутрикорпоративная информация). Не торопитесь сопереживать. Это был элемент везения. Да я везучий сукин сын — в критических ситуация мне просто везло :-) Догадались почему это было хорошо? Да я просто снова начал торговать на своих деньгах!

И еще — как-то раз иду с одной коллегой на обед. Она на опционом деске в БД работала. Их отдел торговал опционами на каких-то плавающих лимитах (наши с вами остатки видимо?). Торговала она недавно, поэтому я участливо поинтересовался — как, мол, дела? (мне реально было интересно, тем более что первую лекцию про опционы прочел ей я, когда она еще сейлзом работала). Она ответила- ну нормально, все хорошо, зарабатываим потихоньку (под руководством старшего трейдера конечно). И много ли зарабатываете?- спрашиваю. Она:- ну мы всякие кривые заявки снимаем (т.е. синтетику и прочая), и за полгода миллионов 7 заработали. Ок, здорово говорю, а какой у вас лимит? Она: ну по разному два-три миллиона обычно(!!!). Т.е. с двух-трех миллионов они за полгода заработали 7. Нифига себе кривые заявочки! С тех пор я стал уделять этим кривым заявкам очень много внимания. В день до 600 сделок руками делал. Причем еще не было хорошего софта под расчет дельты, поэтому делал несколько сделок, потом в уме прикидывал примерно какая дельта нарисовалась, выправлял дельту. Брал паузу, пересчитывал всю позу, и как правило оказывалось, что изменения дельты я чувствовал с точностью не хуже чем 10%. Уставал конечно, но счет опять начал расти с бешенной скоростью. К марту 2008 я его снова удесятерил. И… наконец-то окончательно уволился.

У кого хорошая память с умножением тоже проблем нет уже прикинули сколько у меня стало денег. Я вспомнил своего работадателя, удесятерившегося за полгода и слившегося потом в минус. Вспомнил свой опыт потерь и понял — пора сделать фиксинг. К тому же, начиная с осени 2007 года я начал ждать кризис. Да, да, тот самый «неожиданный», как писали журналисты, кризис я ждал с осени 2007. Я понимал — что закрутить может так — что вообще непонятно что и как будет. Поэтому я решил прикупить недвигу. Я понимал, что в кризис она тоже скорее всего просядет, но мне важнее было сделать часть капитала недоступным своим эмоциям. Недвигу ведь быстро не продашь, и не бросишь в топку биржи за день-два :-) Вобщем прикупил квартирку в новостройке, домик в испании и… решил отдохнуть полгодика от суеты. тем более что после увольнения мне стал недоступен открытьевский софт, а своего у меня не было.

Проблему с софтом я не решил, но к осени 2008 года все-таки решил торговать. В качестве исключения, за заслуги перед брокером (т.е. хорошие комиссии) мне прокинули через впн открытьевский софт, так что я продолжил торговать в прежнем режиме. Это были те времена, когда Гном (точнее его литературное альтерэго) начал валить свой банк. Я в отличие от Гонома почти всегда был покупатель, так что по сути мы стали контрагентами :-) Но ситуация оказалась сложнее чем можно было предположить.

Связано это было с тем, что немаржируемые опционы номинированные в долларах (т.е. Опционы на Индекс РТС) по сути представляли из себя два инструмента в одном. Опционы как таковые, со стоимостью в пунктах и чисто валютная позиция, которая конечно же подчинялась другой (более простой) математике, которая была незаметна при более-менее стабильном долларе (т.е. когда доллар менялся на пару копеек в день) и вдруг вылезла при движениях на полрубля в день. Из-за неправильного расчета часть трейдеров попала на эти валютные ножницы и набрала огромные позы, которые вместо прибыли генерировали убыток. (вспоминаем как недавно парень попал на валютных свопах — очень похожая ситуация).

Софт открытия не обрабатывал эту ситуацию, впрочем биржевое ГО тоже. Софт рисовал мне прибыль, в то время как биржа каждый день мне списывала по миллиону рублей, при том, что ГО якобы было в норме. В отличие от начинающих игроков инстинкт мне все-таки подсказал, что пора остановиться, хотя ситуацию можно было усугубить еще раз в десять. а ситуация была такова:- при счете 4 млн.р. я имел позицию примерно на 2 млн. долларов. Ерунда скажите вы- на форексе и покруче бывает? да-да, только на форексе вы можете закрыть позицию одним нажатием кнопки, а тут поза из взаимосвязанных опционов и избавиться от нее невозможно так как нет ликвидности. Т.е. я просто сижу против доллара по курсу примерно 28 рублей за доллар и мой теханализ говорит, что доллар легко может сходить на 36 (в январе 2009 он сходил-таки на 36).

Звоню в открытие. Предлагаю им забрать у меня позу в ноль. (текущая оценка к тому времени была 2 млн. р). Они отказываются — ссылаются на регламент. Но сложность ситуации такова, что по регламенту и из-за кривизны всей ситуации маржинколл наступит когда у меня на счету уже будет реальный убыток миллионов под 20. Сейчас давно все изменилось, так что уважаемые читатели можете расслабить ваши напряжденные части тела. Сейчас можете торговать без опаски, опционы на индекс РТС с 2009 маржируемые и этот эффект практически полностью нивелирован. (И кстати, биржа хотела ввести маржируемые опционы как раз осенью 2008, и история потекла бы совсем по другому руслу). В общем предложили мне самому решать проблему. Я глянул на рынок. Там нашелся еще один «гений» котрый забрал у меня половину позы по моим ценам. А вторую половину я захеджировал накупленными на все деньги стреддлами на доллар на 28.5 страйке. т.е. теперь при любом сценарии я бы был не ниже нуля. а если бы еще доллар полетел бы я даже и заработал бы (немного). После декабрьской экспирации у меня остался счет на 1.5 млн рублей (из 4 начальных), так что в целом 2008 остался суперприбыльным, но зато я окончательно поседел, правда моя прическа удачно скрывала это обстоятельство.

продолжение следует...

С 98 000р до 1 млн$. Основано на реальных событиях. Часть 2.

- 05 февраля 2016, 17:54

- |

Акт 3.

Следующие 2 дня (прерываясь на то же снотворное) я бесконечно улучшал каждый элемент стратегии. Выжал из себя всё, что смог. И на этом закончил работу.

Смех заключается в том, что за то время, пока я работал над «доводкой» новоиспечённой ТС, я подостыл. За свою жизнь я уже наигрался в «быстрый заработок триллиардов $ с нуля». Этот опыт стоил мне слишком дорого. Свет всё же обрушился на меня.

Внутренний голос прорвался через завесу дебилизма и заорал: «ЁБАНЫЙ ИДИОТ! ЕСЛИ ТЫ ПРИДУМАЛ ХОРОШУЮ СТРАТЕГИЮ, И ОНА ДЕЙСТВИТЕЛЬНО РАБОТАЕТ, КАК ТЫ ПРЕДПОЛАГАЕШЬ, ЗАЧЕМ ТОГДА РИСКОВАТЬ ДЕНЬГАМИ??? МОЖНО ПРОСТО СНИЗИТЬ РИСКИ В НЕСКОЛЬКО РАЗ И СТАБИЛЬНО, НЕ ТОРОПЯСЬ ЗАРАБАТЫВАТЬ ДЕНЬГИ!!! ПЛАНОМЕРНО УВЕЛИЧИВАЯ СЧЁТ!!!»

Аллилуйя. Хотя бы пару граммов мозга в моей голове всё же есть. Надеюсь, он будет расти вместе со счётом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал