SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр

Sell/buy side аналитики. Часть2. Н. Кащеев. Страшные секреты аналитики.

- 26 февраля 2013, 09:24

- |

продолжение, начало

smart-lab.ru/blog/104274.php

Н. Кащеев

Страшные секреты аналитики

13.08.2012 10:33

Меня риторически спрашивают (а, точнее, спросили на выходных): как это получается так, что очень, очень крутые, согласно общему мнению, инвестконторы, укомплектованные часто так называемыми «звездными» аналитиками, с диким треском и грохотом проигрывают на рынках, стоит последним лишь чуть-чуть перестать быть бычьими?

А когда жареным запахнет еще сильнее, то почему вдруг эти планетарии, очаги протестантской деловой этики в Орде и лауреаты всяких «лучших команд на таком-то рынке / в области такой-то аналитики» вообще ударяются в мелкое мошенничество? И, тем не менее, отчего репутация людей, доказавших делом, что они реально мало что могут «в полевых услових», не страдает, и они продолжают дальше истребовать, мягко говоря, немалые оклады + бонусы?

( Читать дальше )

smart-lab.ru/blog/104274.php

Н. Кащеев

Страшные секреты аналитики

13.08.2012 10:33

Меня риторически спрашивают (а, точнее, спросили на выходных): как это получается так, что очень, очень крутые, согласно общему мнению, инвестконторы, укомплектованные часто так называемыми «звездными» аналитиками, с диким треском и грохотом проигрывают на рынках, стоит последним лишь чуть-чуть перестать быть бычьими?

А когда жареным запахнет еще сильнее, то почему вдруг эти планетарии, очаги протестантской деловой этики в Орде и лауреаты всяких «лучших команд на таком-то рынке / в области такой-то аналитики» вообще ударяются в мелкое мошенничество? И, тем не менее, отчего репутация людей, доказавших делом, что они реально мало что могут «в полевых услових», не страдает, и они продолжают дальше истребовать, мягко говоря, немалые оклады + бонусы?

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 8 )

★ Забавное совпадение с входами Лёхи Майтрейда ★ : ))

- 26 февраля 2013, 02:13

- |

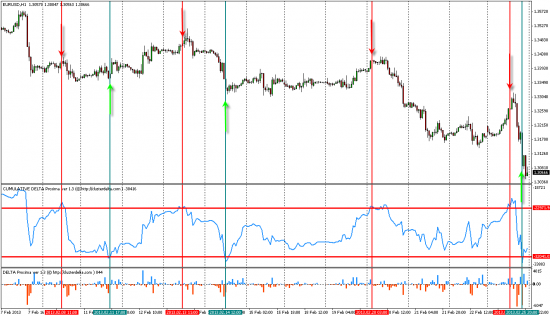

Неплохо отрабатываются сигналы перекупленности / перепроданности по Кумулятивной дельте — синий индикатор

Кумулятивная дельта Проксима — ещё один бесплатный продукт от проекта КЛастердельта: clusterdelta.com/download Задача этого индикатора посчитать чего больше рыночных (маркетом) покупок или продаж.

Забавно что последние несколько сигналов по ней совпали с входами Лёхи Майтрейда (что скорее всего случайность, но по идеологии похоже) здесь smart-lab.ru/blog/tradesignals/104403.php и здесь smart-lab.ru/blog/104104.php

и также забавно что они отработались. Картинку нарисовал.

Возможно в этом есть какая-то логика если допустить что толпа работает МАРКЕТ ордерами, а МАРКЕТ-МЕЙКЕР работаем лимитами и соответственно ордера толпы попадают в ДЕЛЬТУ и накапливаются в КУМУЛЯТИВНУЮ ДЕЛЬТУ — отображенную синей линии на индикаторе.

ЗЫ Приветствуется конструктивная критика и любые аргументы в сторону того что вышеприведенное не может работать поощрается плюсиками коммента и плюсиками в профиль.

Кумулятивная дельта Проксима — ещё один бесплатный продукт от проекта КЛастердельта: clusterdelta.com/download Задача этого индикатора посчитать чего больше рыночных (маркетом) покупок или продаж.

Забавно что последние несколько сигналов по ней совпали с входами Лёхи Майтрейда (что скорее всего случайность, но по идеологии похоже) здесь smart-lab.ru/blog/tradesignals/104403.php и здесь smart-lab.ru/blog/104104.php

и также забавно что они отработались. Картинку нарисовал.

Возможно в этом есть какая-то логика если допустить что толпа работает МАРКЕТ ордерами, а МАРКЕТ-МЕЙКЕР работаем лимитами и соответственно ордера толпы попадают в ДЕЛЬТУ и накапливаются в КУМУЛЯТИВНУЮ ДЕЛЬТУ — отображенную синей линии на индикаторе.

ЗЫ Приветствуется конструктивная критика и любые аргументы в сторону того что вышеприведенное не может работать поощрается плюсиками коммента и плюсиками в профиль.

Концепция: пирамида знаний + еще кое что

- 25 февраля 2013, 21:31

- |

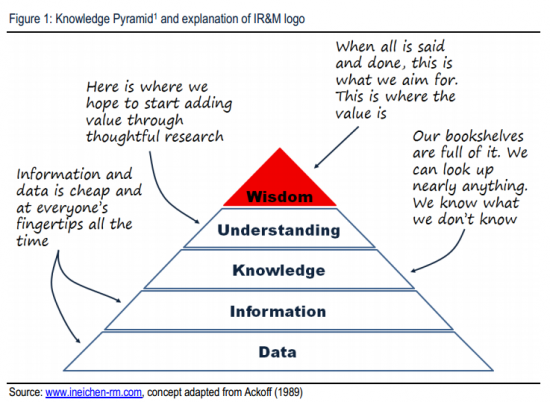

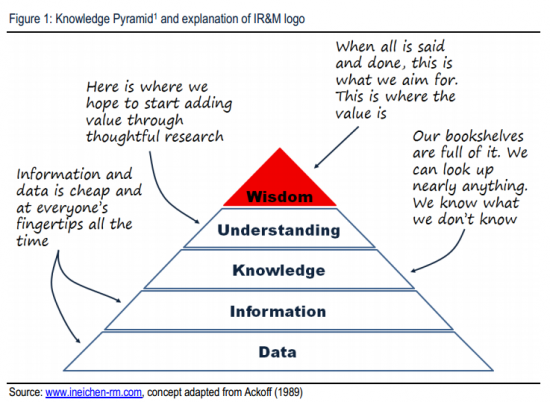

1. Эта концепция (пирамида знаний), к которой я приблизился в своих собственных размышлениях, но пока не сформулировал. Нашел в другом источнике:

Можно сказать рейтинг силы по параметрам:)

важно различать «знание» от «понимания». Думаю этот параметр отличает "рыночных гуру" от тех, кто на самом деле зарабатывает деньги.

В моем понимании:

Knowledge позволяет делать бету.

Understanding позволяет как раз делать альфу время от времени.

Wisdom позволяет делать альфу стабильно и при этом не парится из-за мелочей.

( Читать дальше )

Можно сказать рейтинг силы по параметрам:)

важно различать «знание» от «понимания». Думаю этот параметр отличает "рыночных гуру" от тех, кто на самом деле зарабатывает деньги.

В моем понимании:

Knowledge позволяет делать бету.

Understanding позволяет как раз делать альфу время от времени.

Wisdom позволяет делать альфу стабильно и при этом не парится из-за мелочей.

( Читать дальше )

10 инвестиционных правил Боба Фаррела, визуализация

- 25 февраля 2013, 18:08

- |

Я рано усвоил еще один урок – на Уолл-стрит всегда все одно и то же.

Ничего нового и быть не может, потому что спекуляция стара, как этот мир.

Сегодня на бирже происходит то, что уже было прежде и что повторится потом.

Джесси Ливермор

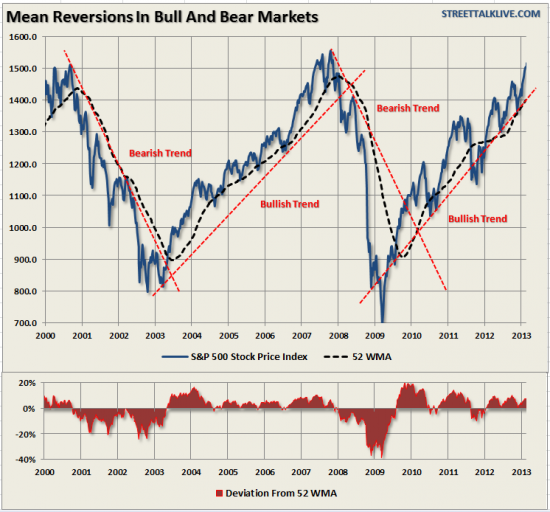

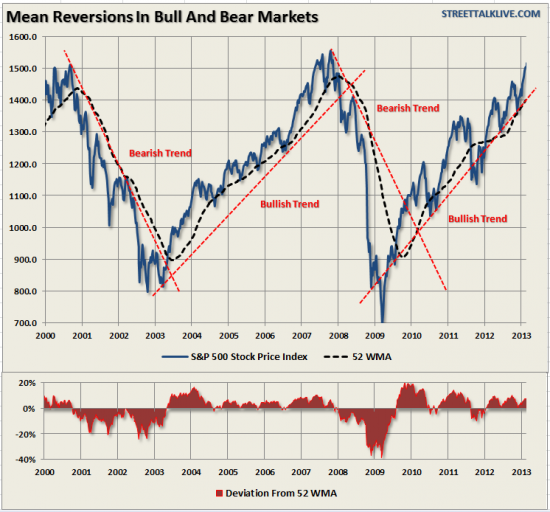

1. Рынки имеют тенденцию возвращаться к средней цене с течением времени.

Цена представляет собой натянутую резинку, которая растянувшись слишком далеко вбок, стремиться вернуться в свое первоначальное состояние. То же самое происходит и с ценой на акции, которая привязана к их скользящей средней тенденции. Даже во время сильного восходящего тренда или при сильном нисходящем тренде, цены часто движутся обратно, возвращаясь к долгосрочной скользящей средней.

S&P500 с 52-недельный простой скользящей средней:

2. Как говорил Ньютон: «Сила действия равна силе противодействия».

( Читать дальше )

Ничего нового и быть не может, потому что спекуляция стара, как этот мир.

Сегодня на бирже происходит то, что уже было прежде и что повторится потом.

Джесси Ливермор

1. Рынки имеют тенденцию возвращаться к средней цене с течением времени.

Цена представляет собой натянутую резинку, которая растянувшись слишком далеко вбок, стремиться вернуться в свое первоначальное состояние. То же самое происходит и с ценой на акции, которая привязана к их скользящей средней тенденции. Даже во время сильного восходящего тренда или при сильном нисходящем тренде, цены часто движутся обратно, возвращаясь к долгосрочной скользящей средней.

S&P500 с 52-недельный простой скользящей средней:

2. Как говорил Ньютон: «Сила действия равна силе противодействия».

( Читать дальше )

2 месяца безработной жизни. Продолжаю рассказ

- 25 февраля 2013, 16:36

- |

Итак FAQ по безработной жизни. Наиболее частые из задаваемых мне вопросов примерно такие:

1. Дела у меня нейтрально. Настроение лучше, чем в прошлом году.

2. Ни в коем случае. Жить стало намного интереснее.

Начнем с самой актуальной темы: выживание без наемной работы. Ведь если у тебя и есть цель, которую ты начинаешь воплощать, то ты никогда не сможешь ее воплотить если у тебя закончатся деньги и ты вынужден будешь пойти на наемную работу.

С этой точки зрения имеют значение несколько переменных:

1. формируется за счет ваших сбережений от зарплаты, ликвидного имущества, ну и рыночных результатов прошлого. Лучше конечно чтобы сбережения уходили только на расходы в худшем случае, но никак не снижались под давлением трейдинга.

2. сгенерировать источники пассивного дохода на начальном этапе жизненного пути совсем непросто. Желательно, чтобы ежемесячный пассивный доход был > ежемесячный расход. Тогда вы вне зоны риска.

3. самая регулируемая статья. Если у вас N денег на расходы, то сократите среднемесячные расходы в 2 раза, и денег вам хватит на срок в 2 раза больший (условно).

Лично я никак не могу сократить среднемесячные расходы, ибо привычка полагаться на стабильную зарплату осталась.

Должен сказать, что с точки зрения логики, мне было бы абсолютно резонно продать машину и ездить на общественном транспорте. Почему?

( Читать дальше )

- как дела

- не жалеешь ли что ушел с РБК?

1. Дела у меня нейтрально. Настроение лучше, чем в прошлом году.

2. Ни в коем случае. Жить стало намного интереснее.

Начнем с самой актуальной темы: выживание без наемной работы. Ведь если у тебя и есть цель, которую ты начинаешь воплощать, то ты никогда не сможешь ее воплотить если у тебя закончатся деньги и ты вынужден будешь пойти на наемную работу.

С этой точки зрения имеют значение несколько переменных:

- уровень сбережений

- уровень пассивного дохода

- уровень расходов

- уровень конвертации рыночного дохода в сбережения

1. формируется за счет ваших сбережений от зарплаты, ликвидного имущества, ну и рыночных результатов прошлого. Лучше конечно чтобы сбережения уходили только на расходы в худшем случае, но никак не снижались под давлением трейдинга.

2. сгенерировать источники пассивного дохода на начальном этапе жизненного пути совсем непросто. Желательно, чтобы ежемесячный пассивный доход был > ежемесячный расход. Тогда вы вне зоны риска.

3. самая регулируемая статья. Если у вас N денег на расходы, то сократите среднемесячные расходы в 2 раза, и денег вам хватит на срок в 2 раза больший (условно).

Лично я никак не могу сократить среднемесячные расходы, ибо привычка полагаться на стабильную зарплату осталась.

Должен сказать, что с точки зрения логики, мне было бы абсолютно резонно продать машину и ездить на общественном транспорте. Почему?

( Читать дальше )

Курс Hedge Fund Fundamentals

- 25 февраля 2013, 14:03

- |

На прошлой неделе прошел курс Hedge Fund Fundamentals от Европы-Финанс. Расскажу оч коротко о впечатлениях.

Мои открытия:

Одна только презентация насчитывает 173 страницы. Ее + комплект других материалов выдают по итогам курса. Кому интересны материалы — запрашивайте сами в европе финанс:

( Читать дальше )

- какие-то вещи из курса я уже знал, какие-то не знал, но в общем могу сказать, что знание мое о хедж-фондах уплотнилось и существенно дополнилось

- Курс читал в основном Георгий Иванян — человек действительно очень глубоко в теме, и имеет большой опыт по созданию фондов. В России Европа-Финанс в этом смысле практически монополись, они знают все русские фонды, все через них так или иначе проходят.

- Оказалось, что Европа-Финанс это не просто консалтинг, оказывается у них и хедж-фонд тоже есть (fixed income arbitrage + global macro), причем немаленький. Главный рулевой фонда — Гарик Мартиросян, тоже очень компетентный человек, рассказал про арбитражную стратегию на облигациях, которую они в частности делали, + вью по золоту.

Мои открытия:

- пройти compliance не так-то просто, инфу о всех бенефициарах фонда и источниках их средств жестко требует брокеры

- администратор, к-й активно работает с Россией — APEX

- русские прайм-брокеры только называют себя праймами, но по сути ими не являются.

- последовательность создания фонда с точки зрения сокращения издержек и выбора оптимального времени

- В России почти никто не умеет делать альфу

- В России в индустрии хедж-фондов отсутствует конкуренция. Потому что нет открытых фондов, которые делали бы стабильный и высокий перформанс

- Доверие к хедж-фондам в Росссии у инвесторов невысокое

- Стало понятно, зачем нужен хедж-фонд инкубатор

- В целом вывод такой: дешевле и проще нанять консультанта в лице европа-финанс, чем самостоятельно идти вдоль всех граблей, и не факт, что в оптимальном направлении.

Одна только презентация насчитывает 173 страницы. Ее + комплект других материалов выдают по итогам курса. Кому интересны материалы — запрашивайте сами в европе финанс:

( Читать дальше )

Золото и отрицательные реальные процентные ставки (полная версия)

- 21 февраля 2013, 16:44

- |

Золото падает. Многие недоумевают, забывая уроки истории. И пока технические аналитики обосновывают провал в котировках реализацией фигуры “мертвый крест” (death cross), мы подробно рассмотрим фундаментальные предпосылки движений в желтом металле. Начнем по порядку.

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

Времена отрицательных реальных процентных ставок

Посмотрим, как отрицательные реальные процентные ставки влияют на предпочтения инвесторов. К примеру, покупка 10-летних облигаций Казначейства США в начале 2012 г. позволила бы зарабатывать 1,9% годовых до погашения. Годовая потребительская инфляция в США на тот момент составляла 2,9%. Таким образом, вложившись в UST10YR в начале 2012 г., инвесторы потеряли бы 1% покупательной способности за один год, несмотря на пресловутый статус “защитного актива” американских долговых бумаг. Такие моменты очень выгодны для золота.

Отрицательные реальные процентные ставки являются прямым результатом политики Федрезерва в поддержании минимальной стоимости госзаимствований. Монетизация госдолга через покупки трежериз с минимальными доходностями и подогрев инфляционных ожиданий позволяет США выплачивать долги в дешевеющей валюте. При такой политике проигрывают те, кто сберегает, а выигрывают те, кто занимает. Подобная политика получила название “финансовые репрессии”.

( Читать дальше )

===ОТ МАЙТРЕЙДУШКИ СМАРТЛАБУ!===

- 07 февраля 2013, 06:45

- |

Вот вам одно золотое правило трейдинга от майтрейдушки(безвозмездно):

— Если вы НЕ ЗНАЕТЕ, что делать с вашей прибыльной или убыточной позицией в любой момент времени — ЗНАЙТЕ:

надо её закрывать ПРЯМО СЕЙЧАС ###Ь!

Т.е. открывать, закрывать и находится в позе можно только в состоянии уверенности.

И если вы поймали себя на мысли, описанной выше — на это у вас должен быть всегда четкий алгоритм последующих действий… к примеру как у меня).

Пожалуйста, незачто.

— Если вы НЕ ЗНАЕТЕ, что делать с вашей прибыльной или убыточной позицией в любой момент времени — ЗНАЙТЕ:

надо её закрывать ПРЯМО СЕЙЧАС ###Ь!

Т.е. открывать, закрывать и находится в позе можно только в состоянии уверенности.

И если вы поймали себя на мысли, описанной выше — на это у вас должен быть всегда четкий алгоритм последующих действий… к примеру как у меня).

Пожалуйста, незачто.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал