Избранное трейдера Ray Badman

История. Первая паника в Америке 1792

- 23 октября 2021, 10:22

- |

В чем же заключалась паника 1792 года?

Основой послужил финансовый кредитный кризис, «героями» которой оказались: Уильям Дьюер и Александр Маккомб. Первый пытался спекулятивно поднять цены на долговые ценные бумаги США и акций банков. Второй, взял крупную ссуду у Первого банка США для покупки у государства большую территорию земельных участков, составлявшего примерно одну восьмую часть штата Нью-Йорк. Когда они не смогли выплачивать свои долги и начали массовые распродажи, цены на эти активы сильно упали. В итоге началось массовое изъятие банковских вкладов по всей стране.

Кто такой Александр Гамильтон?

Александр Гамильтон первый министр финансов, вступивший в должность в 1789 году. На тот момент положение страны, мягко говоря, было ужасным. США была на грани дефолта почти по всем крупным внутренним долгам. Страна нуждалась: в национальной валюте, в национальном банке, в банковской системе и в регулярно функционирующих рынков ценных бумаг. Александр Гамильтон реструктуризовал государственные долги США, накопленные во время войны за независимость. Кредиторы получили новые долговые обязательства с меньшей доходностью и отсрочкой выплат по процентам на 10 лет. Появление новых облигаций осенью 1790 года создало активный вторичный торговый рынок в Бостоне, Филадельфии и Нью-Йорке. Историк Ричард Силла писал, что в докладе Гамильтона о государственном кредите амортизационный фонд был «кажущейся незначительной особенностью плана Гамильтона… [что] фактически сыграл важную роль в управлении финансовыми кризисами в 1791 и 1792 годах». Однако эта «второстепенная» особенность оказалась чем угодно, но только не тем... Фонд будет: «применять избыточные доходы и деньги, заимствованные внутри страны или за рубежом, для покупки государственного долга на открытом рынке»до тех пор, пока весь долг не будет погашен". Таким образом, инвесторы могли рассчитывать на то, что правительство не просто заплатит проценты по своему долгу, но и в конечном итоге выкупит его. И правительство получило возможность проводить покупки на открытом рынке для поддержки цен на долг».

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 3 )

Глава Intel заявил, что во всех проблемах компании виноваты её бывшие руководители

- 19 октября 2021, 18:08

- |

В разговоре с изданием Axios нынешний глава Intel Пэт Гелсингер (Pat Gelsinger) возложил ответственность за прошлые производственные неудачи компании на её бывших руководителей. По словам Гелсингера, в отличие от него самого, многие из них не были инженерами, имеющими глубокое представление о технологиях микросхем.

Рассуждая на тему прошлых ошибок Intel Гелсингер отметил, что компания когда-то стала настолько успешной, что её бывшие лидеры решили отойти от использовавшейся тогда стратегии, которая, собственно, и сделала её таким гигантом на рынке процессоров. В частности, «наверху» решили отказаться от «маниакального» внимания к производственному процессу, которого компания придерживалась с момента своего основания. К чему это привело — хорошо известно. Производственные дефекты, задержка в переходе на новый технологический процесс и как следствие потеря позиций на рынке потребительских и серверных процессоров, а также недавний «развод» с Apple.

( Читать дальше )

Дивидендные аристократы стабильно лучше S&P 500

- 12 октября 2021, 13:24

- |

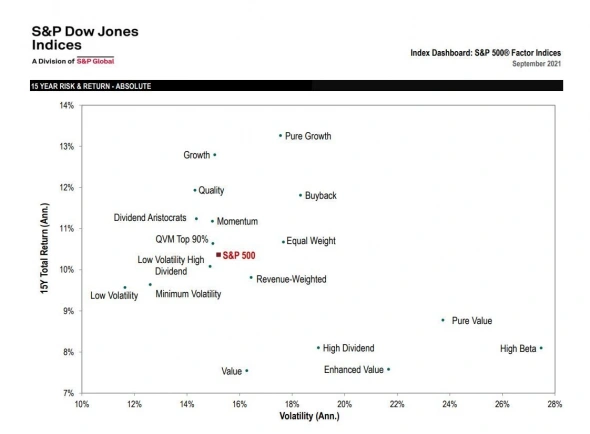

Попался на глаза свежий график (от сентября 2021 года) факторных индексов за последние 15 лет.

Дивидендные аристократы, судя по графику, стабильно опережают последние 1,5 десятилетия индекс S&P 500:

— средняя доходность в районе 11,5% против 10,5% и СП

— средняя волатильность на 1 п.п. ниже — около 14% против 15% у СП.

Предвзятое отношение к аристократам как к стагнирующим компаниям прошлого века, можно считать мифом, разрушенным небольшим эмпирическим наблюдением.

Когда информация дешевая, внимание становится дорогим

- 14 августа 2021, 11:32

- |

это объем создаваемой информации в мире с прогнозом до 2025.

С изобилием информации возникла проблема, большая ее часть имеет слишком малый срок годности. "Когда информация дешевая, внимание становится дорогим."© какой то дяденька

Граждане которые тратят почти все свое время на создание и чтение информационных однодневок тратят только свой самый важный актив — время.

Есть смысл сосредоточиться на информации с наибольшим сроком хранения, не смотря на то, что на создание такой возможно потребуется больше усилий.Всегда лучше и читать и писать то, что может научить вас/других чему-то, что вы/читали могли бы использовать всю оставшуюся жизнь .

Так что не стоит тратить их на информацию, которая скоро устареет.

Не кисло я заморочился, со вступлением да? )

Именно такой долговременной информацией я и хочу поделиться с вами.

1

( Читать дальше )

Основные тезисы "Разумного Инвестора"

- 10 августа 2021, 09:42

- |

Продолжаю выписывать самые важные тезисы из книг — на очереди великолепная книга Бенджамина Грэма — Разумный инвестор, библия фундаментального анализа. Сразу предупреждаю, пост является длинным, поэтому тем, кто дочитает до конца — ✋. За один раз прочитать пост будет трудновато, но как вариант сэкономить Ваше время и прочитать краткое содержание — вполне. )

С каждой главы выцарапал наиболее интересные мысли. Поехали.

Глава 1. Инвестиции и спекуляции: выбор разумного инвестора

👉 Инвестирование — это операции, цель которых — тщательно анализируя ситуацию, сохранить вложенные средства и получить приемлимую прибыль. Операции, которые не отвечают этим требованиям — спекуляции.

👉 Разумный инвестор обязан помнить не только о возможностях, но и о рисках.

👉 Спекуляции всегда соблазнительны, это увлекательная игра, и люди погружаются в неё с головой.

👉 Независимо от ситуации на рынке часть средств следует вкладывать в облигации, часть — в акции. Соотношение от 50:50 до 25:75.

( Читать дальше )

Чужой разум. Люди и осьминоги

- 22 июня 2021, 20:45

- |

Как бы выглядела встреча с инопланетным разумом?

Австралийский морской биолог и философ Питер Годфри-Смит в книге «Чужой разум. Осьминоги, море и глубинные истоки сознания» пишет, что осьминоги — наиболее подходящий пример такого разума, доступный нам на Земле.

Наш общий предок с головоногими существовал 600 миллионов лет назад. А потом наши эволюционные дорожки разошлись. Осьминог — это представитель параллельной реальности создания мозга и нервной системы. Головоногие моллюски — самые умные из беспозвоночных.

Осьминогов любят приводить в книгах по эволюции, когда рассматривают происхождение глаза. Эволюция изобретала глаз многократно разными путями. В случае с человеком была допущена инженерная ошибка. У нас в глазу нервные волокна от рецепторов идут поверх (!) сетчатки и собираются в зрительный нерв, который проходит сквозь сетчатку на другую ее сторону. В результате есть слепое пятно, где мы не видим. Природа тут с нами действовала по принципу «и так сойдет!». А у головоногих такой ошибки нет.

( Читать дальше )

Краткая история денег

- 11 июня 2021, 13:39

- |

Вы испытываете удовольствие от чтения толковых книг?

Мне такое чтение заменяет многие соблазны. Книга «Краткая история денег, или Все, что нужно знать о биткоине» Сейфедина Аммуса, профессора экономики Ливанского Американского университета, как раз относится к такой литературе, которую начинаешь читать и не можешь оторваться.

В моей теории финансового успеха нужно узнавать каждый день что-то новое о деньгах, чтобы они у тебя водились. Поэтому и читаю ежедневно. Пазл складывается!

Книга «Краткая история денег, или Все, что нужно знать о биткоине» больше о том, как работает экономика, биткоин здесь для хайпа. Так и видно, что автор пишет серьезный классический экономический труд и добавляет в него местами, чтобы быть в тренде, «и биткоина».

Из этой книги можно уловить принцип работы экономики. Вкратце все сводится к эксперименту с… зефирками! Да-да, это известный эксперимент, где детям предлагали на выбор: или зефирку сейчас, или две, но потом. Этот опыт над детьми объясняет наше экономическое мироздание. Те дети, что отсрочили свое потребление сладкого, добились спустя годы большего. Они стали богаче своих нетерпеливых сверстников.

( Читать дальше )

Красная таблетка-2, небольшой конспект идей и мыслей. Часть 2

- 10 июня 2021, 21:37

- |

"… знание, понимание, информация и навыки — это ключевая ценность для качества жизни, для потенциальной успешности... Желать успеха, игнорируя труд познания, анализа, мышления, — значит обрекать себя на страдание, разочарование и регулярные фиаско" — думаю тут Курпатов очень личное мнение высказывает, справедливое для него лично, потому что мы понимаем, что счастье вероятно не коррелирует со знанием. Но в моей книге есть похожая идея.

«гедонистическая беговая дорожка: мы нуждаемся в постоянном увеличении количества удовольствий, доходов и т.д. в противном случае у нас возникает ощущение что мы несчастливы»

«Несчастными нас делает не страдание само по себе, а когда мы начинаем жалеть себя» — интересная мысль, надо подумать.

«Нет никаких шансов сознательно заставить себя что-то делать»

«Идеальная продолжительность сна человека — 7 часов»

«Цифровая зависимость лишает нас способности думать. Это вопрос траты нашей психической энергии. Инфа завладевает нашим вниманием и мы ее переживаем.»

Идея с наличием ментора в жизни любого великого человека. «У каждой яркой личности в биографии всегда найдется тот, о кого она когда-то натерлась до самого блеска».

( Читать дальше )

Связь между деньгами и... дерьмом

- 08 июня 2021, 21:50

- |

Есть поверье, что если наступил в кучу дерьма, то это к деньгам. Знакомо?

Вступали? Не радовались? :)

Оказывается, что деньги (золото) и экскременты тесно переплетены в психике человека. В этой заметке раскрою структуру этой связи (возможно, что впервые).

Для начала приведу фрагменты из книги Давида Кохена «Страх, алчность и паника на фондовом рынке». Они показывают, откуда у людей может быть столько проблем с деньгами.

Давид Кохен пишет:

«Поразительно, но я не смог найти ни одного уважаемого психоаналитика, давшего однозначно положительную оценку мотивации накопления денег. Американский психиатр Блэнтон (Blanton) в работе Hidden faces of money (1957) надеялся научить своих читателей ценить деньги, но подвергся жестокой критике со стороны своих коллег. «Его идеи это полнейшая деградация психоанализа» (Bornemann, 1976)».

Улавливаете мысль? Автор не нашел ни одного психолога, который бы поддержал бы идею богатства и накопления денег. И я могу их понять, если клиентам внушить мысль, что нужно экономить, то кто же психологу платить будет? Пчёлы не пойдут против мёда. Позиция психологов в денежном вопросе является предвзятой.

( Читать дальше )

28-летняя симфония успеха или страсти русского инвестора

- 20 мая 2021, 16:56

- |

Нет повести печальнее на свете, чем повесть о мытарствах капитала простого русского (советского) человека.

Впрочем, если разобраться по существу, есть среди рядовых историй взлетов и падений фееричные истории успеха. О ней, а точнее об истории моих семейных инвестиций и пойдет этот поучительный рассказ. Включаем лампу, зовем кота.

I. Обычная рабочая инвестиция.

Я родился в простой московской семье. Отец работал водителем на стройке, мама была домохозяйкой. Жили средне, не бедно и не шиковали. Были некоторые накопления в рублях (подарок от их родителей), лежали на сберкнижке. Судьбу этих денег я описывать, пожалуй, не буду, чтобы не расстраивать отвлекаться.

Так вот, в один прекрасный день, 1993 года, моя мама получает замечательные, сверкающие своими прекрасными перспективами Ваучеры, или по-грамотному: приватизационные чеки. Номиналом 10 000 руб. Еще не деноминированных. Это примерно 6 долларов США. Всего на руках у нас оказалось 3 (три) ваучера. Маме, папе и мне по 1 шт. Как видите — абсолютно прозрачный и понятный расчет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал