Избранное трейдера Станислав

Часть 2 Пособие по чтению отчетов СОТ на примере НЕФТИ. Понимаем хеджеров они же операторы, они коммерсанты.

- 07 февраля 2017, 21:32

- |

Смотрим фактическую чистую разность между длинными и короткими позициями операторов. Иными словами, мы берем число их длинных контрактов и вычитаем из него суммарное число их коротких контрактов. В результате мы получаем чистую позицию, которая окажется чистой длинной или чистой короткой позицией. Нулевое значение отражает ситуацию, когда суммарные объемы покупок и продаж равны: у операторов одинаковое число длинных и коротких позиций. Когда чистая позиция выше нуля, у oператоров больше длинных позиций, чем коротких; когда она ниже этой линии, то у них больше продаж, чем длинных позиций.

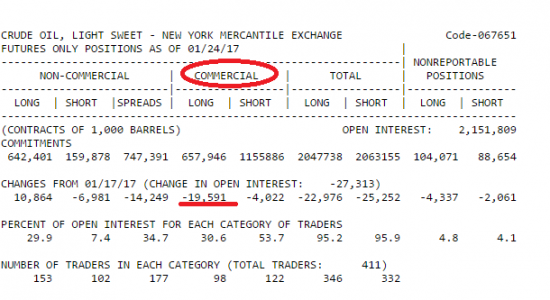

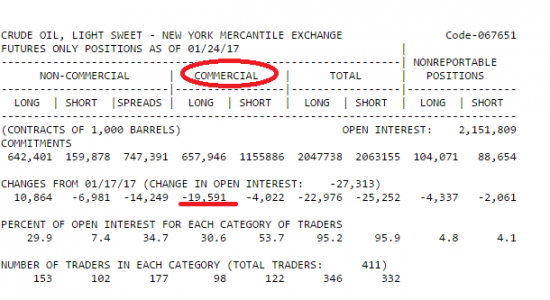

таб.1

Разница на свежие данные 1 155 886 — 657 946=497 940. Видим что лонговых позиции сократили на 19 591контракт, а шортовых на 4022.

Однако, как вы помните эти парни являются

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 11 )

Часть 1. Пособие по чтению отчетов СОТ на примере НЕФТИ.

- 07 февраля 2017, 20:03

- |

Заглянем теперь чуть глубже в эти данные и их смысл на примере отчета СОТ по нефти за 24 января 2017 г. (см. табл.1). Я хочу, чтобы вы сконцентрировали внимание на числах в столбце «Коммерческие трейдеры». Это наши приятели — операторы. В данном случае мы видим, что у них было 657 946 длинных контрактов и 1 155 886 коротких контракта. В целом коротких позиций у них было на 497 940 контрактов больше, чем длинных. Это говорит нам о том, что они, вероятно, были настроены по-медвежьи, но, как одна ласточка еще не делает весны, так и данные СОТ лишь за одну неделю не говорят нам о том, покупать или продавать.

Таблица 1. Краткая форма отчета CFTC

На в графе «Изменения» мы можем увидеть, что операторы сократили число своих длинных позиций на 19,591 контрактов, и это больше, чем уменьшение числа их коротких позиций, которое составило

( Читать дальше )

Не забываем возвращать убытки!

- 07 февраля 2017, 11:25

- |

Всем доброго вторника и удачной работы!

На днях прочитала переписку на одном из форумов трейдеров о том, что сальдировать убытки можно только за последние три года, потому что срок давности для возврата налога — тоже три года. Друзья, вот тут кроется ошибка, вернуть налог действительно можно только за последние три года, а вот сальдировать убытки можно с 2010 года (в течение десяти лет).

Дело в том, что такие понятия как “сальдирование” и “возврат налога” — не одно и тоже. Давайте я на примере расскажу, как нужно поступить. Допустим, вы получили убытки у брокера Финам в 2011 году в сумме 500 тыс. руб., но у вас есть прибыльные годы: 2014, 2015 и 2016 годы, причем прибыль может быть получена у другого брокера, допустим Открытие (это не мешает зачету).

Как вернуть налог? Надо в первую очередь посмотреть, по какому инструменту у вас получены убытки — ФИССы или ценные бумаги. Далее, вы смотрите ваши прибыльные годы и отмечаете себе прибыль по тому инструменту, по которому ранее и был получен убыток. Вы вправе выбрать себе год — или 2014, или 2015, или 2016 год для возврата налога, лишь бы вам “хватило” суммы прибыли для сальдирования убытков.

( Читать дальше )

Эльвира и Антон: покупки минфина существенно повлияют на Платежный баланс РФ

- 06 февраля 2017, 22:55

- |

А теперь небольшой курс макры на ночь глядя. Чтоб спалось хорошо. Платежный баланс — штука интересная. Отображает, по сути, связи нашей экономики с внешним миром (экспорт, импорт, движение капитала и тп). Счёт текущих операций (сто) = финсчет + пропуски и ошибки + резервные активы. Это баланс.

Про проекту ЦБ, сальдо СТО в 2017 при нефти $50/барр составит $32 млрд., отток капитала $23 млрд, а ЗВР пополнятся на $9 млрд (возврат валютного репо банками). На этом фоне плановые fx покупки на $20 млрд как гром среди ясного неба. Понятно, что система балансируется при определённом курсе usdrub. Курс этот де факто плавающий — определяется спросом и предложением.

Так вот, покупка валюты в резервы в объеме $17-25 млрд приведет к тому, что при неизменном оттоке капитала пополнятся ЗВР. Счёт текущих операций расширится на эту же величину за счёт роста экспорта и сжатия импорта при более слабом курсе рубля. При неизменной нефти курс будет слабеть постепенно.

https://t.me/divan_analytics

Трамп на горизонте ЕС. Обзор на предстоящую неделю от 05.02.2017

- 05 февраля 2017, 22:12

- |

На уходящей неделе:

— Заседание ФРС

Сопроводительное заявление ФРС было нейтральным и не содержало никаких намеков в отношении времени следующего повышения ставки.

Единственное изменение: исчезновение формулировки о негативном влиянии на рост инфляции предыдущего падения цен на энергоносители.

Из этого можно сделать вывод, что в протоколе ФРС будет отображен оптимизм относительно более быстрого достижения цели по инфляции.

Но высокий курс доллара компенсирует этот позитив, в связи с этим указание на вероятное повышение ставки на заседании в марте в протоколе маловероятно.

Без учета стимулов Трампа ФРС не станет повышать ставку до июньского заседания, поэтому главным фактором для определения времени следующего повышения ставки является налоговая реформа и проект инвестиций в инфраструктуру.

Данные США и риторика членов ФРС будут корректировать ожидания рынков, самым большим событием в этом отношении станет полугодовой отчет Йеллен в Конгрессе в середине февраля.

( Читать дальше )

Сезонность баксорубля. Миниграаль для инвесторов.

- 04 февраля 2017, 13:37

- |

Данные брал с официального сайта ЦБ. Все расчеты произведены вручную в Экселе.

Для начала табличка доходности доллара в рублях. Выглядит она так

Далее прилагаю график сезонности по годам. Всего их 4 за разные периоды и один ср. арифметическое этих четырех.

( Читать дальше )

Минфин собрался обесценивать рубль на 10%. Надо ли покупать баксы?

- 31 января 2017, 14:16

- |

Статья с провокационным заголовком "Текущий курс рубля объявлен невозможным" была опубликована сегодня на Коммерсанте. На самом деле заявления о том, что Минфин собирается девальвировать рубль не было. Были опубликованы бюджетные расчеты, из которых следует, что при цене нефти $58 и курсе доллара 64 бюджет РФ будет сбалансирован. Нефть сейчас $55, а вот бакс упал до 60.

При $55 и курсе 60 Россия «получает» с барреля: 3300 руб.

А при $55 и 64 доход вырастет до 3520.

=> Чем ниже курс рубля, тем проще выполнять бюджетные обязательства.

Минфин подсчитал, что если не «трогать рубль», то для того, чтобы доходы бюджета сравнялись с расходами, потребуется цена нефти $76 и выше. В то время как при девальвации рубля до 63,6 хватит и цены $60.

Первоисточником информации стал Рейтер, который полностью опубликовал бюджетные параметры минфина:

Соответственно, для того, чтобы «помочь бюджету» и всей российской экономике, Минфин (или ЦБ?) должен будет начать скупать валюту пока курс не достигнет заданной величины. Объемы ежедневной покупки при различных ценах на нефть также указаны в табличке.

Вся эта история носит название "бюджетное правило". Покупать минфин валюту будет при любой цене нефти которая больше заложенной в бюджет $40/баррель. Сомнение вызывает ежемесячная сумма покупкок — $3,53 млрд — сможет ли она при $60 за баррель остановить укрепление курса рубля и вызвать его снижение?

На Алёнке кстати выложили интересный график:

( Читать дальше )

Моя торговая стратегия на облигациях

- 04 января 2014, 17:51

- |

- Контроль риска

По российскому рынку я выделил 20 видов отраслей. В зависимости от моей субъективной оценки, даю лимит от 5 до 50% каждой отрасли в своем портфеле. Например, связи с парадом дефолтов в банковской сфере разрешил лимит банковских бондов не более 5%.

При группировке по рейтингам решил привести к общему знаменателю. Например, международный рейтинг Fitch BBB+ и международный рейтинг Moodi,s Baa1 соответствует моему уровню, которому я присвоил знаменатель 9. Если появляется бумага с рейтингом Fitch BBB+ (мой рейтинг 9) и более низким рейтингом по Moodi,s Baa2 (соответствует моему знаменателю 10), получаем среднее значение 9.5 (при условии, что только 2 рейтинговых агентства оценили ее), округлив который до целых мы получим рейтинг 10.

( Читать дальше )

МЕТОДОЛОГИЯ ВСА

- 13 ноября 2012, 16:25

- |

Детализация основ логики визуалирования.

Шаг- Первый.

1.Открывая диаграмму графика инструмента, мы Визуалируем эту иллюстрацию как график движения цены.

Применяя методологию ВСА, основной задачей ставим выявление продаж или покупок Институциалами или ММ, которые имеют больше доступной и качественной информации в части реальных рыночных условий.

2.Детализируем основную задачу.

Основной задачей — является:

1.Визуализация Прямых сигналов Силы или Слабости.

2.Определение Модели Усилия Спроса и Предложения ММ

в существующей одномоментности. ( по событиям в фоне графика движения цены)

3.Выявление Спроса и Предложения в действующей

одномоментности,, со стороны ММ,( в графическом поле графика движения цены) которые своим лимитным обьемом воздействуют на рынок.

4.Выявив лимитный интерес, то есть определить характер поведенческой модели ММ, следовать за ними.

Шаг- Второй

Приступая к анализу Ценового Движения:

1.Определяем Ценовой Диапазон в рассматриваемом периоде

или рыночном цикле, согласно выбранного таймфрейма. (максимальную и минимальную цену)

2.Визуалируем тенденцию ценового движения.

Шаг-Третий.

В зависимости от визуалирования тенденции ценового движения, определяем Сигнал Силы или Слабости

Шаг-Четвертый

1.Читая график движения цены с листа, работая с логикой визуалирования, мы разделили график движения цены на верхнюю и нижнюю части.

Шаг -Пятый

Верхняя часть — Зона Перекупленности.

1.Визуалируем -Тенденцию верхненаправленного ценового

движения

-2-

2.Вербализируем — Сигнал силы.

3.Визуализируем — Ценовые Конструкции тенденции верхненаправленного ценового движения.

Шаг-Шестой

Нижняя часть — Зона Перепроданности.

1.Визуалируем -Тенденцию нижненаправленного ценового

движения

2.Вербализируем,-Сигнал Слабости

3.Визуализируем — Ценовые Конструкции тенденции нижненаправленного ценового движения.

Шаг-Седьмой

1.Переходим к визуалированию ценовых конструкций

Интерпретируем какие Прямые сигналы Силы или Слабости

проецируют нам Переменные Составляющие ценовых конструкций

Согласно Полного Набора Совокупности данных о движении цены в истории событий в Фоне.

2.Последнюю Ценовую конструкцию, визуалируем — как Форму не завершенного Образа.

Форму, которая прямо взаимосвязана с единицей времени в зависимости от выбранного таймфрейма.

Шаг-Восьмой

1.Визуализируем Первые Переменные Составляющие.

2.Мы знаем:

-Что Цена — это величина производная от обьема.

Значит от торговой активности, в Первой Переменной Составляющей, где действиями ММ заложен дисбаланс спроса и предложения который формирует модель Усилия Спроса и Предложения, зависит динамика ценового движения в ценовой конструкции.

3.Мы знаем:

-Что цена -это тенденция ценового движения.

Тенденция ценового движения — это набор совокупности данных о ценовых величинах, которые являются производными от обьема.

4.Значит от торговой активности, в Первой Переменной Составляющей, где действиями ММ заложен дисбаланс спроса и предложения и определена модель Усилия Спроса и Предложения зависит динамика тенденции ценового движения в ценовой конструкции.

-3-

То есть В динамике тенденции ценового движения;

1.На моменте начала строительства ценовой конструкции

2.Во всей существующей линейке таймфреймов, мы изначально видим действующую одномоментность Второй Переменной Составляющей Величины ( цена Открытия).

3.В последствии от который, форма ценовой конструкции будет иметь вероятностное расширение в области числовых уровней графического поля.

4.Эти области вероятностного расширения условно обозначены Основными Постоянными Составляющими.

5.Где в этих условных обозначениях ценовая конструкция приобретет завершенный образ, на основании воспринятой цены биржевой котировки в Переменных Составляющих, согласно выбранного периода времени,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал