Избранное трейдера RudAveR

ДОМ РОТШИЛЬДОВ Мировые банкиры, 1849–1999 Нил Фергюсон

- 16 декабря 2020, 09:37

- |

ДОМ РОТШИЛЬДОВ Мировые банкиры, 1849–1999 Нил Фергюсон

Электронная книга t.me/kudaidem/1433

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Чего ждать от рынка в 2021 году? Стоит ли покупать QIWI после обвала? Тиньков о смысле жизни

- 15 декабря 2020, 23:18

- |

Хронометраж программы:

00:00 Уютненькое вступление

04:30 Что мы разрабатываем на смартлабе?

09:35 Что думает миллиардер Тинькофф о смысле жизни?

16:30 Платное образование. Стоит ли вмешиваться родителям в процесс?

23:30 Может ли познание развивать вас безгранично?

26:25 Мой дневник 2004 года.

31:10 Впечатления от конференции Cbonds Congress 2020.

40:00 От чего больше всего зависит рост рынка RTS и S&P500?

45:20 Инвестиционная стратегия Атона. Чего ждать от фондового рынка в 2021 году?

54:00 Почему акции QIWI рухнули на 25% за день?

( Читать дальше )

23 привычки эффективных инвесторов от У. Баффета и Дж. Сороса

- 14 декабря 2020, 21:55

- |

Из описания книги:

Уоррен Баффет и Джордж Сорос – два самых успешных в мире предпринимателя, которые сделали состояние исключительно на инвестициях.

Баффет знаменит тем, что покупает компании, продающиеся по цене, которая, с его точки зрения, значительно ниже истинной стоимости этих предприятий, и владеет ими «вечно».

Сорос прославился грандиозными сделками на валютных и фьючерсных рынках.

Казалось бы, не существует двух более непохожих инвесторов. Их инвестиционные стратегии разнятся как день и ночь. И если им когда-нибудь случается вкладывать деньги в одну и ту же компанию, делают они это по совершенно разным причинам.

Что же у них может быть общего?

( Читать дальше )

Стратегия АТОНа 2021. Основные моменты

- 14 декабря 2020, 12:45

- |

👉Прогноз RTS 1600 пунктов, потенциал 20%.

👉Фокус-лист: Газпром, Роснефть, Норникель, Северсталь, Сбербанк, Яндекс, Mail.ru, РУСАЛ и РусГидро.

👉Великая ротация 2.0: Акции будут лучше облигаций, как в 2013 году.

👉Ротация в циклические активы в 2021, Россия будет основной бенефециар

👉Снижение ставки ЦБ РФ не более 25-50 бп.

👉Нефть будет около $50, среднесрочно $60.

👉Россия — самый привлекательный carry trade, спред ОФЗ к LIBOR 600бп

👉MSCI Russia — самая высокая доходность среди EM (6.5% в USD)

👉Ср.дивдоходность акций РТС вырастет к 2022 до 9%

👉Рубль дешев: даже с геополитическим риском диапазон 70-75 рублей.

📈Самый большой потенциал в нефтегазе (+29%)

📈Газпром, потенциал 46%. Может увеличить поставки в Китай, и показать див.доходность 9% от текущей цены по итогам 2021.

📈Роснефть, потенциал 39%. Рынок недооценивает проект Восток Ойл, который может добавить 25% к капитализации.

📈Русал, потенциал 34%. С поправкой на долю в ГМК/долг EV/EBITDA=0.1😂 vs sector average = 6.9

📈Сбер, цель 320 рублей. Фаворит в банк. секторе. Сокращение CoR и расходов на создание резервов = рост прибыли и дивидендов.

📈Эталон, цель 175 руб, потенциал 46%. Целевые мультипликаторы EV/EBITDA 2021П 6.0x и P/E 8.0x.

📈POLY, PLZL — потенциал по 45%. Верят в цель по золоту на уровне $2250/унция

Самые переоцененные акции:

📉 MOEX, EVRAZ, RSTI, CBOM, YNDX, AFLT

👉IPOs 2021: клиника ЕМС, СофтЛайн (ПО), Сегежа (лесопилка), Степь (с/х), FixPrice, GV Gold, IVI.ru, Делимобиль, ВкусВилл, Совкомбанк.

Насколько прогнозируемы наши акции: пример Газпрома

- 14 декабря 2020, 10:27

- |

… как раз сейчас мы наблюдаем переломный момент, когда долговременный тренд начинает менять наклон… Другая вещь, которую демонстрирует график, – это то, что последние пару лет Газпром находился в повышательной фазе цикла и как раз сейчас похоже, что эта фаза закончилась. Если далее последует понижательная фаза, то на горизонте года-двух Газпром не выглядит привлекательной бумагой как среднесрочная спекуляция.

Посмотрим, подтвердился ли за прошедшие пять месяцев этот прогноз, полезен ли такого рода анализ и какие ориентиры он дает на будущее.

Кратко напомню содержание предыдущей серии. У нас есть история цены акции за пятнадцать лет, и мы хотим найти в ней какие-то паттерны, в частности выделить долгосрочную тенденцию (тренд) и среднесрочные колебания вокруг этого тренда. Эти составляющие образуют некое подобие закономерности в том, как изменяется цена бумаги, и на них можно ориентироваться, когда мы хотим сделать прикидку, куда она пойдет дальше на горизонте нескольких месяцев или лет. Все то, что в эти паттерны не вписывается, мы рассматриваем как шум, т.е. случайную вариацию цены, которая не содержит никакой полезной информации.

( Читать дальше )

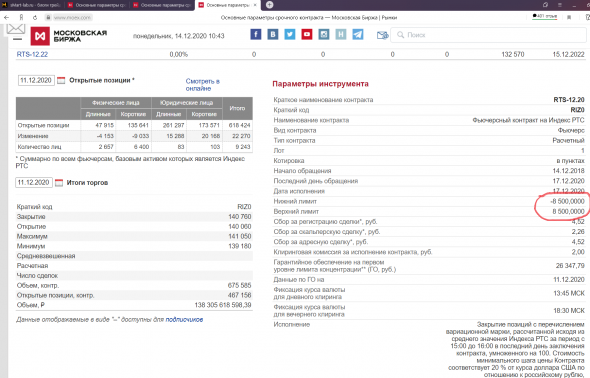

ДАЁШЬ ФЬЮЧЕРС РТС 150000 ??

- 12 декабря 2020, 14:20

- |

Вот такой интересный вопрос на этой неделе обсуждался оптимистами. Пессимисты же ждут негатива на след. неделе хотя бы из-за океана.

Тут один коллега напомнил старую добрую истину про экспирацию: если надо, то плохие дяди/Кукл вытянут индекс (фьючерс) куда им надо, резко задернув или залив 1-2 тяжёлые для индекса бумажки.

Да, бывало такое и не раз. Как-то даже один Лукойл зафигачили на 10% за пару часов, редиски!

Кстати, ещё в 2012 году состав индексов ММВБ и РТС сделали одинаковым, чтобы людям жилось проще. Теперь отличаются они только из-за изменений бакса:

изменение(РТС)% = изменение(ММВБ)% — изменение(USDRUB_TOM)%

И вот что подумалось: а каков состав индекса нынче? Какие там тяжёлые бумажки?

Биржа подсказывает состав индекса: https://www.moex.com/ru/index/RTSI/constituents

Выделил тех, кто занимает не менее 5%. Вот такая картинка сейчас:

Если со Сбером, Газом и Луком всё ясно и мало что меняется с годами, то остальные компоненты меняются, а иногда значительно.

( Читать дальше )

Мои выводы о локальной сравнительной динамике рынков России и США на основе 20+-летнего опыта

- 09 декабря 2020, 12:52

- |

Первая «посылка»: долгосрочные тренды на российском фондовом рынке создают «забугорные ковбои рынка» .

Это вовсе не негатив, а особенность фондовых рынков всех «догоняющих» экономик, начиная с Кореи. У России только одна особенность: сильная зависимость доходов бюджета (напрямую) и бизнеса (прямо или косвенно) от мировых цен на энергоносители. Причем совершенно неважен размер этих доходов в долларах, а критичен именно размер доходов в рублях. Так как расходы в рублях.

Вторая «посылка»: «забугорные ковбои рынка» люди умные и давно изучили связь между денежно-кредитной политикой в США и фондовым рынком на протяжении последних десятилетий (как минимум с 1958 года, а может и раньше):

— при мягкой денежно-кредитной политике (ДКП) рынок растет за исключением краткосрочных падений, вызванных слухами о «кризисе», имеющими под собой какие-никакие, но основания;

— при жесткой ДКП рынок в лучшем случае стагнирует.

Естественно, что это видение они переносят на все рынки, куда думают вложить деньги.

( Читать дальше )

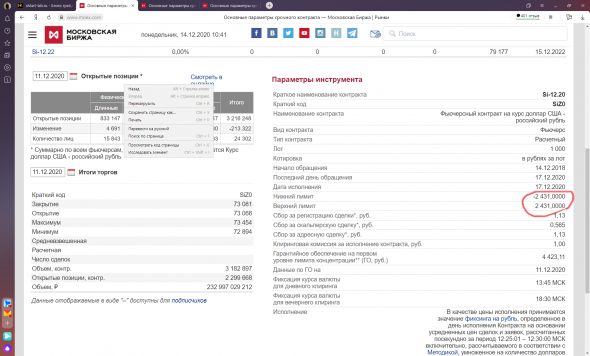

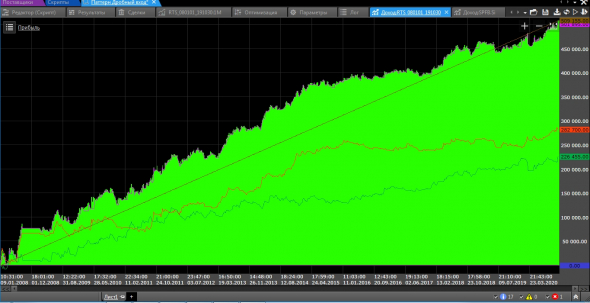

Стоит ли "хеджировать" RI через ночь?!

- 07 декабря 2020, 14:35

- |

Не раз от меня читали или в видосах слышали, хоть и торгую ртс с переносами через ночь, но позиции не хеджирую как-либо, например, по си.

Естественно сильные гэпы не раз наказывали меня за такую «дерзость». Тут решил проверить с точки зрения статистики — стоит ли в принципе задумываться о «перекрытии» позиции?!

П.С. суть алгоритма абсолютно обычная трендследящая, много раз ее показывал и рассказывал, мой самый древний алго — акцентировать на нем внимание не будем.

Так как истории у меня не было длинной, помощь зала в телеге, оперативно поделилась своими архивами, за что им спасибо)

Итак к статистике.

Первая мысль — о как все красиво, но в реальности конечно было не так)) хоть алгоритм и был на 90% сделан в 10-м году, позже в 14м вносилось изменение, переход от статичного уровня, к адаптивному, относительно текущего рынка, чтобы не следить за рынком и алгоритм делал это все сам!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал