Избранное трейдера SMikhail

Риск менеджер.

- 03 декабря 2019, 16:48

- |

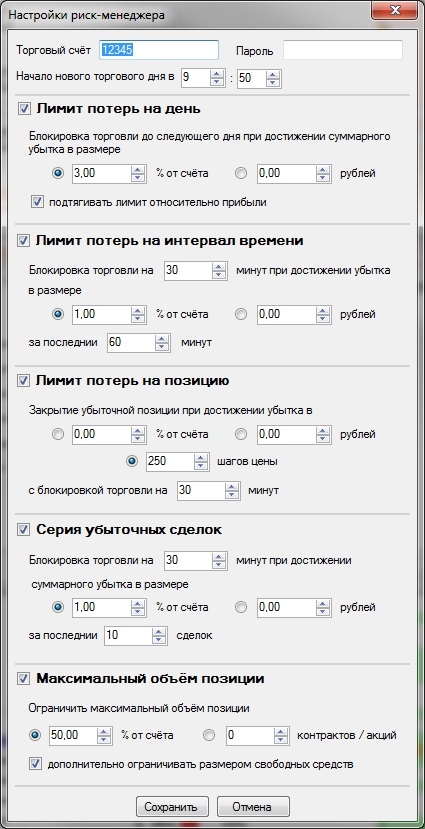

Такая проблемка, была как-то у меня раньше прога риск-менеджер.

Не помню чья она, возможно кселиуса, или так какой конторы, не в этом суть.

И я её где-то посеял, то-ли удалил ненароком, то-ли на старых вениках пропала.

Может есть кто подсказать?

Остался только один скрин, вот как она выглядела:

Может у кого-нибудь завалялась?

Или кто-то знает где её скачать.

Буду очень благодарен.

- комментировать

- ★7

- Комментарии ( 11 )

Владение автомобилем - путь к нищете?!

- 03 декабря 2019, 13:53

- |

На моем канале много мужчин. Почти 90%. А практически все мужчины интересуются автомобилями. Дамы тоже любят красивые машинки. И автомобиль сейчас есть практически в каждой семье.

Равнодушных к автомобильной тематике не много. Некоторые люди даже регулярно обновляют свой автопарк, так сказать, для удовольствия. Кто-то хочет, чтобы было как у всех или немножечко даже получше. Многие относятся к автомобилю как к показателю статуса, а для кого-то машина средство заработка.

Как вы поняли, сегодняшняя тема – это владение автомобилем.

Естественно, поговорим о владении автомобилем с инвестиционной точки зрения.

Я же здесь про инвестиции.

Не переключайтесь, и вы узнаете, что автомобиль делает вас беднее и довольно активно. Узнаете истинную стоимость автомобиля и поймете каким образом автомобиль приближает вас к нищете на пенсии, а может даже и раньше. Покажу цифры и расчеты. Дам советы.

Каждый день вижу на улице множество красивых и дорогих автомобилей. Они притягивают взгляд. Меня эта тематика тоже интересует. Я могу долго говорить об автомобилях. Но сегодня не об этом, а о том, что многие из этих красивых и дорогих машин куплены не просто на последние деньги, а еще и в кредит. И о том, как это влияет на наше финансовое будущее.

( Читать дальше )

О достижении пределов роста в мировой экономике. Или основные признаки наступления нового мирового финансового кризиса.

- 03 декабря 2019, 09:47

- |

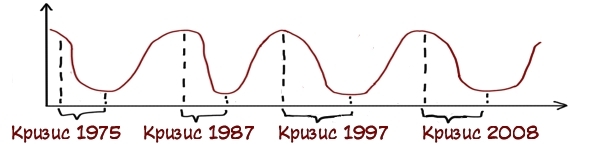

Посмотрите на график под заголовком. Этот график построен на основе циклов Жюгляра.

Согласно теории этих циклов, глобальные экономические кризисы наступают примерно каждые десять лет. Большинство современных экономистов считает, что эти циклы имеют характерный период семь-одиннадцать лет. Хотя есть и те, кто считает, что цикл длиться

семь-двенадцать лет. Если брать за точку отсчета 1975-ый год, когда уже заканчивался самый крупный в истории энергетический кризис. То следующий наступил уже в 1987-ом году, двенадцать лет спустя, когда произошел крупный обвал фондового рынка США. Еще десять лет спустя в 1997-ом году начался азиатский кризис. Спустя одиннадцать лет в 2008-ом году, начался мировой финансовый кризис. Если продолжать следовать этой логике, то крайние сроки наступления нового кризиса это текущий или следующий год. Я думаю, что всем ясно, что в этом году его уже не будет. Но наступление кризиса в следующем году, по моему мнению, вполне возможно. И тут дело не только в экономических циклах. Есть и другие признаки приближения глобальной рецессии. О том каковы эти признаки речь пойдет в этой статье.

( Читать дальше )

Банки.ру. Впустили инвестора и что теперь стало.

- 02 декабря 2019, 14:45

- |

Будущим поколениям стартаперов.

Предпринимателю, рискнувшему создать собственный бизнес, методично внушается мысль, что ему просто необходимо впустить в капитал инвестора, что без него счастья не будет и что только инвесторские деньги являются объективным показателем того, что на самом деле стоит твоя компания. И это объективно. Как по-другому понять стоимость бизнеса?

Но есть маленькая ремарка: с появлением инвестора это больше НЕ ТВОЯ компания.

Осознание этого приходит не сразу. Если честно, вообще не приходит – твой ребенок всегда остается твоим, какие бы отношения между вами не были. Но однажды назначенный тобой же генеральный директор Динара Юнусова присылает запрос от «партнеров по бизнесу». Официальный запрос.

1. Какой порядок подчинения Филиппа Ильин-Адаева как Президента Информационного агентства «Банки.ру»? Пожалуйста, пришлите его трудовой договор, должностную инструкцию, список подчиненных и КПЭ (KPI).

2. Как Филипп Ильин-Адаев совмещает должности Президента в Информационного агентства «Банки.ру» и Генерального директора в принадлежащей ему лично компании ООО «Банковские Новости» (БН)? Почему в ИА он указан на полную ставку?

3. Какой порядок подчинения Елены Ищеевой как Исполнительного директора Информационного агентства «Банки.ру»? Пожалуйста, пришлите ее трудовой договор, должностную инструкцию, список подчиненных и КПЭ (KPI)

4. Почему в штатном расписании Информационного агентства «Банки.ру» указано, что Елена Ищеева числится на 0.6 ставки. В какой компании она числится на остальные 0.4 ставки?

5. Где в штатном расписании Информационного агентства «Банки.ру» сотрудники структурного подразделения Финпати?

( Читать дальше )

Пассивная стратегия инвестирования. Для тех, у кого совсем нет времени

- 02 декабря 2019, 14:08

- |

Если вы не читали мои материалы про дивидендную и доходную стратегию, то рекомендую начать с них — [1] и [2]

Типичный диалог с приятелем, который подумывает об инвестициях:

Приятель: Привет, подскажи куда вложить деньги.

Я: Выведи всё в кеш. Положи кеш на депозит в банке. Не прикасайся к этим деньгам. Ближайшие полгода посвяти изучению инвестиций. Смотри вебинары, читай книги, слушай подкасты и т.д.

Приятель: Ой. Ну не-е-т. У меня на это нет времени. Давай я лучше дам тебе деньги в управление.

Что я могу посоветовать таким людям? Найдите время (совсем немного) для изучения пассивной стратегии инвестирования. Любые другие способы скорее всего приведут вас к потерям.

( Читать дальше )

Какие цены на продукты, еду, жилье в Лимассоле на Кипре?

- 02 декабря 2019, 11:43

- |

Итак, я вернулся с Кипра, посчитал расходы, решил поделиться сколько чего стоит в Лимассоле. Тема была бы интересна мне самому, поэтому решил ей поделиться.

Итак, снять в центре вдолгосрок неплохую 3-комнутную хатку, но очень компактную, будет стоить 1400 евро где-то в мес.

Еда в ресторанах дороже, чем в России. Главное блюдо будет стоить 15 евро в обычном ресторане и 20-25 в дорогом. Но порции большие, это да. Можно смело на двух делить. Пицца в ред кафе (оч. вкусная) = 11 евро и выше.

Большая кружка чая в отеле — 5 евро. Зато вино относительно норм, самые дорогие вина за ужином были по 30 евро за бутылку.

В простой кафешке = Йогурт 1,8 евро, пирожок самый дешевый 2,5 евро. Сэндвич или салат по 5 евро в кафешке.

Раньше я слышал, что кормят на Кипре невкусно — не подтверждаю! Рестораны меня даже приятно удивили.

Продукты все дороже чем у нас, единственное, что некоторые из них чуть посвежее как-то. Литр молока 2,5 евро, литр воды 0,5 евро.

Такси я использовал через приложение Bolt. Uber на Кипре не работает. Одна поездка 4км стоит примерно 7 евро. 10 км уже 20 евро. Народ жаловался, что из Парлейна в центр и обратно сгонять стоит 40 евро примерно, что согласитесь, немало. Из Ларнаки (аэропорт) в Лимассол где-то 60 евро.

Электросамокаты в прокат брал через приложение Bird. Цена ацтойная, почти столько же сколько на такси = 1евро за посадку и далее 1 евро за 3 минуты. 11 минут проехал чуть-чуть, 5 евро считай отдал.

( Читать дальше )

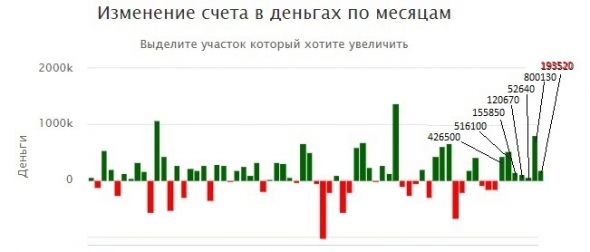

Рекорд побит

- 01 декабря 2019, 23:24

- |

Рекорд октября (см. здесь) переписан. Седьмой месяц подряд в плюс:

Кажется что то назревает! Посмотрим...

Всем успехов в торгах.

Стул - убийца трейдера!

- 01 декабря 2019, 19:23

- |

Кто слышал, что сидячий образ жизни вреднее курения? Это, конечно, звучит как доведенный до абсурда заголовок желтой

прессы, но автор этой фразы не собирается отступаться. Это доктор Джеймс Левайн, директор Инициативы по борьбе с ожирением клиники Майо и Университета штата Аризона, и он зашел даже дальше. Вот что он говорит: «Сидение опаснее, чем курение, убивает больше людей, чем ВИЧ, и коварнее, чем парашютный спорт». Его вывод прост: «Сидя, мы убиваем себя» . Добрый доктор — не единственный, кто бьет тревогу. Доктор Левайн и все большее число других экспертов, основываясь на целой горе научных исследований, говорят, что если сидеть всего два часа без перерыва, это внесколько раз повышает риск развития болезней сердца, диабета, метаболического синдрома, рака, боли в шее и спине и других ортопедических проблем. Сидение, как и курение, сокращает вашу жизнь. Многие исследования также показывают, что эффекты от долгосрочно-

го сидения невозможно обратить вспять физическими упражнениями или другими хорошими привычками. Это значит, что даже если вы правильно

питаетесь и целый час в день проводите в спортзале, но потом практически весь день сидите, то все ваши физические упражнения просто не до-

стигнут цели. Вы все равно ведете сидячий образ жизни. Некоторые эксперты даже заявляют, что сидение воздействует на здоровье

еще пагубнее, чем курение. Исследование, проведенное в Австралии в 2008 году, показывает, что каждый час, проведенный у телевизора

после 25 лет, сокращает ожидаемую продолжительность жизни телезрителя на 21,8 минуты. Для сравнения, выкурив одну сигарету, вы сокращаете свою жизнь на 11 минут. Доктор Левайн утверждает, что каждый сидячий час сокращает нашу жизнь на два часа .

У типичного сидячего офисного работника больше мышечно-скелетных травм, чем у любого другого работника производственных отраслей, вклю-

чая строительство, металлургию и транспорт. Один исследователь пришел к выводу, что сидение — это такой же профессиональный риск, как поднятие тяжестей или разгрузка вагонов . Последние два десятилетия врачи и ученые-исследователи очень активно

изучали опасность сидения. Пресса же лишь недавно снизошла до того, чтобы назвать эту проблему «кризисом в здравоохранении» — только по-

сле того, как появилось множество доказательств связи сидячего образа жизни с самыми разнообразными негативными эффектами для здоровья.

Сегодня Всемирная организация здравоохранения ставит недостаточную физическую активность — слишком много времени, проведенного в сидячем положении, — на четвертое место в списке предотвратимых причин смерти в мире: ежегодно, по оценкам, она вызывает 3,2 миллиона смертей.

( Читать дальше )

Экономический дайджест 01.12.2019

- 01 декабря 2019, 19:03

- |

Пара доллар/рубль на прошедшей неделе выросла и закрылась на уровне 64.3175. Среднесрочно пара, скорее всего, закончила волну С волны 2 конечного диагонального треугольника с 86, которая является плоской (разметка здесь), и уже находится в волне 3. Варианты долгосрочных разметок здесь. Индекс РТС снизился и закрылся на уровне 1438.45 (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) установил новый исторический максимум (566.42) и закрылся на уровне 564.55. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть реализовала фигуру «перевёрнутая голова и плечи», и ушла в коррекцию. Когда закончится (закончилась) эта коррекция будет зависеть от того, где конкретно закончился КДТ, который являлся последней волной в движении с 42.05 (разметка

( Читать дальше )

Как быстро прикинуть за сколько удвоится капитал. Правило 72

- 29 ноября 2019, 00:50

- |

Пример: инвестор вложил 100 000 рублей под 5% годовых. За какой период сумма на его счету удвоится с учётом реинвестирования процентов?

Нужно подставить данные в формулу:

72 / 5% = 14,4 года

Обратный пример: инвестор хочет удвоить 100 000 рублей за 10 лет. Какую процентную ставку ему следует искать?

72 / 10 ( лет ) = 7,2 % годовых

Правило 72 может быть применено для оценки потерь инвестора из-за инфляции.

Пример: Инвестор хочет посчитать, за какое время величина его капитала уменьшится вдвое при ставке инфляции в 5%.

72 / 5% = 14,4 года

Вот такая наглядная шпаргалка может быть всегда под рукой.

У подхода есть небольшая погрешность.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал