Избранное трейдера Сергей Хорошавин

ЦБ хочет взвесить плюсы и минусы прямого доступа на биржу и понять, стоит ли этим заниматься — Габуния

- 28 марта 2024, 15:00

- |

Действительно, мы хотим взвесить возможность, плюсы-минусы или иные комбинации, модели того, чтобы инвесторы могли или не могли иметь доступ к бирже. Это именно вопрос обсуждения, никаких решений не принято. Мы как раз-таки готовим это именно с позиции того, что мы хотим взвесить плюсы и минусы. Мы знаем, что это вызывает у разных участников разные позиции, поэтому пока мы находимся исключительно на стадии обсуждения того, вообще стоит этим заниматься или нет

Идея сама по себе взвесить, что существующая конфигурация рынка правильная или неправильная, принадлежит нам

Я очень подчеркиваю, никаких решений по этому поводу не принято. По срокам я вам сейчас сказать не могу

t.me/ifax_go/10274

- комментировать

- ★1

- Комментарии ( 3 )

Куда реинвестировать дивиденды и купоны

- 28 марта 2024, 14:23

- |

Мы проанализировали российский фондовый рынок и выделили фаворитов:

• Сбербанк-ао

• ЛУКОЙЛ

• X5 Group

• ЮГК

• Ростелеком-ап

Акции исторически показывают хороший рост и на горизонте нескольких лет могут не только увеличить размер портфеля, но и значительно обогнать инфляцию. Статья будет регулярно обновляться. Выбирайте перспективные инструменты для своих инвестиций.

Подробнее о текущей подборке

• Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +37%

Ждем хороших дивидендов от Сбера за 2023 г. За 12 месяцев по МСФО заработано 33,4 руб. потенциальных дивидендов на акцию, или 11% дивдоходности по текущим уровням, при выплате 50% чистой прибыли. Глава банка Герман Греф подтвердил, что банк планирует направить на дивиденды половину прибыли, как и ожидалось.

( Читать дальше )

Покупай акции - скоро снижение ставки 28.03.2024

- 28 марта 2024, 14:19

- |

Покупай акции — скоро снижение ставки

Сегодня поговорим об одном из наиболее распространяемых в медиа заблуждении о рынке — «Покупай акции — скоро снижение ставки». Логика этого утверждения сводится к тому, что при высоких ставках бизнесу дороже привлекать финансирование для развития и, соответственно, поддерживать высокие темпы роста. Смягчение денежно-кредитной политики имеет обратные эффекты, следовательно, развитие бизнеса ускоряется, акции растут.

В целом, все правильно, за исключением последнего пункта: «акции вырастут». Высокие ставки действительно затрудняют рост бизнеса, но не сразу, а с достаточно продолжительным временным лагом. Поэтому на самом деле фондовый рынок нередко продолжает расти при высоких ставках, потому что бизнес расширяется, экономика растет. И вообще повышение ставки обычно обусловлено инфляцией, которая в свою очередь, при прочих равных, — один из побочных эффектов быстрого роста экономики. А если экономика растет, прибыли корпораций увеличиваются, то почему повышение ставки должно приводить к падению рынка? Между ставкой и рынком нет стопроцентной зависимости. Вовремя цикла повышения ставки рынок может падать (США, Европа и другие развитые и рынки — 2022), быть в боковике (Россия — последние полгода) и даже расти (США — 2023-2024, 2016-2018).

( Читать дальше )

JP Morgan предупредил об угрозе внезапного обвала рынка акций США — Bloomberg

- 28 марта 2024, 11:40

- |

Индекс S&P 500 растет пятый месяц подряд, поскольку корпоративные доходы остаются высокими, оптимизм в отношении искусственного интеллекта продолжает расти, экономика США устойчива, а ФРС сигнализирует о своей готовности снизить процентные ставки в этом году, сообщило издание.

Однако, по мнению аналитика JPMorgan, поводы для тревоги сохраняются. В ценах акций уже учтено множество положительных факторов, начиная с доходов корпораций и ожиданий возможного снижения ставок ФРС и заканчивая даже потенциальной победой на выборах бывшего президента США Дональда Трампа, что, по мнению эксперта, будет рассматриваться как позитив для фондового рынка.

Более того, нет никаких стимулов для неожиданного роста, кроме акций NVIDIA и перспектив инноваций в сфере искусственного интеллекта. Этот источник позитива становится все более ограниченным, а с другой стороны, появляется все больше рисков, на которые рынок пока не обращает внимания.

( Читать дальше )

Гохран неожиданно начал покупку камней у АЛРОСА - Ъ.

- 28 марта 2024, 10:48

- |

Напомним, что с 1 марта к провозу на рынки стран EC и G7 были запрещены российские алмазы от 1 карата, даже если они огранены в третьих странах. Правда, такое решение вызвало проблему на бельгийской таможне, поскольку теперь там вынуждены проверять все камни, а это приводит к задержке их реализации. Алроса после 2022 года не раскрывает каким образом она осуществляет экспорт алмазов, однако весь 2022 и 2023 год, судя по отчетности больших проблем со сбытом мы не наблюдали. Видимо с 1 марта они всё же появились. Также отметим, что рынок алмазов сейчас проходит циклический спад, а цены на многолетних минимумах. При этом в прошлые разы Минфин покупал алмазы у Алросы с дисконтом к рыночной цене. Поэтому текущие цены реализации могут быть вообще близки к себестоимости.

( Читать дальше )

Проблемы при заполнении 3-НДФЛ за 2023 год. Следствие ведут колобки

- 27 марта 2024, 23:07

- |

Каждый год я сдаю налоговую декларацию 3-НДФЛ, заявляю в ней налоговые вычеты на лечение, обучение и конечно же пополнение ИИС. Из-за того, что мне надо заявить сразу 3 вычета, я не могу подать упрощенную налоговую декларацию. И каждый год я сталкиваюсь с какими-то приколами. О некоторых из них я уже писала на Дзене. Вот и сейчас я заполнила декларацию и поняла, что ФНС насчитала какой-то не эпический налог… Полезла разбираться и поняла, что проблемы ни у одной меня, у многих не корректно подгрузились цифры из 2НДФЛ от брокеров. На том же Смарт Лабе люди тоже жаловались, что ФНС неправильно насчитала им налог.

Рассказываю какие косяки обнаружила я.

С сайта ФНС скачивается не корректная справка 2-НФДЛ.

Для начала я скачала справку НДФЛ с сайта налоговой, пыталась по ней разобраться, но у меня совершенно не шли цифры. Брокер показывал в итого, что налогооблагаемая база Х рублей, а в декларацию автоматически подгружался У. И когда я стала суммировать все свои доходы по справке 2НДФЛ я вышла на У, но при этом получалось, что 2 брокера не корректно удержали налоги, они же удерживали их с Х.

( Читать дальше )

Почему при Путине продолжительность жизни растёт

- 27 марта 2024, 22:17

- |

По просьбам радиослушателей подновил табличку со средней продолжительностью жизни. Как видите, за последние 30 лет Советского Союза продолжительность жизни граждан сократилась на один год: при Хрущёве жили дольше, чем при Брежневе и Горбачёве. Напротив, за путинскую эпоху, в которую я для простоты включаю и период президентства Дмитрия Медведева, мы начали жить на 8 лет дольше. Таблицы с исходными данными можно найти на Руксперте, как обычно (ссылка).

Советская медицина была не очень хороша. Мне приходилось лежать и в советских больницах, и в современных, так что я могу судить в том числе и по личному опыту. Врачи в СССР были неплохими, иногда даже отличными, однако советская кадровая система не могла должным образом мотивировать средний и младший медперсонал. Когда я работал в медицинском институте, знакомые врачи рассказывали мне, что их пациенты регулярно страдали из-за безразличия или небрежности санитарок и медсестёр.

Второй серьёзной проблемой советской медицины была технологическая отсталость.

( Читать дальше )

Мосбиржа заявила о появлении нового класса инвесторов в России

- 27 марта 2024, 12:27

- |

Многие по-разному их называют, кто-то говорит «хайнет» (от англ. «high net worth individual (HNWI)» — владелец крупного частного капитала, часто не менее $1 млн), кто-то говорит «family office». Понятно, что это те очень-очень-очень-очень богатые люди, которые приняли решение, вольно или невольно, оставлять деньги в России. Соответственно, их куда-то надо инвестировать. Нам кажется, что это один из таких серьезных потенциалов, факторов роста этого рынка. — сказала она.

По данным Мосбиржи, за последние пять лет с 2019 по 2023 год число физлиц, совершаюших хотя бы одну сделку в год на фондовом рынке в России, увеличилось с 900 тысяч до 7,6 миллионов. Тех, кто делает это хотя бы раз в месяц гораздо меньше — всего 3,6 миллиона человек. При этом на физлиц приходится 80% оборота рынка акций и 65% срочного рынка.

( Читать дальше )

Финальные дивиденды ЛУКОЙЛа расстроили инвесторов, заплатили меньше 100% FCF. Видимо, кэш на счетах предназначается для выкупа и инвестиций

- 27 марта 2024, 10:14

- |

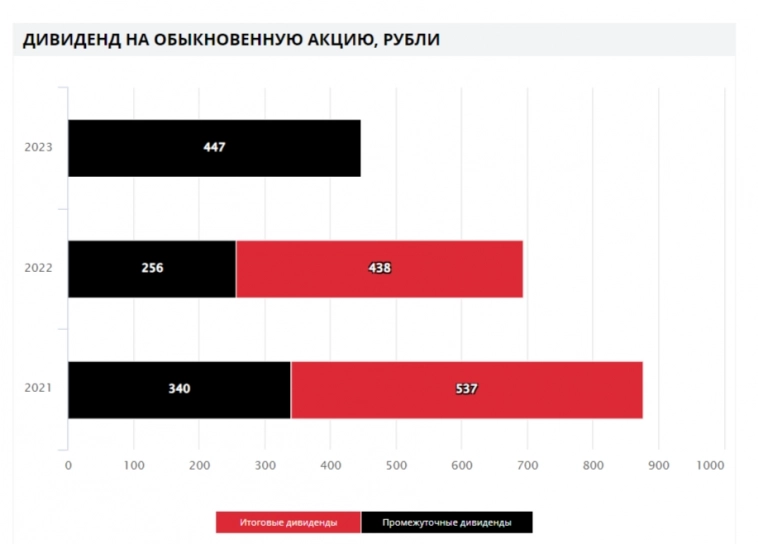

🛢 Совет директоров ЛУКОЙЛа рекомендовал выплату финальных дивидендов за 2023 г. в размере — 498₽ на акцию (дивидендная доходность по текущим ценам составляет — 6,7%). Дата закрытия реестра – 7 мая 2024 г. Последний день покупки акций под дивиденд — 6 мая. Напомню, что ранее совет директоров ЛУКОЙЛа рекомендовал выплату дивидендов за 9 м. 2023 г. в размере — 447₽ на акцию (дивидендная доходность на дату отсечки составила — 6,5%). По итогу, с учётом 2 выплат дивиденды компании за 2023 г. могут составить — 945₽ на акцию, дивидендная доходность будет выше 13%.

Согласно дивидендной политике компании: «Выплаты будут производиться дважды в год, на дивиденды будут направлять не менее 100% FCF, скорректированного на уплаченные %, погашение обязательств по аренде и расходы на выкуп акций». В опубликованном отчёте ЛУКОЙЛа по МСФО за 2023 г. сложно было посчитать FCF, поэтому многие делали предположения по дивиденду (600-800₽ на акцию), но даже скептические прогнозы не сбылись, эмитент заплатил ещё ниже. В итоге компания суммарно заплатит 77,6% чистой прибыли по МСФО (~900₽ млрд).

( Читать дальше )

Газпром – Прибыль рсбу 2023г: 695,570 млрд руб (-7% г/г)

- 26 марта 2024, 14:11

- |

23 673 512 900 обыкновенных акций

www.gazprom.ru/investors/stock/

Капитализация на 26.03.2024г: 3,720.53 трлн руб = $40,187 млрд

Общий долг на 31.12.2019г: 4,928.30 трлн руб/ мсфо 7,266.66 трлн руб

Общий долг на 31.12.2020г: 5,498.60 трлн руб/ мсфо 8,547.45 трлн руб

Общий долг на 31.12.2021г: 7,712.38 трлн руб/ мсфо 10,180.65 трлн руб

Общий долг на 31.12.2022г: 7,305.03 трлн руб/ мсфо 9,683.08 трлн руб

Общий долг на 30.06.2023г: 8,166.37 трлн руб/ мсфо 10,599.97 трлн руб

Общий долг на 31.12.2023г: 8,932.37 трлн руб

Выручка 2018г: 5,179.55 трлн руб/ мсфо 8,224.18 трлн руб

Выручка 9 мес 2019г: 3,488.64 трлн руб/ мсфо 5,698.34 трлн руб

Выручка 2019г: 4,758.71 трлн руб/ мсфо 7,659.62 трлн руб

Выручка 9 мес 2020г: 2,744.08 трлн руб/ мсфо 4,301.22 трлн руб

Выручка 2020г: 4,061.44 трлн руб/ мсфо 6,321.56 трлн руб

Выручка 9 мес 2021г: 4,215.15 трлн руб/ мсфо 6,725.13 трлн руб

Выручка 2021г: 6,388.99 трлн руб/ мсфо 10,241.35 трлн руб

Выручка 9 мес 2022г: 6,220.39 трлн руб/ мсфо 6,991.08 трлн руб

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал