Избранное трейдера Slash

Налоги с облигаций и дивиденды акций США на ИИС

- 10 февраля 2021, 16:14

- |

Приветствую, друзья!

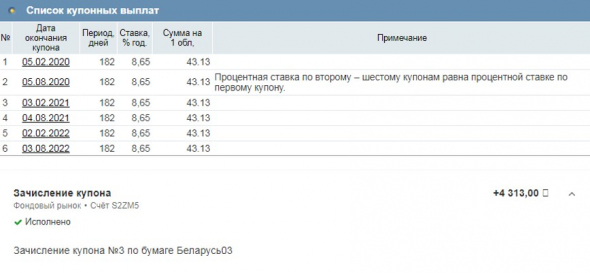

Как вы знаете, с 2021 года купоны по всем облигациям облагаются налогом в 13%. Но есть и плюсы, если купон приходит на счет ИИС (тип А или тип Б) то налоги не удерживаются сразу.

Для ИИС тип А данный налог будет удержан в момент закрытия счета, что неплохо. До тех пор мы сможем использовать эти деньги для инвестиций, а инфляция будет играть в нашу пользу, а не в пользу налоговой в данном случае.

Пришел купон по облигациям Беларусь-03 на счет ИИС, налог не был удержан. Схема действительно работает, на обычном брокерском счете (Тинькофф) налог в 13% удержали.

Еще момент по поводу дивидендов с акций США. Я покупал в прошлом году акции AT&T на счет ИИС, чтобы посмотреть на формат выплаты дивидендов. На днях получил дивиденд на счет ИИС в рублях (был сконвертирован по курсу ЦБ на день зачисления на счет). Данные акции были куплены на Мосбирже, с точки зрения декларирования валюта не принципиальна.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 2 )

Как я выбираю "альфа" акции для своего портфеля

- 10 февраля 2021, 14:49

- |

Мой подход в формировании портфеля состоит из нескольких этапов. Сегодня я хочу написать о том, как я отбираю ту его часть, которая связана с акциями.

Недавно в гостях Finversia.ru у Яна Арта мы говорили о диверсификации. Я сказал, что на мой личный взгляд и по своему опыту, намного правильнее не просто формировать портфель из 100 эмитентов, за которыми в реальности невозможно следить, а покупать фонд на индекс широкого рынка, и усиливать его отдельными историями, которые потенциально могут вытащить портфель наверх.

Отбор этих историй не самое простое дело. По сути он сводится к трем этапам:

- Я оцениваю фундаментально те компании, которые могу оценить сам, и которые в моем представлении интересны в перспективе 3-5 лет.

- Я ищу, так называемых Альфа-скакунов, то есть те компании, которые имеют статистические коэффициенты лучше, чем у индекса широкого рынка.

- Я делаю оптимизацию портфелю по Марковицу с вырожденной границей, зачастую присваивая вложению в индексный фонд на широкий рынок не менее 50%, отведенного капитала под акции.

( Читать дальше )

Ключевые уроки инвестирования во время Второй мировой войны.

- 09 февраля 2021, 13:43

- |

Автор: Fritz

Войны — одно из величайших разрушителей капитала.

В книге Бартона Бигга «Капитал, война и мудрость» автор утверждает, что для защиты своего капитала во время войны инвесторам необходимо владеть диверсифицированными портфелями акций и собственности в безопасных регионах. В книге рассказывается об опыте инвесторов во время Второй мировой войны: чьё состояние было уничтожено и почему это произошло. А также что следовало делать, чтобы защитить своё состояние.

( Читать дальше )

Когда облигации опаснее акций? 9 основных рисков долговых бумаг

- 09 февраля 2021, 12:40

- |

Считается, что облигации — очень надежный актив. Обычно долговые бумаги сравнивают с акциями. Дескать, акции — рискованные, облигации — нет. Но так ли это на самом деле?

Когда используют сравнение с акциями, то как правило речь о волатильности, то есть колебаниях цен на ценные бумаги. Действительно, акции могут сильно просесть в цене, в то время как стоимость облигаций редко сильно отличается от номинала.

Но облигации обладают другими существенными рисками. Давайте их рассмотрим 👇.

1️⃣ Рыночный риск облигаций

Это и есть тот самый риск, когда цена на облигации может просесть. Бывает, как правило, во время серьезных кризисов. В России такое было в 2008 и 2014 годах.

Но рыночный риск исчезает по мере приближения даты погашения облигации, так как эмитент, выпустивший долговую бумагу, возвращает ее стоимость (номинал).

2️⃣ Кредитный риск

Это вероятность того, что эмитент облигации не исполнит обязательства — не выплатит купоны или даже не погасит номинал. Это называется дефолт. Вот тут кроется самый большой риск облигаций. Акции компании могут сильно просесть, а по облигациям эмитент может объявить дефолт и отказаться возврата денег.

( Читать дальше )

Почему наши ETF (БПИФ) на Америку не выгодны даже с учетом льготы по НДФЛ

- 08 февраля 2021, 20:08

- |

Все фонды отстают от бенчмарка, даже знаменитый VOO отстает от S&P 500. Только VOO отстает от индекса на 0,05% в год (чуть больше ежегодной комиссии — 0,03%). А вот торгующиеся на мосбирже фонды (ETF, БПИФ) могут отставать на 3% и более ежегодно, зато при их покупке инвестор имеет налоговую льготу по НДФЛ. Что выгоднее для инвестора: купить отечественные ETF, БПИФ на американский рынок со льготой по НДФЛ на мосбирже или инвестировать через зарубежного брокера в крупнейшие ETF на S&P 500, рассмотрим далее.

( Читать дальше )

Гамма-сжатие устроенное братьями Хант

- 03 февраля 2021, 19:17

- |

Авторы: Michael Lebowitz и Jack Scott

«Лучше, чем бумажные деньги, может быть почти всё что угодно… Любой дурак может запустить печатный станок». — Нельсон Банкер Хант

Год назад фраза «гамма-сжатие» застала бы врасплох многих самых проницательных инвесторов Уолл-стрит. Сегодня и традиционные и социальные сети всё чаще повторяют эту фразу. Пройдёт немного времени и уже чистильщик обуви расскажет президенту банка о своих подвигах по гамма-сжатию.

Гамма-сжатие — это всего лишь последнее нововведение за столетия схем манипулирования рынком. Учитывая, что эта активность является источником значительной волатильности и нестабильности, её стоит изучить.

Чтобы представить исторический контекст манипулирования рынком, мы решили заглянуть в прошлое. В 1970-х братья Хант: Нельсон, Ламар и Уильям, владели обширными активами в нефти, недвижимости, крупного рогатого скота и сахара. Обеспокоенные последствиями того, что они считали небрежной денежно-кредитной и фискальной политикой, а также рисками недавно сформированного нефтяного картеля (ОПЕК), они решили хеджировать свой бизнес и активы. Поскольку владение золотом для частных инвесторов по-прежнему было незаконным, они предпочли хеджировать физическим серебром.

( Читать дальше )

Зарплата каждый день

- 03 февраля 2021, 18:07

- |

Рассчитывал собрать примерно 200 тикеров, но судя по всему их будет гораздо больше.

Даже не мог представить, насколько привлекательный рынок США для консервативного инвестора.

После унылой мосбиржи с её несколькими десятками квазигосударственных эмитентов просто глаза разбегаются. :)

Сотни компаний с растущими на протяжении десятилетий дивидендными выплатами!

Подавляющее большинство платят ежеквартально и некоторые даже ежемесячно.

Поэтому денежные поступления будут практически каждый день, что весьма полезно для ментального состояния.

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

Хотел вывести деньги с брокерского счета — почти все ушло на налог. Что случилось😳?

- 03 февраля 2021, 11:40

- |

Налоги — штука полезная для общества, но коварная для несведущего инвестора.

Случаются такие парадоксальные ситуации. Инвестору вдруг понадобились деньги. Решил их вывести с брокерского счета, благо торгует успешно, есть прибыль. Но ожидая вывести одну сумму, получает намного меньшую. Вплоть до того, что она будет стремиться к нулю. Инвестору кажется, что налог съел всю прибыль. Как же так?

Все дело в расчетах налога при выводе денежных средств с брокерского счета.

Когда вы снимаете деньги со своего брокерского счета, брокер рассчитывает ваш финансовый результат и удерживает налог, который потом перечисляет в бюджет.

Если сумма налога от финансового результата по сравнению с суммой вывода:

- Больше —то удерживается налог только от суммы вывода.

- Меньше — то удерживается налог от финансового результата.

Не понятно? Давайте на примерах.

1️⃣ Допустим, инвестору приспичило вывести 100 000 рублей с брокерского счета. Весь год он успешно торговал. Прибыль по сумме всех операций составила 700 000 рублей. Тогда при выводе средств будет начислен налог (13%) — 91 000 рублей. В итоге инвестору капнет на счет всего 9 000 рублей 😳.

( Читать дальше )

Изменения в сроках оплаты НДФЛ с ИИС и типа А, и типа Б, почему спекулировать выгоднее на ИИС

- 03 февраля 2021, 11:10

- |

Возможно, так делают и другие брокеры: рекомендую уточнить у Вашего клиентского менеджера.

До 2020г. включительно, Сбер вычитал налог ежегодно.

Теперь Сбер вычитает НДФЛ по всем ИИС (и типа А, и типа Б) за все время после закрытия ИИС.

www.sberbank.ru/common/img/uploaded/broker/brokerage_agreement_iia.pdf

Таким образом, если ВЫ выделили определенный % счетов ДЕПО под спекуляцию (например, на ФОРТС), то

выгоднее спекулировать именно с ИИС, чтобы позже платить НДФЛ.

АДРЕС В ТЕЛЕГРАМ @OlegTrading

Ссылка на telegram t.me/s/OlegTrading

Чат с 》490 реальными трейдерами tx.me/OlegTradingChat )

Youtube

m.youtube.com/c/путешествияитрейдингсОлегомДубинским

Желаю Вам Здоровья и Успеха.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал