Избранное трейдера Stang

Почему Россия всегда великая страна

- 05 апреля 2022, 17:06

- |

Потому что постоянные притязания, нападки Запада и постоянные санкции к России сделали Россию

самостоятельной и самодостаточной во всём.

И спасибо Западу за санкции. Именно они нужны России, чтобы наконец-то встряхнуться и встать во весь рост...

Вот грозят закрыть порты для судов России.

Россия найдёт и здесь выход, такой выход, который сделает её ещё сильней.

Запретили продавать товары? России ничего не стоит производить всё что надо у себя.

Зато наконец-то свои природные богатства мы будем вывозить меньше. И это тоже плюс.

- комментировать

- ★1

- Комментарии ( 13 )

Госбанки готовят к национализации?

- 05 апреля 2022, 16:38

- |

https://t.me/newssmartlab/18213ГД во II чтении приняла законопроект, который позволит приобретать привилегированные акции банков за счет средств ФНБ

Объясняю: ни о какой национализации речи не идет.

Если банки в результате кризиса терпят значительные убытки, то у них снижается собственный капитал, которым банк по сути гарантирует всем вкладчикам возвратность их средств. 2 недели назад Анатолий публиковал подробный пост с оценкой того, как может снизиться капитал банков от переоценки портфеля облигаций. С тех пор облигации конечно выросли в цене, но в целом, можно понять, каким образом у банков снижается капитал от переоценки активов. В частности, насчитали, что если переоценить бондовые портфели по рынку у ВТБ и Сбера, это будет стоить им всей прибыли за прошлый год. Но есть же еще и активы в кредитах, выданных предприятиям, где также будут невозвраты.

Кроме того, государство накладывало какие-то моратории на банкротство, на выплаты, и т.п., то есть фактически частично освобождало заемщиков от неплатежей, что тоже приведет к серьезному недополучению доходов банков.

В любом случае, госбанкам с высокой вероятностью может потребоваться капитал.

Чтобы дать банкам капитал, никакой закон не нужен.

Проводишь допэмиссию — вот тебе и капитал.

Но если ты хочешь выкупить допэмиссию за счет средств ФНБ, то тебе видимо требуется отдельный закон, позволяющий это сделать.

Как это повлияет на прибыль госбанков? Точно так же, как повлиял выпуск префов ВТБ в пользу АСВ в 2015 году. Капитал тогда понадобился, чтобы закрыть дыру, которая образовалась в результате взятия под контроль Банка Москвы, доведенного прежним собственником Бородиным до банкротства. Выпуск префов подразумевает дивиденды по ним, таким образом, это уменьшает долю прибыли, которая выплачивается на обыкновенные акции.

Я глубоко не смотрел, но у меня такое впечатление, что Сбер сможет обойтись без допэмиссии. А вот ВТБ наверное не сможет.

В любом случае, никакой допэмиссии может и не быть, если вдруг страшно повезет, но в текущих условиях такая страховочная опция необходима.

Как быстро разобраться в ОФЗ

- 05 апреля 2022, 15:36

- |

21 марта на Московской бирже возобновились торги на фондовом рынке. Первым доступным инструментом стали облигации федерального займа (ОФЗ). Что это за бумаги и как ими пользоваться – расскажем далее.

Если коротко, ОФЗ – это облигации правительства РФ, выпускаемые Минфином. Номинал одной ОФЗ – 1000 рублей. Сейчас на Московской бирже торгуется 61 выпуск ОФЗ, которые отличаются сроками погашения, доходностью и валютой номинала.

Где посмотреть информацию про ОФЗ?

Переходим по ссылке на официальный сайт биржи и во вкладке «Типы облигаций» выбираем ОФЗ. После этого в нижней части страницы появится таблица с подробной информацией.

Также у каждой бумаги есть своя карточка на сайте биржи, где перечислены основные параметры.

Как быстро разобраться во всех выпусках ОФЗ?

В приложении брокера и на moex.com все ОФЗ можно легко найти по серии бумаги – это 5-значный номер. По первым двум числам этого номера можно определить тип облигации:

( Читать дальше )

📉IMOEX падает на 4.5% в ожидании новых санкций

- 05 апреля 2022, 14:18

- |

📉IMOEX -4.5% Еврокомиссия в рамках новых санкций в отношении России в связи с ситуацией на Украине намерена предложить ввести запрет на импорт российского угля и усилить контроль за экспортом технологий, передает агентство Bloomberg со ссылкой на осведомленные источники.

Соединенные Штаты сбираются объявить о новых экономических ограничительных мерах против России на этой неделе, заявил в понедельник советник президента США по нацбезопасности Джейк Салливан. Он добавил, что США координируются по этому вопросу с союзниками и партнерами👻

Тем не менее, IMOEX от минимума на текущий момент вырос на 56%, пока падение похоже на обыкновенную коррекцию💪

ВТБ снова докапитализируют: акционеры продолжают беднеть

- 05 апреля 2022, 13:20

- |

Костин сообщил про докапитализацию ВТБ, при этом постеснялся говорить о каких бы то ни было цифрах.

Есть славная традиция раз в несколько лет сажать акционеров ВТБ на кукан инвестиционной доходности. В последний раз тела инвесторов изуродовали докапитализировав ВТБ на 100 млрд. рублей в 2014 году из ФНБ.

Для примера, дивидендов на префы ВТБ за 2020 год было выплачено 17,5 млрд. рублей, а на обычные акции 35,65 млрд. рублей. Но Костин каждый раз, обещая дивиденды, ускользает слизнем из кошельков акционеров. На общем фоне постоянно маячат планы избавления от нагрузки привилегированных акций ВТБ. Но до дела так и не доходит.

Я писал кучу постов, два, три , четыре и комментариев, где сообщал, что ВТБ все равно всех обманет и оставит без дивидендов. Мои посты удаляли, комментарии тёрли, сажали пару раз на 10 лет с конфискацией, но не смотря на все эти невзгоды я возвращался обратно, дабы образумить людей: ВТБ это бездна обмана и отъёма средств.

( Читать дальше )

Продолжаем следить за "новой великой депрессией"

- 05 апреля 2022, 13:16

- |

В начале пандемии два года назад некоторые заговорили о кризисе уровня Великой депрессии, что побудило меня тогда сравнить динамику рынков в прошлом и сейчас. Последние месяцы были богаты на события, в том числе на рынках, и интересно глянуть, как там поживает «новая великая депрессия».

Напомню, что, взяв статистику американского индекса за несколько десятилетий, я построил динамику нашего индекса при условии, если бы нынешний кризис развивался аналогично. Интересно, что к осени 2020 г. РТС точно повторял движение Доу Джонса, если в обоих случаях взять за точку отсчета месяц, непосредственно предшествующий обвалу.

Затем история, все-таки, снова показала, что нельзя в одну воду войти дважды: вмешались факторы, не наблюдавшиеся в 1930-е гг., которые позволили рынку здорово отклониться от динамики своего «депрессивного» предшественника.

Можно уже было осторожно выдохнуть, но тут политики начали ругаться, и наша картинка снова стала

( Читать дальше )

Металлургия - дульче мелодия (знатоки, поясните плиз)

- 05 апреля 2022, 12:28

- |

Сжимаю в потной ладошке несколько акций Северстали, НЛМК и ММК. Продавать жалко, держать боязно. Боязно из-за неопределенности и непонимания (наверно) картины мира.

Давайте я расскажу как мне все это видится, а вы прочитаете и потом в комментариях напишете «Да ты нифига не понимаешь!»

Было как: наши металлурги относительно оперативно и просто могли сбыть произведенное по всему миру. По биржевым ценам. В России свое произведенное они продавали по ценам связанным с мировыми. Ибо если в условной Италии тонну можно продать за 10 тысяч, то зачем ее продавать в Рязани за 500. (к цифрам не придирайтесь, я не в теме) В последние годы биржевые цены заметно подскочили. Ну и за ними подскочили цены на весь металл в нашей РФ. -----> это не понравилось всем: и мне, как дачнику, и строителям, и большим госпредприятиям. Возникли громкие вопросы. Последовали жесткие меры.

Теперь как: (как я понял) Государство говорит металлургам: берите пример с Газпрома. Газпром продает газ аж по нескольким разным ценам — населению одна цена, предприятиям РФ другая, за границу по долгосрочным контрактам — третья, на бирже — вообще отдельная (пока самая высокая).

Так чем плохо-то? Я понимаю, что при таком ценообразовании жирных дивидендов a la 2021 год уже не будет. Но это была лютая аномалия, согласитесь) А чем еще плохо? Торможение развития самих предприятий?

Допустим, у вас только эти две цифры из турецкой статистики: - потребительская инфляция за 60%; - цены производителей растут +115%. Что бы вы сказали об экономике Турции?

- 05 апреля 2022, 11:07

- |

Допустим, у вас только эти две цифры из турецкой статистики: - потребительская инфляция за 60%; - цены производителей растут +115%. Что бы вы сказали об экономике Турции?

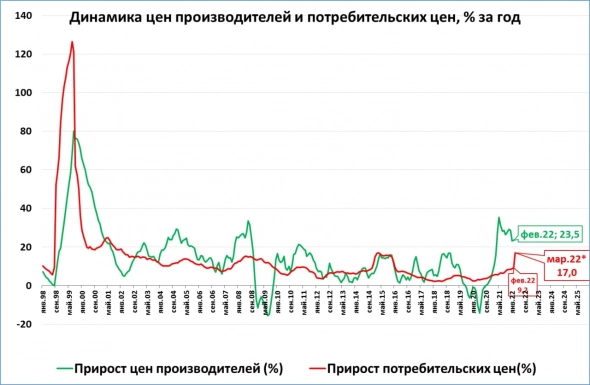

Я бы выбрал второй ответ. Да, высокая потребительская инфляция — это плохо для простых людей. Но если цены производителей растут быстрее потребительских, — это хороший признак для экономики.

На российском примере (см. график): когда цены производителей растут медленнее потребительских цен (зелёная линия ниже красной), тогда в экономике наблюдаются кризисные явления.

Подробнее: expert.ru/2018/01/30/kogda-rost-tsen-govorit-ob-uluchshenii-v-ekonomike/

Что я делаю со своими сбережениями в новой реальности?

- 05 апреля 2022, 09:55

- |

В начале марта я распродал почти все американские акции, чтобы избавиться от риска заморозки активов, купленных на СПБ бирже. С точки зрения итоговой доходности я сделал это в самое неудачное время, то есть когда индекс S&P500 щупал локальное дно, а доллар стоил 120 рублей. После продажи акций доллар пошел вниз, а S&P500 устремился вверх. Но решение принималось без оглядки на возможную упущенную выгоду, а с целью исключения риска, который я был не готов нести.

Признаюсь, что такого эффекта FOMO я ещё не испытывал. Ко всему этому нужно прибавить налог на прибыль, который я обязан буду заплатить к концу года из расчета, что в момент совершения сделок по продаже бумаг доллар стоил 120 рублей (напомню, что сейчас $ стоит 84 рубля).

Покупка акций в марте 2022

Небольшую часть $ после продажи акций я конвертировал в рубли по курсу 120₽ за $, чтобы после открытия МосБиржи иметь возможность купить российские акции.

( Читать дальше )

Если США запрещает использовать долларовые счета России для оплаты долга, то это чей дефолт?

- 05 апреля 2022, 08:44

- |

Более того,

Минфин США с 4 апреля 2022г. запретил осуществлять какие-либо выплаты в долларах по госдолгу РФ со счетов российских государственных учреждений в американских банках.

Оплатят госдолг рублях?

Можно выставить платёжку в долларах, США по платёжке не оплатят...

Это ещё держателям облигаций очень повезёт, если получат рубли по курск ЦБ РФ.

Личное мнение:

справедливо бы своим рублями, чужим — замороженными $.

Так у кого дефолт-то, не понял???

У России или у США?

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал