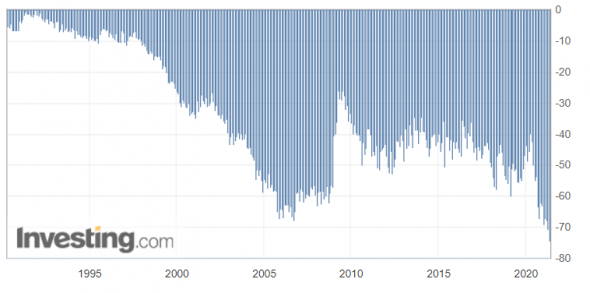

Избранное трейдера Stang

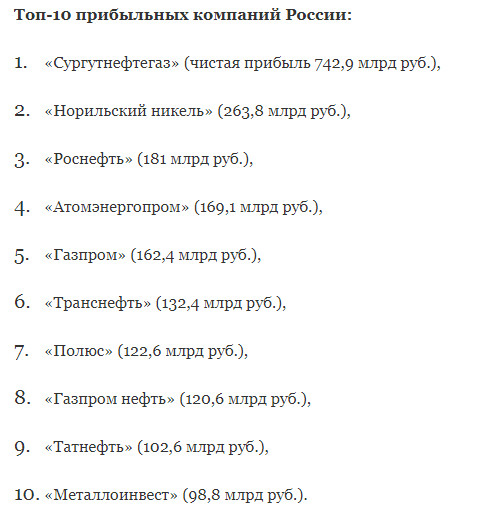

Фосагро: а есть ли пузырь?

- 08 июня 2021, 16:17

- |

❓Меня тут спрашивают, что делать с акциями Фосагро и не пора ли фиксировать прибыль по ним, ведь есть подозрение, что в ценах на удобрение надувается пузырь?

📈 Если взглянуть на динамику цен на удобрения за последние 5 лет, действительно может показаться определённая перекупленность. Однако если взглянуть на вопрос пошире и открыть данные за 15 лет, то можно сделать вполне логичный вывод, что до пузырика ещё весьма далеко.

📈 Да и ради чего мы так упорно и старательно наращивали своё присутствие в акциях Фосагро по 2200-2500 рублей, чтобы сейчас вот так взять и продать их в два раза выше, толком не дождавшись реализации всех проведённых инвестиционных программ и не получив удовольствие от щедрых дивидендов, которые, я не сомневаюсь, нас ждут по итогам 2021 года? Ну уж нет.

Помимо Смартлаба читайте мои посты там, где вам удобно: Телеграм, ВКонтакте, Instagram, Тинькофф-Пульс

- комментировать

- ★1

- Комментарии ( 11 )

К выкупу акций ГМК Норильский Никель

- 08 июня 2021, 15:02

- |

Это просто головняк для физика. Сегодня в порядке эксперимента подал на выкуп в ВТБ завалявшиеся там 5 штук. Цена вопроса 1600 вроде рублей плюс стандартные комиссии плюс полтора часа времени. Еще раз повторяю — сделано в порядке эксперимента, все лежащее в Финаме подавать на выкуп не буду.

Касательно высказываний Русала в интервью Интерфаксу. На мой взгляд они противоречат содержимому решений СД Русала https://www.e-disclosure.ru/portal/company.aspx?id=38288 (в смысле того, что это крупная сделка и должно быть как минимум решение СД, которого я пока не вижу, а так же согласие банков-кредиторов, у которых акции ГМК лежат в залоге, и хоть кто-нибудь из них, но что-нибудь сказал).

Что касается пурги, поднятой на той же ветке ГМК https://smart-lab.ru/forum/GMKN. Лично мне очень интересно, у условного Александра Боряева есть ли хоть одна акция? (Заранее извиняюсь, в данном случае это имя нарицательное)

Пожалуйста, не пытайтесь додумать по поводу происходящего: это большие игры больших дядей с большими деньгами

Даже без налоговых льгот Татнефть показала рост рентабельности по EBITDA - Газпромбанк

- 08 июня 2021, 14:53

- |

Согласно дивидендной политике «Татнефти» вклад результатов за 1К21 в годовые дивиденды составляет не менее 9,4 руб./акц. (дивидендная доходность ~2%). Выплата 100% СДП в виде дивидендов могла бы улучшить отношение рынка к бумагам «Татнефти», однако следующее объявление дивидендов состоится только после публикации результатов за 2К21. Мы сохраняем рейтинг акций «Татнефти» на уровне «ЛУЧШЕ РЫНКА» и видим значительный потенциал роста цены до их фундаментальной стоимости.Бахтин Кирилл

Дышлюк Евгения

«Газпромбанк»

Чистая выручка «Татнефти» выросла в 1К21 на 30% кв/кв (+30% г/г) до 258 млрд руб. (3,5 млрд долл.), что соответствует консенсус-прогнозу, но немного ниже наших ожиданий. EBITDA составила 66 млрд руб. (885 млн долл.) – на уровне прогноза рынка. Наша оценка EBITDA была выше на 7 млрд руб., что связано с разницей между фактическим значением и нашим прогнозом выручки, а не денежных затрат.

( Читать дальше )

ZOOM. Инвестидея на +70% к концу года

- 08 июня 2021, 14:22

- |

Акции ZOOM c октября 2020 года корректировались в рамках нисходящего клина, достигнув глубину коррекции около 60% к первой глобальной волне роста с начала листинга компании. Формация коррекции выглядит как паттерн «низходящий клин после роста». Внутри клина отработаны все 5 волн по Эллиоту и начинается выход из фигуры дальше по тренду. Паттерн подразумевает рост на длину раннего тренда, то есть к значениям около 800$ за акцию. Но я предлагаю путь короче до первого сильного сопротивления 588,84 (пик 2020 года). Доходность идеи около 70%, горизонт инвестирования до конца 2021 года

Всем попутного тренда и правильного входа!

Вспомним 90-е годы

- 08 июня 2021, 13:24

- |

как пенсы попадают на форекс - реальная, еще не окончившаяся история

- 08 июня 2021, 11:17

- |

в воскресенье позвонила, говорит, стала загоняться, не знает, что сейчас делать, уже три недели торгует на каком то форексе.

Я слушаю, и у меня постепенно отвисает челюсть.

Как известно, в последние пару лет очень активно идет обзвон населения. Обзвоны разные, последнее время в основном звонят роботы, но речь не о них.

Речь о звонках молодых, нагловатых людей, как женщин, так и мужчин, с явным южнорусским акцентом.

Сходу, нахрапом, предлагают заняться инвестициями, представляются сотрудником крупной международной брокерской компании, для особо сомневающихся могут дать ссылку на сайт, где все запилено на адекватной СРМ и понятно и красиво расписано (в отличие от сделанного на коленке смартлаба).

Как то мне было нечего делать, и от этого ничего неделания, я не прервал такой звонок сходу, и звонок затянулся на 55 минут, пока сотрудник на меня не обиделся, за то, что я отнял у него час времени, и не послал меня матом. Поэтому я примерно представляю, как запрягают клиентов.

( Читать дальше )

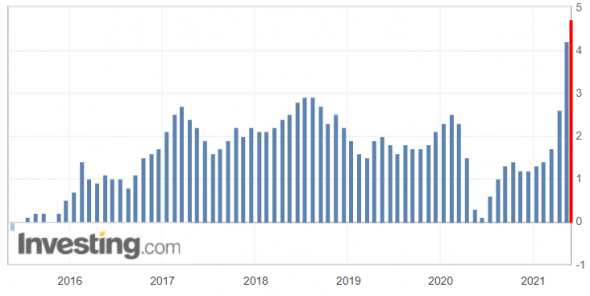

Текущие тенденции на рынке ипотечного кредитования

- 08 июня 2021, 11:07

- |

🏗 Многие инвесторы обеспокоены бурным ростом ипотечного кредитования в России и указывают на возможность кризиса в этом сегменте, как это было в США в 2008 году.

📃 Рейтинговое агентство АКРА подготовило обзор по ипотечному кредитованию, основные тезисы которого я предлагаю вашему вниманию:

✔️ Активный рост ипотечных выдач еще не привёл к образованию пузыря на рынке, однако предпосылки к его появлению имеются.

✔️ Значительная часть банков все ещё заинтересована в повышении рентабельности бизнеса за счет генерации прибыли по ипотеке, «остудить» рынок может только ЦБ.

✔️ На фоне еще не восстановившихся реальных располагаемых доходов населения в ближайшей перспективе мы увидим рост проблемных ипотечных жилищных ссуд.

✔️ Порядка 7% ипотечных ссуд прямо или косвенно было оплачено средствами потребительского кредита.

✔️ Очередной виток роста стоимости недвижимости лишь повысит риски ухудшения качества ипотечного портфеля.

( Читать дальше )

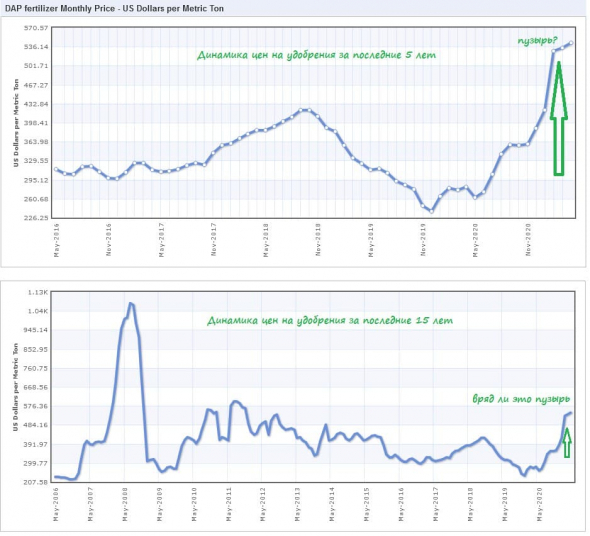

Инфляция в еврозоне достигла желаемого уровня

- 08 июня 2021, 10:49

- |

В то время как ряд экономистов с ужасом смотрят на непрекращающиеся вливания со стороны ФРС и рекордные темпы прироста инфляции, в еврозоне показатель достиг долгожданного уровня в 2%. Единственное, что беспокоит европейских лидеров, так это перспективы дальнейшего укрепления евро.

Текущая инфляция в США составляет 4,2% с прогнозом роста до 4,7% по итогам прошедшего месяца.

Индекс потребительски цен, % (г/г)

Непосредственно на руки американцам за последние полтора года выдали более $800 млрд, что привело к подъему потребительских расходов на 20% выше уровня 2019 года. При этом генеральный директор Bank of America Брайан Мойнихан отмечает большой объем сбережений на счетах: из последних двух раундов стимулирования граждане сохранили около 65-70% средств. Если эти деньги будут истрачены в ближайшее время, то дефицит ряда товаров приведет к еще большему разгону инфляции и девальвации доллара, так как торговый баланс США продолжает устанавливать антирекорды. По данным Deutsche Bank, разрыв между спросом и объемом национального предложения уже достиг 2% от ВВП.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал