Избранное трейдера Stang

Один хороший трейд

- 10 апреля 2021, 00:29

- |

Для того чтобы быть богатым, нужно каждый день узнавать что-то новое из мира финансов. Например, читать книги и делать то, что там говорят.

Рекомендую для тех, кто интересуется миром финансов, книгу Майка Беллафиоре «Один хороший трейд». Автор — глава частной трейдинговой фирмы, которая спекулирует акциями в течение дня. Это внутридневной трейдинг, который не имеет общего с понятием «инвестиции».

Таким трейдерам все равно, куда идет акция, растет или падает. Они, как серферы, катаются на денежных волнах. За один день они зарабатывают тысячи долларов. Каждый.

Книга примечательна не столько рассказом о стратегиях, на которых трейдеры делают деньги, сколько описанием образа жизни таких людей. Их мировоззрения, отношения к делу. На мой взгляд, сидеть 5 дней в неделю от рассвета до заката и смотреть в монитор за движением цен акций туда-сюда-обратно, даже ради тысяч долларов, — оно того не стоит. Это фанатики, живущие ради фантиков.

Но такие люди, которые зарабатывают десятки и сотни тысяч долларов в месяц, имеют другое мышление в отношении к деньгам и людям. И этот образ мыслей ценно перенимать, если хочешь быть богатым. Например, автор поражается, как трейдеры, которых он обучает и принимает на работу к себе в компанию, не в состоянии воспринимать информацию на слух и придерживаться установленных правил.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Дивиденды Vs Стоимость Vs Рост. Америка и Россия

- 09 апреля 2021, 15:33

- |

На волне постов про дивидендные стратегии я опять заинтересовался этой темой, но нормальных, применимых к практике материалов с ходу не нашел. Так как опять большинство материалов построены в стиле «инвестировал неожиданное наследство» и играют с начальной точкой отчета. Поэтому, как обычно, делаю свой ресерч.

Для начала начнем с американского рынка, где все понятно и просто, есть данные (по многим фондам с 2006 года) и готовые инструменты для анализа (portfoliovisualizer).

Итак, Стив, Майкл, Боб и Джек в далеком 2006 году решили инвестировать в фондовый рынок США равномерно каждый месяц вкладывая по 1000$. Как и у большинства представителей среднего класса з.п. не росла (в отличие от кредитной нагрузки), поэтому будем считать эти взносы постоянные и пересмотра на уровень инфляции делать не будем. Также считаем что все эти товарищи «боглоголовые», а потому выбрали для своих инвестиций только низкозатратные ETF на основе индексов.

Стив — прогрессивный человек и потому делая ставку на рост (Growth), выбрал фонд VUG (ETF Vanguard Growth). Майкл, начитавшись соответствующей литературы, делая ставку на стоимостную стратегию, выбрал фонд VTV (Vanguard Value ETF). Бобу было важно только одно — высокие и постоянные дивиденды, которые так приятно регулярно получать, поэтому он выбрал фонд SDY (SPDR S&P Dividend ETF).

/К сожалению див. фонды от Vanguard появились сильно позднее 2006 года, поэтому такая замена/. Джек всех троих считал дураками, он не видел смысла в факторной стратегии и поэтому сделал очевидный выбор — индексный фонд широкого рынка VTI (Vanguard Total Stock Market ETF).

( Читать дальше )

Успей до 30 апреля. Как платить налог на дивиденды иностранных компаний. Пошаговая инструкция

- 09 апреля 2021, 11:21

- |

Ребята, вы подали налоговые декларации за 2020 год? Помните, что 30 апреля — крайний срок?

Налог на дивиденды от иностранных компаний — эта процедура вводит в ступор неопытных инвесторов, потому что отчитываться необходимо самостоятельно. Кажется, что это сложный процесс. На самом деле нет. Но нужно знать о нюансах.

Отчитываться нужно тем инвесторам, которые подписали налоговую форму 8W-ben (делается через брокера). Она необходима для налоговой Службы США, чтобы сократить размер налога.

❌ Если данная форма не подписана, то инвестор платит 30% налог на дивиденды от компаний из США. Налог за него перечисляет брокер. Инвестору нужно подать декларацию, налог с него не спишут.

✅ Если форма подписана, то общая сумма налога уменьшается до 13%. Из них 10% перечисляет брокер, а инвестору необходимо отчитаться самостоятельно в российскую налоговую службу об еще 3%.

Шаг 1️⃣: заказываем у брокера Справку о доходах за пределами РФ

( Читать дальше )

Металлурги, рост или падение, последние новости

- 08 апреля 2021, 20:53

- |

По прогнозам аналитиков, мировое производство стали в 2021 году достигнет 1,9 млрд. т., что на 5,6% выше, чем в 2020 г. Только Китай производит почти 1 млрд. т. стали в год, что составляет около 57% от общего объема. Стоит, правда, отметить, что и крупнейшим мировым потребителем черных металлов является тоже Поднебесная, в 2020 году на них пришлось около 950 млн. тонн.

Ключевыми потребителями стали являются строительная отрасль и машиностроение. В прошлом году из-за пандемии эти отрасли оказались под давлением, из-за чего мы видели приличную коррекцию цен на данный металл. Но уже по итогам 2 полугодия цены вернулись к докризисным уровням, сейчас же мы видим, как цены на сталь продолжают обновлять свои максимумы.

За последние 12 месяц цены на акции наших металлургов выросли более, чем на 50%, цена на сталь за этот же период выросла на 60%:

Северсталь — 71,7%

НЛМК — 82,5%

ММК — 58,3%

( Читать дальше )

Зачем нужен сургут в портфеле

- 08 апреля 2021, 16:29

- |

Имхо, если и держать СНГ в портфеле то только для идеи о еще одной девальвации рубля как было в 2014-2016 годы.

Вся ценность СНГ в валютной переоценки от кубышки и довольно высоких % с ней.

Все прочие профильные результаты работы компании меркнут. В нефтегазовом секторе в частности и у экспортеров (и не только у экспортеров) есть истории явно получше.

А вот как хэдж на обесценивание рубля это отличная бумага, гораздо лучше чем и просто валюта и облиги (на примере 20-ти леток TLT).

( Читать дальше )

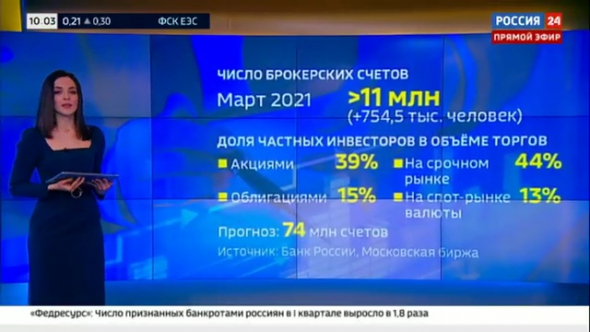

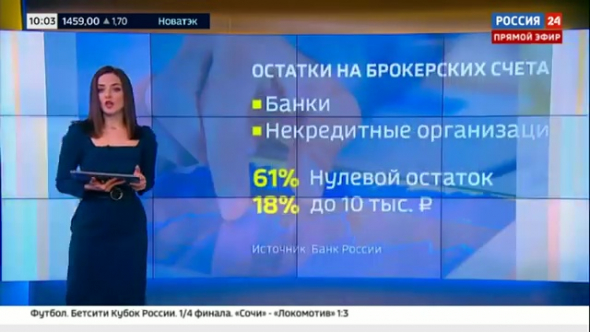

Центробанк дал статистику о брокерских счетах населения

- 08 апреля 2021, 14:29

- |

По состоянию на март, открыто более 11 миллионов брокерских счетов, центробанк (скоро) ожидает аж 74 миллиона. Однако, большинство на данный момент открытых счетов пустые, или содержат менее 10 000 руб. То есть хозяева по мнению цб или журналистов собираются в будущем совершать там какие то операции, а пока чего то ждут (а может быть уже проигрались, и больше ничего не ждут).

( Читать дальше )

Транснефть - дивидендная ставка на восстановление добычи нефти - Финам

- 07 апреля 2021, 21:05

- |

Мы рекомендуем «Покупать» привилегированные акции «Транснефти» с целевой ценой 175 535 руб. Потенциал в перспективе 12 мес. составляет 18,2%.Кауфман Сергей

ИГ «Финам»

* ОПЕК+ с мая перейдет к увеличению добычи нефти, а Россия наращивает ее в течение последних месяцев. Это позволит «Транснефти» восстановить свои операционные результаты.

* «Транснефть» — лидер российской транспортировки нефти, занимает на этом рынке около 82%.

( Читать дальше )

Нефтегазовый сектор - ставка на нефть - Велес Капитал

- 07 апреля 2021, 19:18

- |

При средней цене Brent на уровне 62 доллара за баррель и среднем курсе доллара в 72,7 руб. мы устанавливаем рекомендацию «Покупать» для акций Роснефти, Башнефти, Сургутнефтегаза, Газпром нефти, Газпрома; «Держать» — для акций Лукойла и Новатэка.Евсин Игорь

ИК «Велес Капитал»

Динамика акций нефтегазового сектора РФ

«Роснефть» является нашим фаворитом в секторе. По нашему мнению, рост котировок компании в предыдущие месяцы был связан с ростом нефтяных цен, а не с осознанием рынком масштаба проекта Восток Ойл. В своей отчетности компания раскрыла стоимость приобретения проекта Паяха (входят Пайяхское, Иркинское и ряд менее крупных месторождений) – она составила 11 млрд долл. Ранее в модели мы консервативно закладывали, что стоимость сделки составит 40% от NPV проекта, в действительности она составила всего 11%. Мы обновили модель Роснефти с учетом обновленной доли, однако все же применяем дисконт в размере 50% в связи с информационной непрозрачностью проекта. Даже несмотря на данный дисконт, потенциал роста Роснефти согласно нашей обновленной модели на горизонте года составляет 30% (прогнозная цена – 745 руб., полная доходность – 36%), рекомендация – «Покупать».

( Читать дальше )

Сургутнефтегаз - вся суть в дивидендах

- 07 апреля 2021, 19:00

- |

Все мы привыкли рассматривать Сургутнефтегаз, как дивидендную идею, которая дает повышенную доходность раз в несколько лет. Это происходит из-за валютных переоценок кубышки, размещенной компанией на валютных счетах. Ранее, я говорил о возможном росте на ожиданиях этих самых повышенных дивидендах. В этой стате я хочу посмотреть на результаты 2020 года и посчитать потенциальную дивидендную доходность.

Выручка компании от реализации нефти и других нефтепродуктов за 2020 год сократилась на 31,7% до 1,1 трлн рублей. Тут нужно сказать, что это не основной критерий оценки бизнеса Сургута, ведь кубышка нас интересует больше. Однако, несмотря на тяжелый год, пандемию и снижение цен на углеводороды, компания завершила 2020-й меньшим снижением этого показателя по сравнению с другими нефтяниками. Еще один плюс.

Себестоимость продаж, ожидаемо снизилась, а коммерческие расходы сократились на 14%. В итоге, операционная прибыль снизилась в 2 раза до 180,9 млрд рублей. И вот наконец, мы добрались до прочих доходов, которые и составляют ту саму денежную переоценку. Данная статья доходов увеличилась на 45%, а прирост в деньгах составил 727 млрд рублей. В результате переоценок чистая прибыль Сургутнефтегаза за 2020 год увеличилась в 7 раз до 729,6 млрд рублей.

Далее, к дивидендам. Стоит учитывать, что обыкновенные акции Сургутнефтегаза лишены драйверов роста, так как именно привилегированные являются бенефициаром дивидендных выплат. Итак, считаем по формуле: чистая прибыль по РСБУ (729 578 490 т.р.) умножаем на

( Читать дальше )

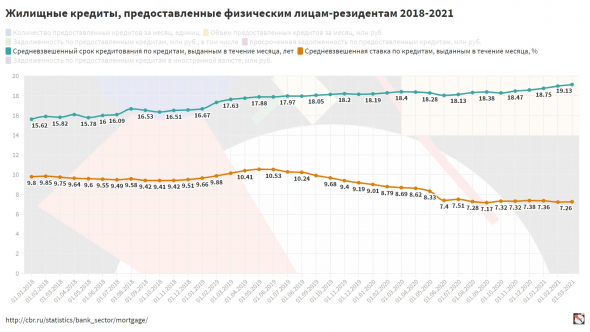

Жилищные кредиты в России 2018-2021. Статистика по месяцам

- 07 апреля 2021, 18:18

- |

Сегодня руки дошли до данных с сайта ЦБ РФ: Показатели рынка жилищного (ипотечного жилищного) кредитования. Сделал визуализацию некоторых таблиц:

⇩ Количество и объём новых жил кредитов в месяц ⇩

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал