Избранное трейдера Trendovik

Каков масштаб реальных проблем в банковском секторе РФ? И кто за это заплатит?

- 31 августа 2017, 21:32

- |

- комментировать

- ★7

- Комментарии ( 16 )

Интернет вещей: как не дать кофемашине себя ограбить

- 31 августа 2017, 13:58

- |

В прошлом году хакеры сумели взломать автомобиль в движении и получить над ним контроль. Целый завод может быть взломан через кофеварку, а казино — через аквариум.

Все это стало возможным благодаря тому, что устройства обрели «умный» статус и начали общаться друг с другом через интернет — Интернет вещей.

О том, почему это важно, кто и как это применяет и что с этим делать, читайте в сегодняшнем посте.

Оригинал опубликован на blog.dti.team

Содержание:

- Немного истории

- Что такое Интернет вещей

- Перспективы применения

- Зачем Интернету вещей блокчейн

- Пофантазируем о будущем

- Выводы

- Что почитать

Немного истории

Прародителем современного Интернета вещей считается тостер, разработанный американцем Джоном Ромки, одним из создателей протокола TCP/IP. Подсоединив кухонного помощника к сети в 1990 году, инженер сумел включить и выключить его удаленно. Сам термин «Интернет вещей» появился позднее — в 1999. Более подробную хронологию развития событий можно посмотреть в инфографике

( Читать дальше )

ЦБ запустил сайт по повышению финграмотности россиян

- 31 августа 2017, 12:51

- |

«Сайт предназначен для самой широкой аудитории, обладающей разным объемом знаний об экономике и разными финансовыми возможностями. В материалах сайта в простой форме, с некоторыми допущениями и упрощениями разбираются ситуации, с которыми может столкнуться каждый — от планирования личного бюджета до поиска оптимальной стратегии формирования будущей пенсии. Это не прямое руководство к действиям, а лишь рекомендации, которых можно придерживаться, чтобы не упустить из виду что-нибудь важное и не оказаться в критической ситуации», — сообщает ЦБ.

ЦБ рассчитывает, что сайт окажется полезным как потребителям на этапе принятия решений о выборе финансовой услуги, «так и всем, кто хочет знать, как устроен и работает финансовый рынок».

( Читать дальше )

ЦБ напечатает триллион чтобы спасти Открытие

- 30 августа 2017, 22:13

- |

У меня когнитивный диссонанс. Открытие еще вчера безумно покупало все активы, а сегодня санация на 1.2 трлн руб.

Как это?

Открытие купило:

- название стадиона

- облигаций БИН банка на 13 млрд

- Рокетбанк

- 55% акций QIWI (Хотели только что купить)

- 33% акций АО Пионер

- 100% акций банка Траст

- Росгосстрах

Господа банкиры, объясните, как так? Откуда у банка бабах и дыра в 1,2 трлн?

Или это просто временный разрыв ликвидности?

Или нет никакого 1,2 трлн руб, это все фантазии проклятых журналистов?

И почему акции Открытия еще чего-то стоят?

https://smart-lab.ru/g/MOEX:OFCB/D/

(По сути и не падали особо)

Лидеры робототехники ищут будущее

- 30 августа 2017, 20:18

- |

Интервью с супертрейдером Рамилем Ибрагимовым

- 30 августа 2017, 14:02

- |

- Как вы впервые заинтересовались инвестициями и торговлей на рынках?

Еще в 1997 годах я интересовался миром финансов, любил смотреть фильмы об инвестиционном бизнесе, изучал соответствующую литературу, а уже в 2006 году начал проводить свои первые сделки на фондовой бирже.

2. Когда Вы впервые почувствовали что станете элитой финансового мира – супертрейдером?

Это было моим врожденным чувством и желанием добиваться успеха в том деле, которое считаю своим призванием в жизни, а в дальнейшем это признали и другие инвесторы и трейдеры. Не хочу хвастаться, но меня знают не только в России.

3. Расскажите о ваших первых шагах удачах или неудачах?

В первых сделках на бирже мне очень повезло, это был удачный момент входа, и удалось несколько раз прокатывать сценарий покупки Газпрома по 240 и продажи по 300, неудач у меня не было, как ни странно. Многие не верят что у меня не было неудач, но на рынке есть и другие супертрейдеры у которых не было неудач. Например, как Вы знаете, Александр Герчик закрывает все месяцы «в плюсе».

( Читать дальше )

Нюансы инвестирования - брокеры хвалят, жди падения. Я вышел из (ALB) - Albemarle Corp.

- 30 августа 2017, 13:55

- |

В России уже три года не хватает денег на пенсии

- 30 августа 2017, 13:29

- |

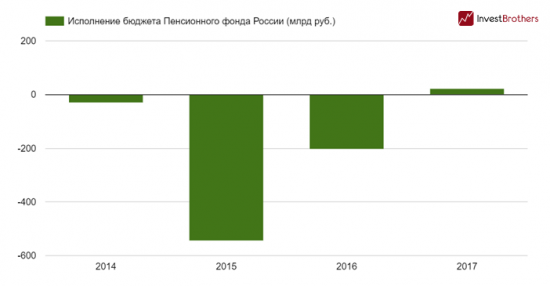

Пенсионному фонду России по итогам июля удалось выйти в профцит, если это достижение удастся удержать до конца года, то это будет впервые за последние четыре года.

За семь месяцев 2017 г. доходы Пенсионного фонда России составили 4,8 трлн рублей, в то время как расходы 4,78 млрд. Таким образом, профицит фонда был равен 22 млрд рублей.

В январе текущего года доходная часть фонда превышала расходную на 202 млрд рублей, однако уже к марту ситуация в корне поменялась. По итогам марта был зафиксирован дефицит в размере 47 млрд рублей.

Ситуация с пенсиями остается довольно-таки напряженной. За 2016 г. дефицит средств составил 204 млрд рублей, в 2015 г. – 544 млрд. То есть, для финансирования дефицита фонду необходимо было покрыть сумму в 748 млрд рублей.

Резюме

В 2016 г. средняя продолжительность жизни в России достигла почти 72 лет, что является рекордом за всю историю страны. Стагнация доходов населения не может покрыть растущие нужды пенсионеров, что вынуждает правительство финансировать дефицит.

По этой причине в последнее время так активно обсуждается вопрос увеличения возраста выхода на пенсию. Скорее всего, в ближайшее время гражданам России придется работать на несколько лет дольше перед тем, как выходить на пенсию. И это проблема не только нашей страны, а всего развитого мирового общества.

Ссылка на статью

( Читать дальше )

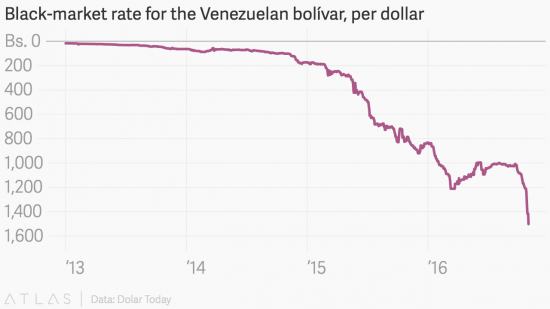

Когда кризис постучится в двери - пособие по выживаниию по-венесуэльски

- 30 августа 2017, 12:28

- |

источник

Курс на черном рынке на конец 2016 (более свежего не нашлось)

( Читать дальше )

БОМП. Первый пошел, кто следующий?

- 29 августа 2017, 23:47

- |

Вообщем, теперь внимательно следим и ждем сбоев в работе у других с банкоматами и картами.Еще вчера появилась новость в Reuters, что группа Сафмар (относится к букве Б, если кто не знает) выставила на продажу активы в недвижимости на сумму около 23 млрд руб, всего около 900 активов общей площадью чуть более 8 млн кв м. Возможно что хотят таким образом докапитализировать банк, а может просто выйти в кэш. В принципе пока им бояться особо нечего, т.к. ЦБ до выборов 2018 будет спасать все подряд. Другой вопрос можно ли сейчас продать такое количество недвижки по нормальной цене.

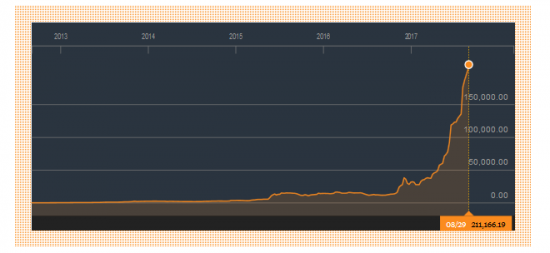

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал