Избранное трейдера Trendovik

Суточная добыча сланцевой нефти приближается к 5,6 млн баррелей

- 18 июля 2017, 22:24

- |

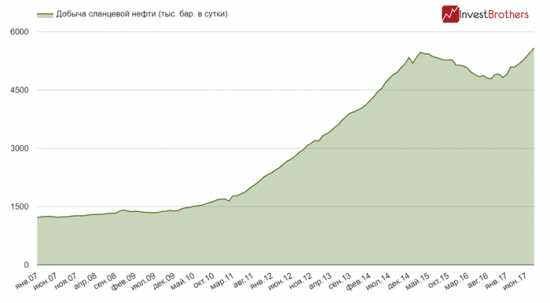

Несмотря на недельное снижение объемов добычи в США, сланцевые производители готовы установить в этом месяце новый рекорд производства.

Согласно оценкам Министерства энергетики США объем добычи сланцевой нефти в июне достиг 5,355 млн баррелей в день – рекордное значение с июля 2015 г. Однако уже в этом месяце нефтяникам удастся установить новый абсолютный максимум в размере 5,47 млн баррелей в сутки.

Самый значимый вклад в рост добычи будет внесен месторождением Permian. Вот уже 3 месяца к ряду производство в этом бассейне прибавляет более 60 тыс. баррелей в месяц. Другие месторождения также наращивают добычу, но более скромными темпами. В бассейне Eagle Ford в июне она увеличилась на 36 тыс. баррелей, в Niobrara – на 6,8 тыс.

Рост добычи не остановится и в следующем месяце, по расчетам Минэнерго США, в августе производство выйдет на 5,59 млн баррелей в сутки, увеличившись на 112,5 тыс. с июля.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Секрет успешного бизнеса в России — скотское отношение к людям

- 18 июля 2017, 10:31

- |

Швитой Галицкий с нуля построил единственный эффективный несырьевой бизнес в России по швитым жападным методикам!

У меня всегда это вызывало удивление. Я видел сотни общественных туалетов чище, чем среднестатистический «Магнит». Все набросано, навлено, проходы как в окопах, стоит запах гнилых овощей. Единственная причина успеха такой быдлосети — нищета населения, особенно пенсионеров, которые будут ковыряться в гнилье за 10 рублей разницы. Даже «Пятерочки» уже превратились в нормальные магазины для людей, а «Магнит» и «Дикси» все вываливают овощи из грузовика прямо посреди торгового зала в кучу — жрите, свиньи!

В этой связи мне абсолютно неясно, почему акции «Магнита» такие дорогие, а акции «Дикси» падают так, что аж выкупы приходится объявлять. Что в один совковый магаз, что в другой нормальный человек не пойдет, пока не окажется под угрозой голодной смерти.

( Читать дальше )

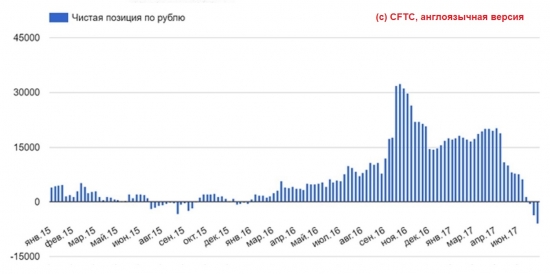

Америка повышает ставки на падение рубля

- 17 июля 2017, 15:12

- |

Всем правильных решений по рублевым активам.

Диагональ – модель разворота. Часть 1.

- 17 июля 2017, 13:24

- |

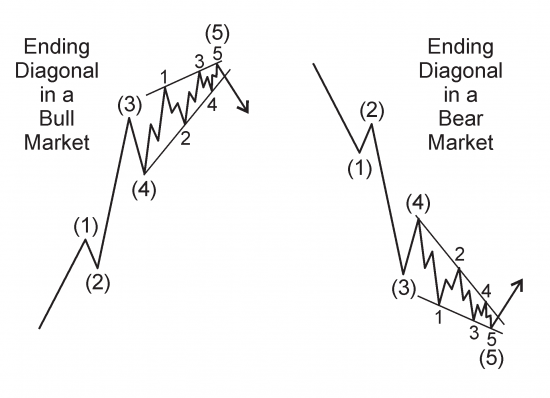

Всем доброго времени суток, текущей статьей возобновляю серию небольших заметок о сентименте и его влиянии на рынки, о волновых структурах, о разнообразных критериях, которые помогают в определении выбора того или иного направления движения цены.

Одной из самых «сильных», то есть дающих сильный сигнал, моделей в EWP является модель Диагональ, в частности речь, пойдет о конечной диагонали (Ending Diagonal). Данная модель чаще всего появляется в виде заключительной волны 5 в импульсе или волны C в зигзаге.

Диагонали бывают двух типов, сужающаяся и расширяющаяся. Так как сама по себе Диагональ появляется не так уж и часто по сравнению с импульсами. Например, если посмотреть статистику Rich Swannell (см. таблицу, ниже, обозначение ED) то, можно увидеть, что данная модель появляется в импульсе чуть более 20% случаев, а на некоторых рынках и вовсе не дотягивает даже до 10%.

( Читать дальше )

Month-end паттерн? Чёт, не очень!

- 16 июля 2017, 21:27

- |

Целых два года, у меня не доходили руки проверить паттерн из жж pratradera. И вот дошли.

Лаконично он описывается так:

Кстати, ту же самую идею продвигал на своем крайнем семинаре в Москве, не безызвестный Ларри-наФеррари-Вильямс.

Меня, прежде всего, интересовало то, как можно это применить на отечественном рынке. И картинка эквити индекса ММВБ10 в конце поста Евгения вселяла надежду. (Честно говоря я даже немного раскатал губищу, но не сильно:)

( Читать дальше )

Назревает что-то глобальное, несколько графиков с ZH

- 16 июля 2017, 12:02

- |

В этой статье на ZeroHedge выложили несколько довольно любопытных графиков, описывающих текущие процессы на рынках. Во-первых, количество спекулятивных коротких позиций по индексному фонду SPY (SPDR S&P 500) достигло рекордного минимума с 2007 года. Никто не хочет играть в короткую:

Во-вторых, как важное следствие из первого факта, индекс волатильности американского рынка VIX находится на минимумах с 1993 года с текущим значением 9,68 против 9,48 на закрытии 24 декабря 1993.

( Читать дальше )

За последние 3 дня рубль укрепился максимально за последние 4 месяца

- 14 июля 2017, 16:42

- |

График построен тут: https://ru.tradingview.com/chart/IAgZlREe/

В чем причина, как думаете?

А причину легко разглядеть если посмотреть на другой график:

https://ru.tradingview.com/chart/6v7ewJ4C/

Валюты развивающихся и сырьевых стран против доллара. Все они нехило растут, бакс падает.

RISK ON опять.

И рубль сейчас пока относительно слабо еще укрепляется.

( Читать дальше )

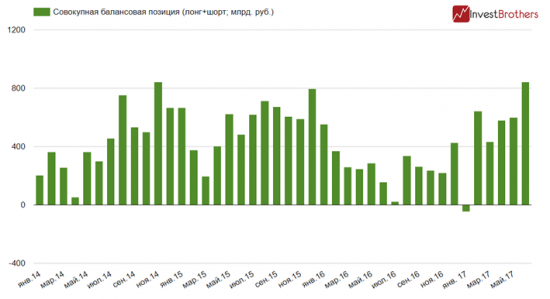

Российские банки поставили на падение рубля 843 млрд рублей

- 14 июля 2017, 13:05

- |

За май российские банки нарастили длинную позицию по американскому доллару почти на 242 млрд рублей.

Согласно обзору Центрального банка совокупная балансовая позиция кредитных организаций страны по доллару увеличилась до 843 млрд рублей. Такую высокую ставку банки делали всего один раз – в ноябре 2014 г., после чего последовала первая волна девальвации. В последний месяц осени 2014 г. в портфелях кредитных организаций находилось “лонгов” по доллару на 844,6 млрд рублей, что соразмерно майским показателям 2017 г.

В декабре 2015 г. банки также резко увеличили свою длинную позицию по “американцу” и нарастив ставку до 798,2 млрд рублей, а в феврале 2016 г. доллар установил свой абсолютный максимум по российской валюте.

Резюме

В декабре 2014 г. обвал рубля произошел из-за нехватки долларовой ликвидности, сегодня такого нет. Тогда, все свободные рублевые средства шли на валютный рынок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал