SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Б.

МаниМенеджмент. Заблуждение №2

- 29 января 2013, 10:15

- |

Продолжим изучение принципов МаниМенеджмента. Рассмотрим еще одно заблуждение. Некоторые трейдеры думают, что высокая скорость роста капитала достижима лишь при больших размерах финансового рычага/плеча, т.е. торговая система, у которой оптимальный размер рычага 1:1 никогда не может быть более доходной, чем торговая система, у которой оптимальный рычаг 1:2. На самом деле это совсем не так.

Оптимальный размер рычага сильнее всего зависит от типичного масштаба колебаний актива – его волатильности. При очень высокой волатильности возможны ситуации, когда максимальный рост достигается при единичном рычаге, или даже при 50% доле рискового актива (остальные деньги вкладываются в высоконадежные облигации). В общем случае имеет значение коэффициент Шарпа – доходность/волатильность. Оптимальный рычаг можно выразить через этот коэффициент следующим образом: ℓ=Q/σ. Отсюда видно, что когда отношение Шарпа – Q мало, а волатильность – σ велика, оптимальный рычаг также принимает низкие значения. Напр., при Q=0.5 и σ=1 он равен 0.5.

( Читать дальше )

Оптимальный размер рычага сильнее всего зависит от типичного масштаба колебаний актива – его волатильности. При очень высокой волатильности возможны ситуации, когда максимальный рост достигается при единичном рычаге, или даже при 50% доле рискового актива (остальные деньги вкладываются в высоконадежные облигации). В общем случае имеет значение коэффициент Шарпа – доходность/волатильность. Оптимальный рычаг можно выразить через этот коэффициент следующим образом: ℓ=Q/σ. Отсюда видно, что когда отношение Шарпа – Q мало, а волатильность – σ велика, оптимальный рычаг также принимает низкие значения. Напр., при Q=0.5 и σ=1 он равен 0.5.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 2 )

МаниМенеджмент. Заблуждение №1

- 17 января 2013, 09:31

- |

Многие думают, что из плохой системы можно сделать хорошую, «прокачав» ее при помощи МаниМенеджмента – этакого «фокуса-покуса» на все случаи торговой жизни. В каком-то смысле это можно считать верным. Правда, сначала следует определиться с тем «что такое хорошо и что такое плохо».

Одним из популярных «рецептов» управления капиталом является т.н. «критерий Келли». Видный его популяризатор в среде трейдеров – Ральф Винс разработал в рамках данной методологии понятие «оптимального f» – это максимальный размер процентного убытка допускаемого в каждой сделке. Если величину f разделить на максимальный процентный убыток («чистый», без плеча) торговой системы, можно вычислить финансовый рычаг, используемый в торговле. На мой взгляд, рычаг – более удобное понятие, поскольку он более инвариантен, напр., не зависит от тайм-фрейма и даже в принципе не зависит и от величины максимального убытка в сделке, если подойти к этой проблеме с позиций модели непрерывного времени…

( Читать дальше )

Одним из популярных «рецептов» управления капиталом является т.н. «критерий Келли». Видный его популяризатор в среде трейдеров – Ральф Винс разработал в рамках данной методологии понятие «оптимального f» – это максимальный размер процентного убытка допускаемого в каждой сделке. Если величину f разделить на максимальный процентный убыток («чистый», без плеча) торговой системы, можно вычислить финансовый рычаг, используемый в торговле. На мой взгляд, рычаг – более удобное понятие, поскольку он более инвариантен, напр., не зависит от тайм-фрейма и даже в принципе не зависит и от величины максимального убытка в сделке, если подойти к этой проблеме с позиций модели непрерывного времени…

( Читать дальше )

Ещё немного о пирамидальной торговле.

- 14 января 2013, 02:40

- |

У меня практически 99% позиций закрываются по стопу, поэтому довольно глупо спрашивать у меня, сработал ли стоп и как сильно я от этого пострадал. Стоп стопу рознь. Стоп-лосс может сработать в отрицательной относительно моей позиции зоне, тогда это чистый убыток, но стоп-лосс может быть установлен и в положительной зоне, то есть в безубыточном положении. И совсем не обязательно, чтобы положение стопа совпадало с точкой открытия позиции, стоп может оказаться в положительной зоне и на 300 и на 500 пунктов от точки открытия.

У меня практически 99% позиций закрываются по стопу, поэтому довольно глупо спрашивать у меня, сработал ли стоп и как сильно я от этого пострадал. Стоп стопу рознь. Стоп-лосс может сработать в отрицательной относительно моей позиции зоне, тогда это чистый убыток, но стоп-лосс может быть установлен и в положительной зоне, то есть в безубыточном положении. И совсем не обязательно, чтобы положение стопа совпадало с точкой открытия позиции, стоп может оказаться в положительной зоне и на 300 и на 500 пунктов от точки открытия.( Читать дальше )

Что читает Смартлаб? Лучшие блоги. Раскрываем карты.

- 24 декабря 2012, 21:27

- |

Кого и что читает Смартлабовец? Свой среди своих. Раскрываем карты)

Без всяких ссылок в никуда, исключаем тех, кто занимается каждодневной описательной писаниной того, что уже произошло и т.д.

Все они нам известны, и уже продолжительное время мозолят нам глаза. Также закроем глаза на то, как они просто «лажают»...

Совсем другое, посты, которые помогут найти egg.

Есть блоги, которые «выстреливают/стреляют» изюминкой. Свежая идея.Или просто опыт.

Акцент теперь делаю не на интуитивный трейдинг, а на системный.

Теперь, идем в свое «Избранное» и выкладываем этих «красавчиков» здесь!) Попутно, уточняем чем понравился блог/пост!

Только исключительные и интересные посты. Естественно, за исключением себя любимого...

В общем, делимся и обсуждаем...

Попутно добавляем ссылки на блоги/посты требуемого характера, research'и и прочее.

( Читать дальше )

Без всяких ссылок в никуда, исключаем тех, кто занимается каждодневной описательной писаниной того, что уже произошло и т.д.

Все они нам известны, и уже продолжительное время мозолят нам глаза. Также закроем глаза на то, как они просто «лажают»...

Совсем другое, посты, которые помогут найти egg.

Есть блоги, которые «выстреливают/стреляют» изюминкой. Свежая идея.Или просто опыт.

Акцент теперь делаю не на интуитивный трейдинг, а на системный.

Теперь, идем в свое «Избранное» и выкладываем этих «красавчиков» здесь!) Попутно, уточняем чем понравился блог/пост!

Только исключительные и интересные посты. Естественно, за исключением себя любимого...

В общем, делимся и обсуждаем...

Попутно добавляем ссылки на блоги/посты требуемого характера, research'и и прочее.

( Читать дальше )

Для знающих и желающих разобраться в WW (Волнах Вульфа)

- 16 ноября 2012, 14:59

- |

Всем добрый день.

Сегоднешний блог посвящается Волнам Вульфа и моим мыслям по отношению к ним. Заранее хочу отметить, что все графики представляют бычью формацию, это не укор, не намек и не пожелание просто влом еще 9 графиков рисовать))).

Немного по теории:

Условные обозначения:

- 1,2,3,4 и 5 – вершины. Вершина – это экстремум, образовавшийся при изменении направления движения цены.

— Торговая точка – точка, в которой совершается торговая операция. Различают три вида торговых операций – 1. Вход в позицию (совершается операция по покупке или продаже актива); 2. Фиксация прибыли (совершается обратная первоначальной операции торговая сделка); 3. Фиксация убытка (вынужденная обратная первоначальной операции сделка в случае движения рынка против открытой позиции).

ВАЖНЫЙ МОМЕНТ: нельзя искать «волну», пока не сформированы точки 1, 2, 3 и 4. Для схемы покупки вершина 3 должна быть ниже вершины I. Для схемы продажи она должна быть выше вершины 1. Кроме того, на лучших волнах вершина 4 будет выше вершины 1 для схемы покупки и ниже 1 для схемы продажи.

( Читать дальше )

Сегоднешний блог посвящается Волнам Вульфа и моим мыслям по отношению к ним. Заранее хочу отметить, что все графики представляют бычью формацию, это не укор, не намек и не пожелание просто влом еще 9 графиков рисовать))).

Немного по теории:

Условные обозначения:

- 1,2,3,4 и 5 – вершины. Вершина – это экстремум, образовавшийся при изменении направления движения цены.

— Торговая точка – точка, в которой совершается торговая операция. Различают три вида торговых операций – 1. Вход в позицию (совершается операция по покупке или продаже актива); 2. Фиксация прибыли (совершается обратная первоначальной операции торговая сделка); 3. Фиксация убытка (вынужденная обратная первоначальной операции сделка в случае движения рынка против открытой позиции).

ВАЖНЫЙ МОМЕНТ: нельзя искать «волну», пока не сформированы точки 1, 2, 3 и 4. Для схемы покупки вершина 3 должна быть ниже вершины I. Для схемы продажи она должна быть выше вершины 1. Кроме того, на лучших волнах вершина 4 будет выше вершины 1 для схемы покупки и ниже 1 для схемы продажи.

( Читать дальше )

Изменение опционных цен на отчете на примере опционов на AAPL

- 26 октября 2012, 22:11

- |

Наблюдения за опционными ценами.

Опицоны без математических формул ))

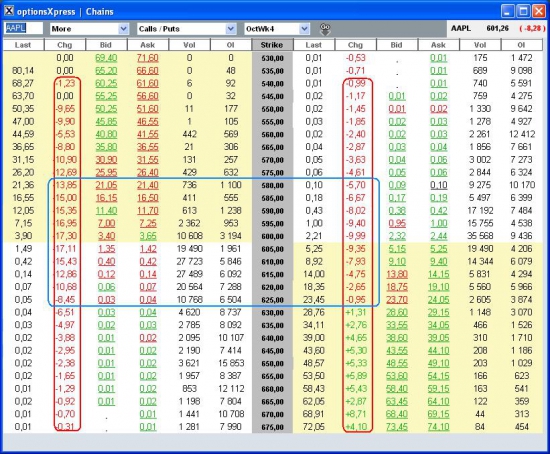

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

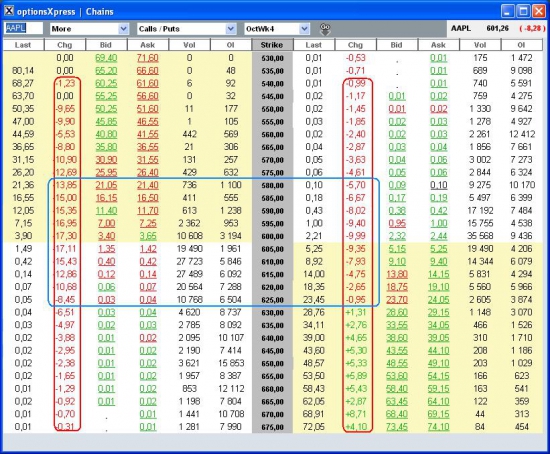

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

Опицоны без математических формул ))

Я приведу несколько картинок, которые показывают, как изменнение IV на отчете меняет стоимость опционов.

Картинка первая. Цена БА 601.26, изменение составляет минус 8.28, экспирация опционов сегодня, временная стоимость минимальная и падает по мере приближения окончания торговой сессии. Отлично видно, что подешевели как опционы Call, так и опционы Put; только Put опционы, находящиеся хорошо в деньгах, дают какую-то прибыль. Самый большой ущерб нанесен опционам возле денег.

Картинка вторая. Цена БА продолжает снижаться и уже составляет минус 15.42. Put опционы в деньгах становятся дороже, а Call опционы дешевеют катастрофически. Убытки самы большие по опционам возле денег. При этом те, которые вчера были возле денег — страйк 610 уже практически мало меняют свою стоимость — они все уже потеряли свою временную стоимость, и их цена стремится к нулю. А Put опционы на страйк 610 при падении БА на 15 долларов все еще не вышли из убытков.

( Читать дальше )

Обиделся!!! Смартлаб - тупое б%дло и не понимает меня...

- 19 августа 2012, 00:33

- |

Хм, в очередной раз позабавил «местный гуру», видать самолюбие сильно затронуло Обиделся. Возмущения и т.д, как же так? Убрали с главной? Да и писать-то некому в ответах и еле-еле + набралось...

По существу:

— информации 0, никакой смысловой нагрузки;

— работа с программой, в которой создаются стратегии. Но, млять кого интересует работа с самой программой?;

— Код стратегии от гуру? Кто-нибудь видел? Даже мельком? Не?

— Василий Олейник, как всегда прав;

— теперь на закуску «Короче, писать про алготрейдинг сюда больше не буду.» — это самое интересное, потому что про алготрейдинг, этот гуру ничего толком не написал за всю историю смартлаба. А те, кто действительно занимаются алготрейдингом, по 100 постов в день не строчат. На это, просто нет времени;

— Возмущаемся почему убрали с главной? Потому что, гладиолус???

— Есть люди, которые действительно несут в своих постах что-то полезное, а именно приводят код стратегии, анализ и прочее:

— mirovan;

— Дмитрий Власов;

( Читать дальше )

По существу:

— информации 0, никакой смысловой нагрузки;

— работа с программой, в которой создаются стратегии. Но, млять кого интересует работа с самой программой?;

— Код стратегии от гуру? Кто-нибудь видел? Даже мельком? Не?

— Василий Олейник, как всегда прав;

— теперь на закуску «Короче, писать про алготрейдинг сюда больше не буду.» — это самое интересное, потому что про алготрейдинг, этот гуру ничего толком не написал за всю историю смартлаба. А те, кто действительно занимаются алготрейдингом, по 100 постов в день не строчат. На это, просто нет времени;

— Возмущаемся почему убрали с главной? Потому что, гладиолус???

— Есть люди, которые действительно несут в своих постах что-то полезное, а именно приводят код стратегии, анализ и прочее:

— mirovan;

— Дмитрий Власов;

( Читать дальше )

Опционы для "чайников". Части 4 и начало 5-й.

- 11 августа 2012, 11:50

- |

Продолжение http://smart-lab.ru/blog/67952.php

Часть 4. Экспозиция и синтетика.

Когда мы торгуем линейными финансовыми инструментами (акциями, фьючерсами), то отслеживание позиции не представляет особого труда. У нас один источник радостей/неприятностей – изменение цены торгуемого инструмента. Мы можем точно просчитать, как изменится наша позиция при изменении цены инструмента на Nпунктов в ту или иную сторону и просчитать сценарий своих действий в этих случаях. В случае опционов все сильно усложняется. Одновременное изменение цены базового актива, подразумеваемой волатильности IV (той самой, которую нельзя измерить, но в принципе можно «порисовать» в свою пользу, если есть желание и большой денежный запас), приводит к сложности прогнозирования поведения опционной позиции.

( Читать дальше )

Контролируйте риски

- 08 августа 2012, 13:59

- |

Урок третий. Контролируйте риски.

Наверное я выскажу банальную мысль, но к ней я пришел через свой опыт, набитые «тумаки и шишки»: «Доходность – это то, что «дарит» трейдеру рынок, а риск – это то, что трейдер «делает» сам». Прежде, чем подробно остановиться на второй части этой фразы, надо пояснить, что имеется ввиду под «риском». Под «риском» я понимаю просадки счета, т. е. падение счета от локальных максимумов при переоценке бумаг в нем по тем ценам, по которым их можно продать (с учетом объема) за относительно короткий промежуток времени, начиная с того момента, на который мы производим переоценку. За счет чего у трейдера может образоваться просадка? За счет трех видов риска:

— неизбежный риск;

— труднопрогнозируемый риск;

— просчитываемый риск.

К неизбежному риску относится движение цены актива против позиции, занятой трейдером. Неизбежным этот риск является потому, что в ценах существует абсолютно непредсказуемая случайная составляющая (если б ее не было, то существовали бы прогнозы будущей динамики цен со 100%-й сбываемостью, а их нет). Но неизбежность этого риска вовсе не означает, что трейдер не может его контролировать. Именно контроль этого риска и является одной из главных задач трейдера.

( Читать дальше )

ECN. ЧТО ТАКОЕ. КАК РАБОТАЕТ. КАК ИСПОЛЬЗОВАТЬ ТРЕЙДЕРУ. КАК ЭКОНОМИТЬ НА КОМИССИОННЫХ.

- 07 августа 2012, 10:18

- |

Оригинал статьи находится по адресу http://superscalper.ru/new/ecn.html

ECN (Electronic communication network) - электронная система осуществления сделок купли-продажи биржевых товаров. Так написано в Википедии)))). Ну перепечатывать не буду, кому надо, тот про историю создания и прочее сам прочтет. Мы тут по делу.

По-простому, ECN — это такая локалка для всех имеющихся в США электронных бирж и все предложения на покупку/продажу сводятся в один центр и там формируются в единую таблицу — LEVEL II (стакан акции). Если посмотреть в таблицу LEVEL II самых ликвидных бумаг США, то глаза разбегаются, по одной цене данную акцию предлагают купить/продать сразу полтора десятка этих организаций. И это только видимые заявки, есть еще Даркпулы, в которых на сегодняшний день ликвидности уже ни чуть не меньше, чем в видимой части LEVEL II (стакана). Однако про «темные бассейны» в другой раз))).

( Читать дальше )

ECN (Electronic communication network) - электронная система осуществления сделок купли-продажи биржевых товаров. Так написано в Википедии)))). Ну перепечатывать не буду, кому надо, тот про историю создания и прочее сам прочтет. Мы тут по делу.

По-простому, ECN — это такая локалка для всех имеющихся в США электронных бирж и все предложения на покупку/продажу сводятся в один центр и там формируются в единую таблицу — LEVEL II (стакан акции). Если посмотреть в таблицу LEVEL II самых ликвидных бумаг США, то глаза разбегаются, по одной цене данную акцию предлагают купить/продать сразу полтора десятка этих организаций. И это только видимые заявки, есть еще Даркпулы, в которых на сегодняшний день ликвидности уже ни чуть не меньше, чем в видимой части LEVEL II (стакана). Однако про «темные бассейны» в другой раз))).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал