Избранное трейдера Remarka

Тестируем классический индикатор ССI (Commodity Channel Index)

- 22 декабря 2018, 10:58

- |

Существует мнение среди трейдеров, что все классические штатные индикаторы не могут работать стабильно долго, а при смене тренда или еще при каких-либо обстоятельствах и вовсе начинают приносить убытки. Нам захотелось проверить стабильность некоторых популярных индикаторов путем оптимизации (подбора настроек индикатора на форвардных участках тренда и поиска лучших значений настроек индикатора), мы с нашей командой из трейдерского сообщества Trader Ok решили разобрать эту тему.

Хочу поделиться своими тестами. Мною был сделан простенький торговый алгоритм для индикатора CCI, куда были включены следующие параметры для торговли:

* TakeProfit, StopLoss, Trailing, TrailingStep;

* применить к PRICE_CLOSE и т.д.;

* Сделки true – это серия сделок подряд, при выключенном false просто одна сделка, up_Level – верхний уровень, dn_Level – нижний уровень и сдвиг сделки на указанное число баров (это когда сигнал пришел и начинается отчет на N число баров и только потом входит в сделку, как говорится, нагружаем по полной, делаем перебор всех параметров в поисках лучшей комбинации).

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 10 )

Ошибку то никто и не заметил..а уже поправили

- 18 декабря 2018, 07:37

- |

Вчера в теме я писал и выставлял формулу разворотных зон..https://smart-lab.ru/blog/511307.php

Сложно было объяснять где может и должна развернуться цена, короче кто то, кого то, не допонял...

Была сделана ошибка в расчётах в формуле..(За что каюсь) Мозг мой… руки жены = видимо гремучая смесь))

Да ещё на ночь глядя вообще математикой заниматься нельзя)))

Ну да ладно я думаю многие открыли, испугались… и выкинули… а зря..

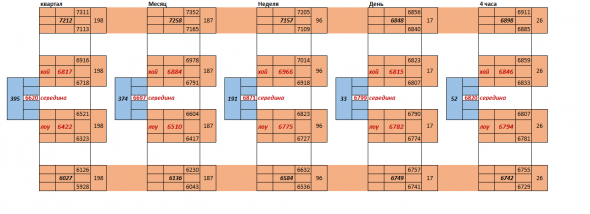

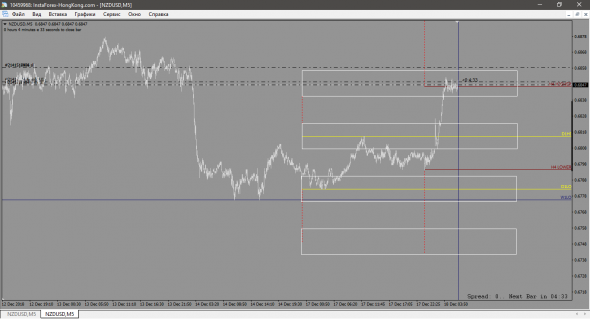

Сегодня все ошибки поправлены получилось именно то что я хотел… смотрим

Рассчитанно на NZD-USD..

( Читать дальше )

Как зарабатывать на американском рынке, стратегия на годы вперед

- 15 декабря 2018, 17:16

- |

Наткнулся на ZeroHedge на одну из последних публикаций, где они разбирают торговую систему дававшую прибыль на протяжении многих лет. Фундаментально она представляется крайне интересной, поэтому я решил посвятить небольшую публикацию ее разбору. Суть системы в следующем: мы ожидаем негативного закрытия недельной свечи на S&P500, после чего встаем в покупку на протяжении всего следующего за этой неделей торгового дня. Иными словами, мы занимаемся типичной «покупкой дна» на американском рынке в ожидании «Plunge Protection Team» (изначально вполне себе официальная рабочая группа, однако название давно стало собирательным образом для американских трейдеров. Что-то вроде нашего кукла, только занимающегося поддержкой рынка). Самое смешное, что стратегия работает, вот среднедневной возврат (по факту возврат на одну сделку, т.к. ее продолжительность по системе равняется одному торговому дню) по годам начиная с 1980-х:

( Читать дальше )

Про математически оптимальное плечо

- 13 декабря 2018, 10:07

- |

( Читать дальше )

Тестирование модели бычье поглощение на исторических данных

- 11 декабря 2018, 18:59

- |

Тестирование модели бычье поглощение на исторических данных

В данной статье нас интересует возможность проверить на исторических данных эффективность использования модели бычье поглощение для прогнозирования будущего движения цены. Модель бычье поглощение выглядит примерно так, как показано на Рис. 1.

Рис. 1. Модель бычье поглощение.

Эта модель возникает тогда, когда выполнены следующие три условия:

1. На рынке есть ярко выраженная нисходящая тенденция.

2. Тело первой свечи черное (цена открытия больше цены закрытия), а второй свечи белое (цена открытия меньше цены закрытия).

3. Тело второй свечи поглощает тело первой.

Перед тем, как переходить к расчетам, необходимо определиться с тем, как мы будем определять нисходящую тенденцию. Для начала дадим определение индикатора RSI. Индикатор RSI вычисляется по формуле:

( Читать дальше )

Почему мы инвестируем через Interactive Brokers

- 11 декабря 2018, 18:16

- |

Физлица не могут торговать ценными бумагами на бирже напрямую, только через брокера. Выбрать подходящего — задача не пятиминутная, а ошибка может стоить немалых денег.

Как выбрать брокера на российском рынке и способы инвестировать в иностранные бумаги

Мы свой выбор сделали и работаем через американского брокера Interactive Brokers. На вопросы о нем отвечает Александр Бутманов, управляющий партнер DTI Algorithmic.

Что вообще можно делать через IB?

Есть избитое словосочетание “финансовая независимость”. Interactive Brokers ее предлагает. Это напоминает мобильные банковские приложения — все в одном месте, все удобно. Как без этого раньше жили, я вообще не понимаю.

Клиент может самостоятельно делать все. Во-первых, инвестировать. Из “единого окна” — личного кабинета или мобильного приложения — доступны все услуги private banking. Это то, чем 50 лет хвалились банкиры, — возможность купить какие угодно инструменты, даже нераспространенные. Например, бразильские облигации или ETF на кофе — в IB подобные бумаги инвестор может приобрести сам одной кнопкой.

( Читать дальше )

Моя философия инвестирования.Основные базовые идеи.

- 09 декабря 2018, 10:24

- |

«В очереди на получение доходов от бизнеса держатель акций стоит на последнем месте. Поскольку такие условия рискованны, в среднем он заслуживает более высокого дохода, чем держатели облигаций, которые получают свои деньги обратно первыми.»

Манифест инвестора, Уильям Бернстайн.

( Читать дальше )

Покупка баксов на бирже и вывод через вклад!

- 07 декабря 2018, 09:17

- |

Недавно снял видео где поэтапно показал как можно купить валюту на бирже, а затем вывести ее себе на счет, схему показал с целью экономии для тех кто покупает валюту в обменниках!

У многих на тот момент возник вопрос: «как я собираюсь эти деньги из банка забирать и сколько еще за это заплачу!»

Сегодняшним постом отвечаю, забрал 1000 долларов купленную по той схеме без каких-либо комиссионных или «удержаний» этих денег на счете!

Для этого посетил с паспортом ближайший Сбербанк! Комиссия за саму сделку составила 225 рублей, итоговая выгода 1 000 рублей за 1000 долларов(по обменному курсу Сбербанка на день покупки), если брать больше, выгода тоже больше!

Напоминаю в текстом виде простую схему покупки валюты:

1. Заходим в свой сбербанк онлайн, если у вас есть счет в Сбере, если нет идем и открываем любой самый дешевый карточный счет и сразу подключаем себе сбербанк онлайн(далее СО) через банкомат, на всё это у вас уйдет 30 минут!

( Читать дальше )

Поведенческое преимущество как основа

- 06 декабря 2018, 08:40

- |

Получение качественной информации — штука затратная. Наблюдение же себя и поведения других людей — довольно дешевый способ ее получения.

Лет 5-7 назад, размышляя о том, что является моим конкурентным преимуществом на рынке, впервые натолкнулся на мысль о некотором внутреннем стержне, который год за годом позволял держаться «на плаву». Вовремя признавать ошибки. Не паниковать в сложные периоды. Подавлять нотки эйфории после успешных. Критически оценивать себя. И т.п.

Лишь полгода назад в книге трейдера А.Кургузкина столкнулся с классным термином «поведенческое преимущество», содержащее в себе все перечисленное. Автор подтвердил мои размышления, что анализ себя и других людей гораздо важнее и, что главное, значительно дешевле качественной аналитики (аналитическое преимущество) или сложных технических решений (техническое преимущество).

В этом посте хотел бы отметить ряд аспектов Поведенческого преимущества. Естественно, список не полный. Но это то, что повышает наши шансы на успех в долгосроке.

1. ПОСЛЕДОВАТЕЛЬНОСТЬ. День за днем, месяц за месяцем, год за годом выполнять скучные рутинные операции. Не ища что-то, что зацепит за эмоции. Как уже ни раз описывал, 5 лет – минимальный период, когда системы активной торговли пройдут необходимый цикл Рост-Падение-Боковик. Меньший период рискует ввести в заблуждение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал