Избранное трейдера Сергей

Новые санкции. Конкретно

- 03 апреля 2019, 18:05

- |

— запрет на проведение операций по счетам в США;

— запрет любых операций с российским государственным долгом и гособлигациями;

— запрет любых операций с долгом, включая облигации, любого лица, находящегося в собственности или под контролем Российской Федерации;

— запрет работать со структурами, которые принадлежат или контролируются (не конкретизируется) руководством России;

— заморозка любых активов на территории США, принадлежащих российским энергетическим и оборонным компаниям;

Конкретно упоминается:

Финансовый сектор, санкции в отношении трёх и более банков :

— Сбербанк

— ВТБ (включая Банк Москвы, упомянутый непосредственно)

— Газпромбанк

— Россельхозбанк

и корпорации ВЭБ.РФ (Внешэкономбанк).

Энергетический сектор, непосредственно упомянуты компании:

— Газпром;

— Роснефть;

— Лукойл.

Организации оборонного сектора не конкретизированы. Указано, что на организации, совершающие существенные сделки с ОПК, также могут налагаться санкции.

Иные упомянутые сектора (в котором правительство Российской Федерации имеет долю владения 25 или более процентов, если такое имущество и интересы в собственности находятся в Соединенных Штатах):

- железнодорожный;

— металлургический;

— аэрокосмический;

— авиаперевозчики.

- комментировать

- ★5

- Комментарии ( 84 )

Сколько нужно денег чтобы больше не работать?

- 02 апреля 2019, 12:53

- |

Сколько нужно денег чтобы больше не работать?

Вопрос не так прост, как кажется.

Раньше я бы сказал, что миллиона баксов хватит, но сейчас я понимаю, что это возможно с суммы раза в два больше.

Итак. Что мы имеем?

Вводные. Есть квартира, есть машина. Капитальных вложений в обозримом будущем не предвидится.

Первый вопрос.

На который надо ответить – это в какой валюте вести учет?

Все мы помним 1996, 1999, 2008, 2014гг.

10% в год если взять отрезок с 01.01.2008 по н.в.

Ну или 15% если взять отрезок с 01.01.2014 по н.в.

Хорошо, беру инфляцию к доллару на уровне 10%. Это значит, что рублевый актив должен приносить 10% в год для того, чтобы остаться на уровне просто с долларом в тумбочке.

Еще один вопрос, вопрос номер два.

Какая у моей структуры потребления инфляция?

Так, если я потребляю только отечественную картошку она меньше нежели если я потребляю батат (сладкий импортный картофель). Учитывая то, что я живу в городе и в моей корзине 80% импорта, рубль как актив мне не особо интересен.

( Читать дальше )

Только по рынку. Итоги квартала. Все рынки.

- 01 апреля 2019, 15:31

- |

Лучший квартал для американских акций с 2009 года.

Лучший квартал для нефти с 2009 года.

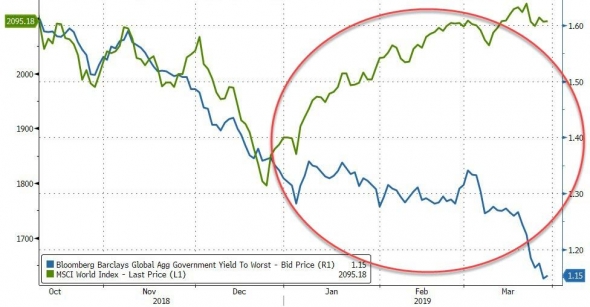

Квартал в одном графике. Акции вверх на фоне роста глобального денежного предложения, макроэкономическая статистика обвалилась.

( Читать дальше )

Налоги в Interactive Brokers!

- 31 марта 2019, 09:05

- |

И не хочу такого геморроя. Сумма капитала у меня серьезная, поэтому скрываться от налоговой риск нецелесообразный (сумма налогов по любому подпадет под УК).

Вопрос, что с этим делать, чтобы невольно не переквалифицироваться в бухгалтера для центрального банка? Наверняка же здесь есть те, кто уже столкнулся с этой бедой и нашел какое-нибудь посильное решение. Я рассматривал вариант открытия своего мини-хедж фонда (что-то типа фонда в фонде) по деньгам выходит сопоставимо с наймом личного бухгалтера, а может и дешевле, ведь работы по расчетам явно много.

Какие еще могут быть варианты, кроме иммиграции? И, конечно, кроме отечественных брокеров. Спасибо.

Сколько еще людей может прийти на фондовый рынок России?

- 29 марта 2019, 19:29

- |

зп = 75+ тыр/мес

сбережения = 300+ тыр

всего потенциальных клиентов в России: 2,2 млн осталось

БКС Премьер поделил людей по категориям, и выявил средний чек для них:

- самостоятельные эксперты (15%)=1,5-2 млн руб

- прогрессивные деятели (15%)=3 млн руб.

- перспективные жизнелюбы (16%)=1,5-2 млн руб

- активные обыватели (15%)=0,3-0,5 млн руб.

- консервативные (9%)

- невовлеченные (22%)

https://www.kommersant.ru/doc/3908790

Еврозона - новая Япония?

- 28 марта 2019, 14:53

- |

Небольшая заметка о том, в чем кроется причина возможного введения ЕЦБ прогрессивных ставок по депозитам (deposit tiering).

Углубляясь на территорию отрицательных процентных ставок, политика ЕЦБ производила множество побочных эффектов, некоторые из которых можно объединить емким определением «повышенная склонность к риску». В условиях сжатия процентной маржи банки боролись за активы, что порождало такой нестандартный с теоретической точки зрения феномен как повышение спроса на товар (актив) вместе с ростом цены на него. Кривая спроса при этом приобретает положительный наклон, (т.е. утрачивает нормальную форму, при которой с ростом цены падает спрос), и ценовые искажения лишали участников рынка важной информационной составляющей цены как рыночного сигнала, а именно риска инвестиции.

Экономике известны похожие, хотя и редкие случаи, например товары роскоши (спрос на которые также растет при их удорожании), или снижение предложения труда при достаточном увеличении заработной платы (при этом растут альтернативные издержки, т.е. цена «свободного времени» или отдыха, оно тоже становится роскошью и спрос на него может начать расти в какой то момент).

( Читать дальше )

Новость о изменении маршрута Северного потока-2 умеренно негативна для Газпрома - Атон

- 28 марта 2019, 12:58

- |

Коммерсант сообщает сегодня, что Дания предложила альтернативный маршрут для газопровода Северного потока-2 Газпрома мощностью 55 млрд куб м в год. Маршрут предусматривает строительство газопровода к югу от острова Борнхольм в исключительной экономической зоне Дании (ИЭЗ). Кроме того, Газпром должен будет провести экологическую оценку этого маршрута, которая, как сообщается, может занять от трех до шести месяцев. Напомним, что ранее Газпром подал две заявки по маршрутам Северного потока-2 на утверждение Дании: к северо-западу от Борнхольма через ИЭЗ и к югу от Борнхольма через территориальные воды Дании.

Дания остается единственной страной, которая еще не дала разрешение на строительство Северного потока-2. Хотя первоначальный маршрут, предложенный Газпромом (через территориальные воды), остается оптимальным с точки зрения капзатрат, будучи самым коротким, его строительство подлежит утверждению государственной комиссией Дании, что является основной причиной, побуждающей Газпром рассматривать альтернативные маршруты. На данном этапе неясно, придется ли Газпрому согласиться на новый предложенный маршрут, и какие последствия это будет иметь для капзатрат (мы считаем, что они вряд ли будут существенными), но затягивание переговоров может привести к сдвигу запуска Северного потока-2 с планируемого срока в конце 2019. В связи с этим мы считаем новость умеренно негативной с точки зрения восприятия, учитывая важность трубопровода для замещения украинского транзита, хотя и не ожидаем существенной реакции в акциях сегодня.АТОН

5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

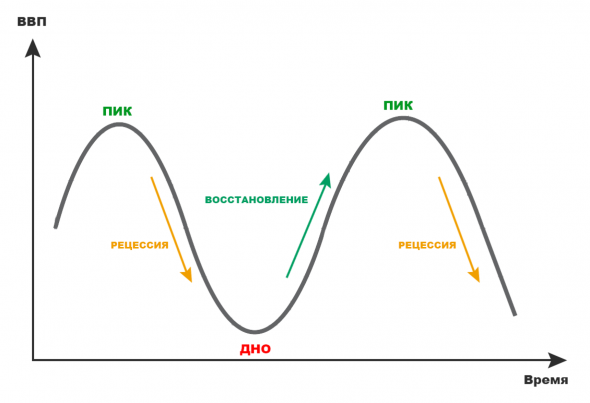

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал