Избранное трейдера Сергей

Кабинет министров Китая обнародовал меры по стимулированию внешней торговли

- 02 января 2019, 20:27

- |

ПЕКИН, 2 января. Правительство Китая разработало комплекс мер, направленных на стабилизацию торговли и коммерческой деятельности.

Государственная телекомпания CCTV сообщила в среду, что соответствующие меры были утверждены на очередном заседании Госсовета КНР под председательством премьер-министра страны Ли Кэцяна.

Китай оптимизирует процесс продажи на национальном рынке товаров, произведенных в зонах свободной торговли, или так называемых «бондовых зонах», и упростит порядок импорта продукции, необходимой для научно-исследовательских и опытно-конструкторских работ, сообщил телеканал.

Кроме того, компаниям, занимающимся транспортировкой ряда категорий товаров в пределах таких зон, больше не придется производить их таможенную очистку.

Также в среду власти Китая представили экспериментальную программу, направленную на стимулирование внешней торговли. Государственное валютное управление КНР сообщило, что банки в зоне Большого залива, муниципалитете Шанхай и восточной провинции Чжэцзян упростят осуществление платежей в иностранной валюте для компаний, занимающихся легитимной внешнеторговой деятельностью.

- комментировать

- ★1

- Комментарии ( 0 )

Народный банк Китая пересмотрел правила для стимулирования кредитования малых компаний

- 02 января 2019, 18:27

- |

02 января 2019

ПЕКИН, 2 января. Народный банк Китая пересмотрел правила банковского кредитования для страдающего от дефицита наличных средств малого бизнеса в качестве очередной меры, направленной на поддержку частного сектора экономики, столкнувшейся с нарастающим встречным ветром.

В опубликованном в среду заявлении Народного банка Китая говорится, что предприятия, имеющие банковские кредитные линии на сумму менее 10 млн юаней (1,5 млн долларов США), теперь будут классифицироваться как малые или микро-предприятия, и что по достижении определенного объема такого кредитования кредитующие эти предприятия банки смогут претендовать на снижение нормы обязательных резервов.

Ранее к займам, предоставляемым малым и микро-компаниям, относились только кредитные линии размером менее 5 млн юаней. Новое изменение правил, по сути, стимулирует предоставление кредитов большему числу малых предприятий, отметил центральный банк.

( Читать дальше )

Прибыль главных промышленных предприятий Китая в январе-ноябре выросла на 11,8%

- 27 декабря 2018, 13:44

- |

Пекин, 27 декабря /Синьхуа/ — Прибыль главных промышленных предприятий Китая выросла на 11,8 проц. в годовом выражении в первые 11 месяцев 2018 года, что оказалось ниже 13,6-процентного роста показателя в январе-октябре текущего года, следует из официальных данных, опубликованных в четверг.

Согласно данным Государственного статистического управления /ГСУ/ КНР, в январе-ноябре из 41 основной отрасли промышленности рост прибыли в годовом исчислении был зафиксирован в 34 отраслях, оставшись без изменений по сравнению с показателем по итогам первых десяти месяцев с. г.

В ноябре совокупная прибыль промышленных предприятий с годовыми доходами каждого от 20 млн юаней /около 2,89 млн долл. США/ снизилась на 1,8 проц. по сравнению с ноябрьским показателем прошлого года и составила 594,75 млрд юаней, тогда как в предыдущем месяце рост показателя составил 3,6 проц.

В январе-ноябре сталелитейная и химическая промышленность, производство строительных материалов и спецтехники, добыча и переработка нефти продемонстрировали значительный рост прибыли. Их вклад в рост прибыли главных промышленных предприятий страны достиг 76,6 проц.

К концу ноября коэффициент задолженности /отношение задолженности к активам/ главных промышленных предприятий страны составил 56,8 проц., что на 0,4 п. п. ниже, чем годом ранее.

У Минфина грандиозные планы на 2019 г., удастся ли их выполнить?

- 26 декабря 2018, 17:22

- |

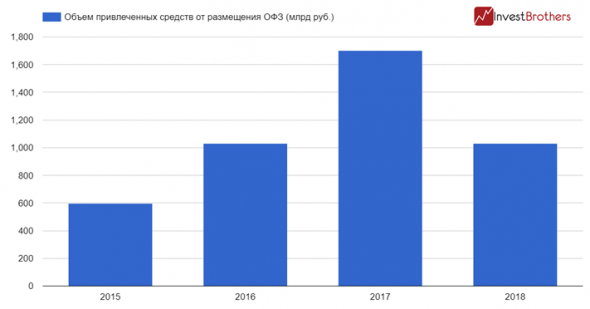

Министерство финансов провело заключительный аукцион по размещению ОФЗ в текущем году. Год был непростым и, похоже, следующий будет не легче.

По итогам аукциона было выручено 7,09 млрд рублей из планируемых 7,3 млрд. Из-за невысокого спроса на ОФЗ в последние месяцы ведомство вынуждено было продавать бумаги с дисконтом от номинала.

В общей сложности Минфин привлек по средствам размещения государственного долга России 1,03 трлн рублей, что на 670 млрд меньше, чем в 2017 г. и примерно столько же сколько в 2016 г.

Учитывая конъюнктуру на мировых финансовых рынках, следующий год будет непростым для Министерства финансов.

Если, согласно закону о бюджете в 2018 г., дефицит бюджета текущего года планировалось финансировать из средств ФНБ, то в 2019 г. правительство страны этого делать не собирается и ждет профицита.

Однако в следующем году планируется более, чем в два раза увеличить объем заимствования на внутреннем рынке — аж до 2,4 трлн рублей, из которых 720 млрд надо будет отдать.

( Читать дальше )

Amazon отчиталась о рекордных праздничных продажах благодаря спросу на технические новинки

- 26 декабря 2018, 17:20

- |

26 декабря 2018

Amazon.com Inc. сегодня сообщила, что установила в этом праздничном сезоне новый рекорд продаж.

Спросом по-прежнему пользовались ее самые популярные устройства: динамики Echo Dot, медиаплееры Fire TV Stick 4K с пультом голосового управления и колонки Echo. Последний рождественский заказ по программе Prime Now был доставлен 24 декабря в 23.30. Спросом пользовались и детские версии названных выше устройств: динамики Echo Dot Kids Edition и планшеты Fire Kids Edition.

Хорошо продавались игрушки: кукольные наборы L.O.L. Surprise! Glam Glitter Series Doll with 7 Surprises, бластеры Nerf N-Strike Elite Strongarm, блокноты для процарапывания Melissa & Doug Scratch Art Rainbow Mini Notes с деревянными палочками и динозавры LEGO Creator Mighty Dinosaurs.

Акции Amazon сегодня слегка выросли на премаркете. С начала года они подорожали на 14,9%, тогда как индекс S&P 500 упал на 12,1%.

Рождественские распродажи на мировых фондовых рынках

- 25 декабря 2018, 18:21

- |

Пока я был в отпуске на финансовом рынке произошло множество событий, которые я не смог должным образом освятить здесь на канале. В среду, 19 декабря, ФРС в очередной раз повысила ставки, что вызвало эмоциональные распродажи на всех мировых рынках. Сейчас график S&P 500 как будто взяли из серии Симпосонов 2000ого года, где Лиза Симпсон, став президентом после Трампа, борется с созданным им финансовым кризисом. Посмотрите, очень забавное пророчество: https://www.youtube.com/watch?v=53lO-nrYU98.

Ситуация в моем портфеле

Я в нынешний сезон распродаж, к сожалению, вошел без коротких позиций по фьючерсам на фондовые индексы, но зато с достаточно большой долей денежных средств в портфеле. На Российском рынке у меня где-то 20% «кэша и квазикэша», а на Америке 75%.

Анализ произошедшего и предложения по дальнейшим действиям

Текущее падение S&P 500 есть не что иное, как жесткая переоценка стоимости будущих доходов от финансовых активов под давлением повышения ставок на рынке. То есть, проблема не в экономике США, которая продолжает чувствовать себя уверенно, а в увеличении фактора дисконтирования будущих потоков. Если объяснять простым языком: При нулевых ставках на рынке акцию с дивидендной доходностью в 1% я куплю, а при ставках 2% эту же акцию я продам. О том, что такая переоценка обязательно произойдет я писал ещё в марте: https://t.me/intrinsic_value/60.

( Читать дальше )

Техника пирамидинга

- 25 декабря 2018, 17:16

- |

Уважаемые читатели, вы не раз просили меня написать более подробно на тему «пирамидинга». В данной статье постараюсь удовлетворить ваше любопытство. Я долго не писал на данную тему, потому что, честно говоря, не находил в этом особого смысла, ибо:

1. Кажется, всё, что я мог сказать, я сказал в своем выступлении здесь: https://www.youtube.com/watch?v=-98jbH7VnTA

2. Техника пирамидинга сугубо индивидуальна. Насколько агрессивно докупаться: увеличивать позицию сразу в два раза, т.е. в геометрической прогрессии, или докупаться каждый раз на равное количество лотов, а также через какое расстояние наращивать позицию – всё это зависит от вашей индивидуальной склонности к риску. Единственного правильного пути здесь нет.

3. Признаться, техника эта у меня самого отработана не в полной мере. Многие вещи я делаю… да, вы угадали. Чисто интуитивно. Где докупаться? По ходу движения или на откатах? В каком объеме? Где фиксировать прибыль? Как понять, что движение развернулось и уже пора закрывать позицию? Па-бааам. Я НЕ ЗНАЮ! Если бы точно знал, я бы уже давно махал вам ручкой с телевизора, сверкая белым рядом искусственных зубов, в окружении телок с нефиговыми дойками.

( Читать дальше )

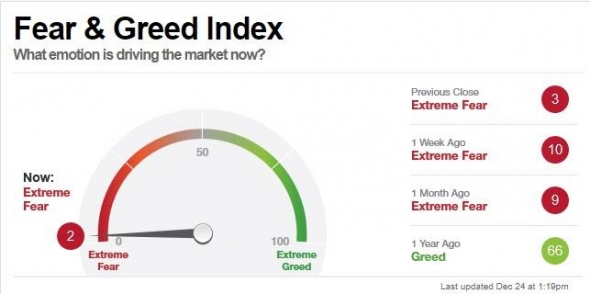

S&P500 падает как в худшие времена

- 24 декабря 2018, 23:31

- |

Этот декабрь может стать худшим за 90 лет!

В пунктах падение максимальное за всю историю SPX

Почти октябрь 1987!:) Тогда S&P500 за месяц упал почти на 22%

Классно!:)

Как быстро рынок перешел от эйфории к панике.

И кто ж мог подумать 2-3 месяца назад, что так будет?;-)

Трамп во всем винит ФРС:

S&P500=2351. Я иду лонг 1/2 позы.

Поза без плечей естественно

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал