Избранное трейдера _sg_

мой список мест откуда брались алго идеи

- 01 ноября 2017, 11:15

- |

Решил выложить все источники инфы и идей по алго и трейдингу которыми пользовался, так как недавно появлялся такой вопрос.

Мне абсолютно не жалко, и ничего не зажал, может просто не всё сразу вспомнил и лень вспоминать.

На чтение и исследования потрачено несколько лет фултайм работы и чтобы кто-то сделал роботов лучше то ему скорее всего придётся потратить времени и сил ещё больше, но и я ведь тоже на месте не сижу, поэтому конкуренции особо не боюсь.

( Читать дальше )

- комментировать

- ★104

- Комментарии ( 39 )

Предметность и манипуляции.

- 31 октября 2017, 10:15

- |

Сейчас приведу примеры:

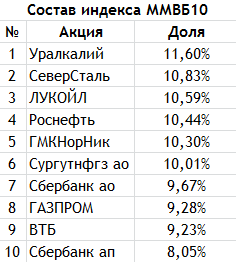

Самая главная это индексы

Туда могут включать акции и выключать их из списка Например индекс ММВБ10

вот сухая запись с сайта биржи

«В состав базы расчета Индекса ММВБ 10, которая вступит в силу 22 сентября 2017 г., по итогам ежеквартального пересмотра будут включены обыкновенные акции ПАО »Банк ВТБ", ПАО «Магнит» и ПАО «Аэрофлот» и исключены обыкновенные акции ПАО «ФСК ЕЭС» и ПАО «НЛМК» и привилегированные акции ОАО «Сургутнефтегаз»."

а вот 2012 июнь

Фактически вы покупаете то что называется также, но по составу совершенно другое.

«Докторская колбаса» еще один пример:

ее разработал Микоян в 30 годы для большевиков воевавших в гражданскую и больных язвенной болезнью, сейчас же как бы самому от этой колбасы язву не получить

( Читать дальше )

Чайник чайнику о программировании в Квике на языке Opile

- 29 октября 2017, 07:38

- |

1. Описание языка: можно найти по ссылке zarchive.zerich.com/dist/8_%D0%AF%D0%B7%D1%8B%D0%BA_QPILE.pdf

2. Первоначальная чайная (для чайников) пошаговая процедура создания простейшей таблицы

(Я сам чайник — описываю, чтобы и самому лучше понять)

Читать нужно тем, кто не смог создать свою первую программируемую таблицу в Квике. Это первоначальная процедура создания простейшей таблицы, которая опущена в справочнике

и соответственно справочник по языку Qpile не всегда можно понять не программисту.

Если кто-то из опытных людей прочитает, то хотелось бы услышать как можно упростить создание описанной таблицы, и что в описании

не правильно.

Итак, начинаю чайную процедуру.

Нужно сформировать тело программы

PORTFOLIO_EX Вася; «Заголовок» – наименование таблицы и определение основных параметров

DESCRIPTION Вася; «Описание программы»

( Читать дальше )

Генератор мировых котировок: как дурят людей

- 28 октября 2017, 22:20

- |

Недавно обнаружилось, что на сайте появились котировки с мая 2003. Выкачав их, оказалось, что они содержат точность 0.00001!!! Все, начиная с мая 2003 и аж по сентябрь 2017!!! Историческая траектория цены осталась та же, свечной график минутных свечей существенно изменился: нет больше тех регулярных выстрелов, на которых могли зарабатывать высокочастотные роботы (но при этом некоторые новые выстрелы появились). Задним числом на истории добавлено в 2 раза больше тиков!!! Это означает, что:

- генератор мировых котировок был в очередной раз обновлён

- были исправлены недочёты и устранена возможность заработка некоторыми высокочастотными роботами

- была сгенерирована и подменена вся прошлая история

( Читать дальше )

BEGINNING OF NEW ERA

- 27 октября 2017, 08:39

- |

С этой недели официально началось мое двухмесячное обучение по продажам опционов. Курс для маленьких депозитов от 5000 до 25000 евро. Поскольку в большинстве случаев будут продаваться опционы по акциям. Для опционов на фьючерсы нужен депозит более 25000 тысяч.

продал пару акций с минусом (-3%) и деньги закинул на счет. Сейчас на счету 14704 евро. в начале следующего года собираюсь еще закинуть около 3000-4000.

По словам преподавателя есле рынок так и дальше будет вверх идти, то можно будет за 2 месяца отбить часть вложенных денег на обучение, все зависит от депозита и от рынка.

Посмотрим сколько я отобью =)

В первых два дня он объяснял как должна выглядеть утренняя подготовкa, какие рынки надо просматривать итд. Занимает времени около 15 — 20 минут, у Герчика это называется вроде «домашние задание».

Зачем это надо делать? Наставник рассказал историю, что в чикаго знал одного Трейдера, который торговал около 20ти лет только один инструмент «пшеницу», но он каждое утро перед тем как залезть в терминал просматривал около 20 — 30 рынков, SP 500, Dow Jones, NASDAQ итд., и все это записывал на бумагу. На вопрос, зачем он это делает, он ответил очень просто: Вот поэтому я и отношусь к тем кто зарабатывает на рынке, потому что я чувствую рынок, и его каждое изменение.

( Читать дальше )

Торговая система своими руками. Часть 10. IoC, защита от сбоев, логгирование.

- 26 октября 2017, 12:32

- |

Привет всем! В предыдущих статьях я описывал свой тестер, разработанный на C#, и, несколько раз подчёркивал, что переключение между двумя режимами (тестирование/торговля) может быть простым. Код стратегий не должен зависеть от того, кто поставщик маркет-даты и куда уходят заявки – в тестовую базу или на сервер брокера. Конечно, это лишь один из подходов, и кому-то он покажется странным, но, главное его достоинство заключается в том, что тестирование приближается к реальности, что даёт более достоверные результаты. Вопрос в следующем: как, имея один и тот же код, получать разные по функциональности программы? Один из вариантов – использовать инверсию управления и внедрение зависимостей! Об этом сегодня и пойдёт речь.

Приведу пример нехорошего (иногда, говорят – с запашком) кода:

class Strategy

{

public Strategy()

{

var mgr = new TestOrderManadger();

mgr.PlaceOrder(...);

}

}Здесь плохо то, что класс Strategy зависит от класса TestOrderManadger. В такой реализации нельзя начать использовать какой-нибудь другой менеджер заявок (AnotherOrderManadger) без перекомпиляции библиотеки с классом Strategy. Тем более тут нарушается принцип единства ответственности – класс Strategy, помимо своей прямой обязанности, также, создаёт внутри себя зависимости. Чтобы исправить ситуацию, можно использовать интерфейсы:

interface IOrderMandger

{

void PlaceOrder();

}

class TestOrderManadger : IOrderMandger

{

public void PlaceOrder(){}

}

class Strategy

{

public Strategy(IOrderMandger orderMandger)

{

var mgr = orderMandger;

mgr.PlaceOrder(...);

}

}( Читать дальше )

"Путь воина-трейдера"(ч.5)

- 25 октября 2017, 19:22

- |

Книга 3 — «Путешествие в Икстлан»(продолжение)

Быть воином-охотником – значит не просто ставить ловушки. Охотник добывает дичь не потому, что устанавливает ловушки, и не потому, что знает распорядки своей добычи, но потому, что сам не имеет никаких распорядков. И в этом – его единственное решающее преимущество. Охотник не уподобляется тем, на кого он охотится. Они скованы жесткими распорядками, путают след по строго определенной программе, и все причуды их легко предсказуемы. Охотник же свободен, текуч и непредсказуем.

Быть сильным трейдером не значит просто понимать как двигается цена, где находятся стоп лоссы участников рынка и прочее, сильный трейдер отличается тем, что он всегда готов почти ко всему, он имеет план, но этот план очень динамичен и текуч, ничто не мешает трейдеру искать точку входа в лонг, если он видит, что настроение рынка изменилось. Начинающие неопытные трейдеры скованы заданным в их головах направлением рынка.

( Читать дальше )

Инвесторы попали в ловушку времени

- 25 октября 2017, 11:28

- |

Присуждение Ричарду Талеру Нобелевской премии по экономике указывает на то, что последние 30 лет экономической науке с трудом удается адаптировать свои модели к реальным процессам принятия решений реальными людьми. Эта проблема в равной степени относится как к инвестициям, так и другим видам деятельности.

Одной из самых больших проблем остается склонность человека считать, что будущее будет похоже на прошлое. Несмотря на все предупреждения регуляторов, инвесторы верят, что эффективность управления денежными средствами сохранится, хотя факты говорят об обратном.

Еще одно непреодолимое заблуждение — ожидание, что рыночная доходность в целом останется на том же уровне и в будущем.

Это может быть одним из факторов, почему в государственных и местных пенсионных фондах Америки столь большой дефицит. Этим фондам позволяют производить собственные расчеты по ожидаемой норме доходности своих активов: чем выше прогноз, тем меньше налогоплательщики и работники должны переводить средств.

Откуда они получают цифры в диапазоне 7-8% прибыли? По всей видимости, они находятся под сильным влиянием прошлых доходов, которые в среднем составляли 7,8% в течение 25 лет и 8,3% в течение 30 лет. Медианное ожидание снизилось с 7,91% в 2010 г. до 7,52%.

С начала нового тысячелетия оно снизилось примерно на половину пункта.

( Читать дальше )

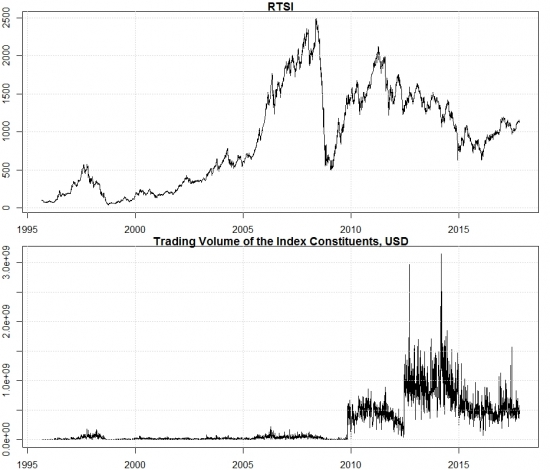

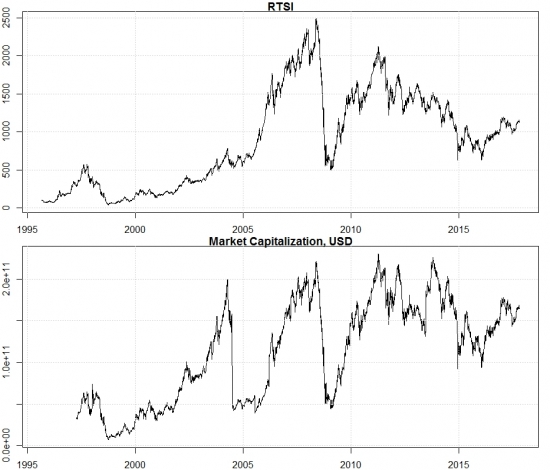

RTSI в картинках за 20 лет

- 25 октября 2017, 10:33

- |

Исходные данные взяты с сайта мосбиржи.

( Читать дальше )

Главные аксиомы на текущий момент

- 25 октября 2017, 09:31

- |

Как утверждает автор одного блога, ему благодаря наблюдениям за рынком и его анализу удалось сформулировать эти аксиомы в своей статье "Аксиомы спекулятивных рынков", которые адекватно отражают реальные рыночные процессы.

В итоге, указанные в статье аксиомы предлагается использовать в качестве универсального фундамента торговых стратегий и систем.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал