Избранное трейдера Ajax

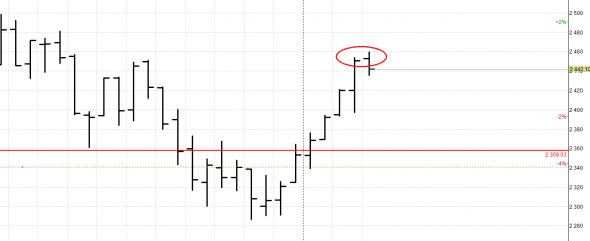

По системе Ларри Вильямса!

- 08 ноября 2018, 19:38

- |

- комментировать

- ★6

- Комментарии ( 26 )

Как системно увеличивать свой депозит.

- 08 ноября 2018, 09:59

- |

Одним из основных вопросов, которые задают себе трейдера на пути своего возрастания в трейдинге – вопрос о количестве денег на счету, достаточном для нормальной торговли. Причем для одних нормальная торговля – это торговля в плюс, для других – торговля так, чтобы хватало на их базовые потребности, т.е. чтобы жить с трейдинга.

По моему мнению, приносить последние деньги на рынок, пытаясь на них заработать кусок хлеба на завтрашний день — утопическая бизнес-модель, в которой, скорее всего, вы останетесь голодным с вероятностью 97%. Связано это с тем, что давление ответственности за завтрашний день не даст вам делать четкие сделки по системе. Но, как я говорил ранее, важно правильно торговать, а уже потом получать деньги за качественное выполнение работы.

Как-то давно я упоминал о системе развития, которая позволяет вам поэтапно повышать свой объем торговли, хотя порой это подходит не ко всем. Если предыдущая система показалась вам сложной, то та, о которой я расскажу сегодня, может быть ответом на ваш вопрос.

( Читать дальше )

Как составить консервативный портфель

- 06 ноября 2018, 19:15

- |

Перед любым инвестором стоит важный вопрос: сохранить или приумножить? Любые вложения – это риски. Разница лишь в том, насколько вы к ним готовы. Если цель инвестирования – получить доходность выше, чем в банке, и сберечь свои нервы, составляйте консервативный портфель.

В этой статье рассказываем, как сохранить средства, минимизировав потери. Вы узнаете, на что обращать внимание и с помощью каких активов диверсифицировать риски.

Не кладите все яйца в одну корзину

Главный совет начинающему инвестору: «Помни о диверсификации!».

Любые инвестиции всегда связаны с рисками, поэтому в первую очередь старайтесь максимально обезопасить личный капитал. Добиться этого можно, составив диверсифицированный портфель.

Окей, гугл, как это делать?

Диверсифицировать риски — значит распределить инвестиции внутри портфеля в разные рынки, отрасли, инструменты. Цель — максимально снизить их зависимость друг от друга. Зависимость в финансовой теории называется «корреляция». Простыми словами — это то, насколько равно- или разнонаправленно двигаются цены на выбранные активы в зависимости от ситуации на рынках.

( Читать дальше )

Бот{Мартингейл с положительным (для трейдера) проскальзыванием}

- 04 ноября 2018, 03:30

- |

Рекомендую использовать по принципу «лотерея».

Типа депо в «0» или Х2 или Х3 за неделю.

Полнофункциональная версия на пару недель теста- ссылка в комментариях.

( Читать дальше )

Может ли стратегия на US500 генерировать прибыль

- 02 ноября 2018, 12:55

- |

Где-то с 2006 год по 2010 год я активно торговал мини sp.

Использовал я для этого очень хорошую платформу tradenavigator

В данном терминале была возможность платно подключать готовых советников.

Один из советников MDC от Ларри Вильамса генерировал ежемесячную прибыль.

Через какое то время нашел курс от Ларри Вильмся, который он проводил в 2005 году

( Читать дальше )

Трендовость российских акций (динамика, ошибки)

- 02 ноября 2018, 09:26

- |

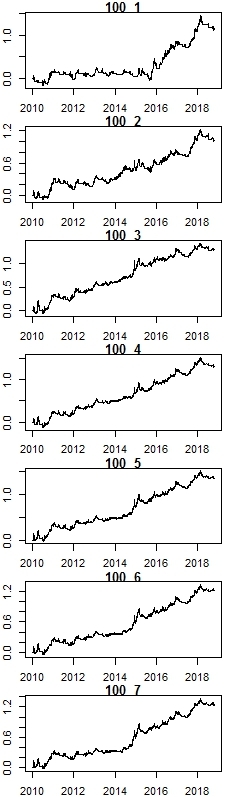

Если тупо посмотреть на прошлое с 2010 года и выбрать наилучшие по критерию линейности эквити, т.е. отобрать бумаги типа сбер, префов татнефти и пр., то мы получим красивые эквити:

Второе число в шапке это кол-во бумаг в портфеле, по которым строится общая эквити — эквити портфеля трендовых систем по бумагам, которые мы отобрали в будущем, зная, что они будут хорошо трендить. Такое, конечно, нереально. Попробуем оценить ошибку выживших и прикинуть, реально всё это сделать в онлайн-режиме, когда будущая трендовость неизвестна.

( Читать дальше )

Тимофей, палю грааль на US500 (S&P 500)!

- 31 октября 2018, 16:57

- |

На мой взгляд — чем проще, тем лучше. Поэтому:

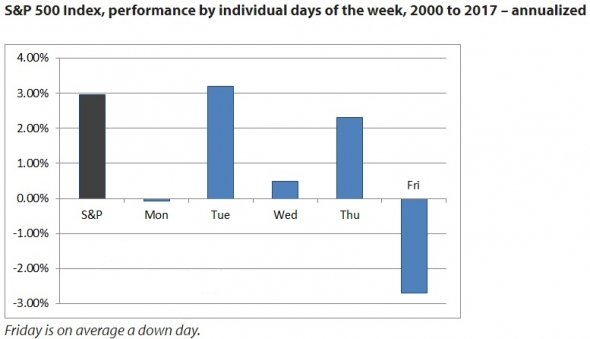

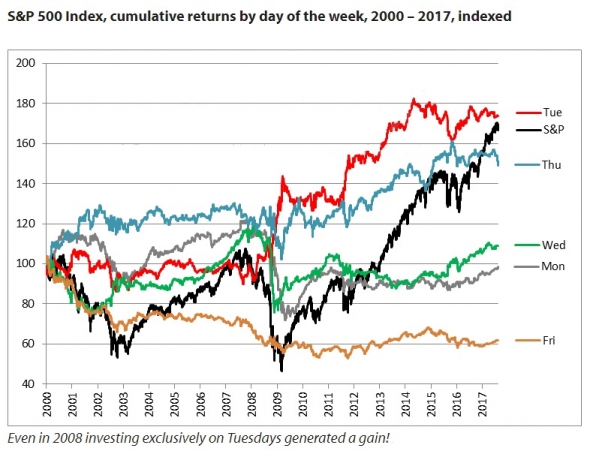

1. Покупаем на открытии во вторник, на закрытии сессии позицию продаем. Тоже для четверга. В пятницу наоборот — на открытии шортим, на закрытии закрываем позицию. На рисунке ниже годовая доходность по дням недели с начала 2000 года:

Даже в кризисный 2008 год стратегия покупки только по вторникам давала хороший результат:

( Читать дальше )

Как торговать S&P 500

- 31 октября 2018, 15:45

- |

Предисловие: Александр Элдер еще 20-30 лет назад чмырил тех, кто хочет торговать S&P 500, потому что это модно, но я нашел один способ:

1. Берете любую вменяемую трендовую систему, например, Аллигатор Вильямса (на самом деле все равно какую) и накладываете ее на месячный график индекса S&P 500

2. Смотрите как вела себя система в ближайшие несколько кризисов, которые видны на графике.

3. Ждете 5-10 лет прибыльного шортового тренда по данному таймфрейму в депозитах, затариваетесь на развороте (свеча закрывается выше зеленого Аллигатора) и на 3 года выключаете терминал.

4. Включив терминал через 3 года (в тот же месяц в который в его выключили) смотрите за графиком и когда месячная свеча закроется ниже красного Аллигатора садитесь на забор, получив свою доходность 50+ и начинаете с пункта 3.

Идеологическое объяснение:

1. Американцы профессионалы в биржевой торговле более чем кто либо, поэтому вероятность, что вас открячат на более низких таймфреймах стремится к еденице.

( Читать дальше )

Доходность депозитов

- 29 октября 2018, 11:30

- |

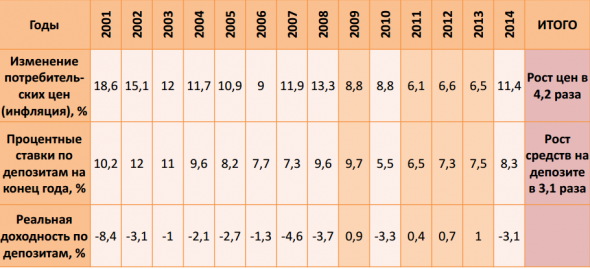

На Coursera есть курс «Управление личными финансами» от Высшей Школы Экономики. Беерзон там приводит такую табличку:

Но процентные ставки тут, видимо, средние по рынку.

Приведу те, которыми я пользовался. Реальная ставка вычисляется по формуле Фишера

2012. Инфляция 6.58, депозит 10% (хоумкредит), реальная 3.2%

2013. Инфляция 6.45, депозит 12% (Банк проектного финансирования), реальная 5.21%

2014. Инфляция 11.36, депозит 12% (аймани, юникор, югра, верхневолжский), реальная 0.57%

2015. Инфляция 12.91, депозит 21% (верхневолжский, аймани), реальная 7.16%

2016. Инфляция 5.38, депозит 18% (югра), реальная 11.98%

2017. Инфляция 2.52%, депозит 12% (русторг), реальная 9.24%

ИТОГО за последние 6 лет депозиты реально принесли (то есть уже за вычетом инфляции) 43% прибыли (номинально 120%), при этом не было ни одного года с отрицательной реальной доходностью. Не так уж и плохо.

Подход к инвестированию

- 28 октября 2018, 01:50

- |

Размышляя решил написать свой подход к инвестированию.

В своей стратегии использую различные инструменты для инвестиций — недвижимость, акции, активы с аукционов ниже рынка и прочие инструменты.

Основной критерий инвестиции для меня — это цель инвестиции. Исхожу из двух возможностей вложений. 1 возможность — денежный поток (если смотрим акции то это дивиденды, недвижимость и другие активы — аренда), 2 возможность — прирост капитала (если акции — это ценовые колебания, другие активы — разница между покупкой и продажей.)

На рынке акций изучал и тестировал различные стратегии, начиная от философии Баффета, заканчивая волновой теорией Эллиота. В итоге остановился на стратегии приросте капитала, без учета денежных потоков, так как стратегия денежного потока не устраивает по критериям риск/доходность.

На данный момент сформирован портфель из недооценненных акций из 16 эмитентов. В период 3-5 лет ожидаю по ним рост от 200 до 400%. Торгую только долгосрок, так как время очень ценно и торговля акциями занимает у меня 5 минут ежедневно на заявки, пару-тройку часов в неделю для анализа.

Спасибо за внимание. Оставляйте комментарии. Возможно далее более детально остановлюсь на торговой стратегии.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал