SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера astray

Индикатор для Quik. Показывает границы 3/4 ATR.

- 02 июля 2014, 23:18

- |

Индикатор для Quik. Линиями показывает границы 3/4 ATR, относительно цены закрытия предыдущего дня. ATR считается по последним N дневным барам. N — количество баров, указывается в параметрах.

Внимание! Данный индикатор не дает однозначных сигналов к покупке/продаже. Индикатор помогает видеть пройденный ATR выбранным инструментом.

Все пожелания по доработкам, а также найденным ошибкам приветствуются.

- комментировать

- ★20

- Комментарии ( 39 )

отпишу любые скрипты, любые индикаторы под любую платформу, поучаствую в создании ТС

- 01 июля 2014, 07:30

- |

Вот, решил поставить эксперимент заработка на околорынке… ))))

Если у кого-то есть интересные идеи — буду рад взаимовыгодному сотрудничеству.

Если у кого-то есть интересные идеи — буду рад взаимовыгодному сотрудничеству.

Индекс ММВБ: месячный график - пока лишь bear market rally

- 30 июня 2014, 16:28

- |

- Что отличает текущее Bear Market Rally от предыдущих?

- Какие есть основания надеятся, что на этот раз все будет иначе?

Трейдинг из Азии. Часть 1. Индия.

- 30 июня 2014, 11:02

- |

Наконец-то нашел время написать про Азию. Тема, как я понял, многим интересна и вопросов достаточно много. Какие-то задали в комментариях к предыдущему посту, какие-то пришли в личных сообщениях. Информации достаточно много, поэтому рассказ будет в 3х частях. Итак, первая часть про Индию, вторая про Тайланд и Сингапур и третья про Индонезию.

Индия

Я прожил в Индии 2 месяца. Большую часть времени в Гоа. Индия – это по-настоящему колоритная страна. Инфраструктура по сравнению с Россией развита хуже.

Жилье: неплохое жилье в Гоа можно найти за 7-10К рублей в месяц. Аренда дома с 2-4 спальнями на длительный срок будет стоить от 15К до 25К. Мы снимали гест-хаус с евроремнотом (2 комнаты+ кухня + бассейн + спортзал) за 14К в месяц. Есть куча вариантов жилья прямо на пляже (например в Арамболе), но для трейдинга это не подходит. Чаще всего там даже нет стола.

Еда: В Индии еда очень вкусная с большим количеством специй. Стоит дешево: простой рис/лапша с морепродукатми или курицей в пределах 50-60 рублей. Горячее с морепродуктами от 150 до 500 рублей. В целом цены очень похожи на российские, но только все в рупиях. Так что примерно в 2-2,5 раза дешевле. Готовят вроде качественно, за 2 месяца никто не отравилсяJ

( Читать дальше )

Индия

Я прожил в Индии 2 месяца. Большую часть времени в Гоа. Индия – это по-настоящему колоритная страна. Инфраструктура по сравнению с Россией развита хуже.

Жилье: неплохое жилье в Гоа можно найти за 7-10К рублей в месяц. Аренда дома с 2-4 спальнями на длительный срок будет стоить от 15К до 25К. Мы снимали гест-хаус с евроремнотом (2 комнаты+ кухня + бассейн + спортзал) за 14К в месяц. Есть куча вариантов жилья прямо на пляже (например в Арамболе), но для трейдинга это не подходит. Чаще всего там даже нет стола.

Еда: В Индии еда очень вкусная с большим количеством специй. Стоит дешево: простой рис/лапша с морепродукатми или курицей в пределах 50-60 рублей. Горячее с морепродуктами от 150 до 500 рублей. В целом цены очень похожи на российские, но только все в рупиях. Так что примерно в 2-2,5 раза дешевле. Готовят вроде качественно, за 2 месяца никто не отравилсяJ

( Читать дальше )

Бретт Стинбарджер "Психология трейдинга"

- 14 июня 2014, 22:38

- |

Рецензия на книгу «Психология трейдинга» — Бретт Стинбарджер (Скачать)

Много же времени у меня ушло на то, чтобы «добить» эту книгу и зафиксировать все полезности, которые она содержит.

В этой книге есть в общем-то все, что нужно. Но написана она так, словно пирог из говна засунули маленькие кусочки шоколада.

Масса пирога = 1кг, а шоколада 50 гр. Но шоколад этот — то что нужно!

Чтобы найти шоколад, не съев пирог — надо быть настоящим гурманом.

Если вы человек неискушенный, вы схаваете пирог, и не заметите шоколада. В этом основная проблема!

Стинбарджер — рядовой психолог. Не скажу, что выдающийся, но и не самый плохой (по моим впечатлениям).

Подлудоманивает на бирже. Судя по тому, что пишет, не понимает как на самом деле зарабатываются деньги.

Но надо отдать должное — вопросы психологии описал весьма полно, хоть и очень плохо структурировал содержание...

Я его ошибку в своей книге исправлю.

Проблема книги Стинбарджера — наличие большого количества абсолютно никак не дополняющих смысловую часть полухудожественных рассказов из жизни своих пациентов, а также нелепые попытки увязать эту практику с тем, что переживает трейдер.

Бредятина!

В книге, тем не менее, содержится ключевое утверждение, на котором к сожалению не сделан значительный акцент:

“Если у вас нет плана, значит рынок вас уже победил”

Хочу подчеркнуть мою точку зрения: психологические проблемы возникают там, где трейдинг строится не как бизнес, а как игра.Под игрой я имею ввиду бессистемный непоследовательныйтрейдинг, основанный на интуитивных представлениях о теханализе, например.

Но поскольку с такого трейдинга все так или иначе начинают (или иногда совершают такие сделки), то знать механизмы, которые работают в голове человека — конечно не лишне. Да и в целом читать книгу интересно.

Ну а у меня как всегда вопрос:

Почему до сих пор про трейдинг для широких масс никто не написал честную и адекватную книгу???

Надеюсь, моя книжка в этом плане будет революционной))

Видео вебинара "Осознанный трейдинг, и как перестать делать глупости на финансовых рынках"

- 12 июня 2014, 13:34

- |

Олень в свете фар. Психологический феномен

- 07 июня 2014, 10:32

- |

Есть такое выражение как «олень в свете фар» (deer in the headlights). Дело в том, что инстинкт оленя (чуть не написал с большой буквы) в том, чтобы застывать при виде опасности в надежде на то, что он останется незамеченным. В психологии данный термин означает сконфуженное состояние человека, при котором страх, тревога или смятение приводят к параличу и бездействию.

В трейдинге данный феномен проявляется, когда люди не могут закрыть убыточную позицию, и копят убыток по ней.

В экспериментах 84% людей выбирают гарантированные $500, нежели шанс взять $1000 с вероятностью 50%. В то же время, если предложить потерять $1000 со 100% вероятностью или $2000 с вероятностью 50%, второй вариант выберут 70% людей. То есть люди в среднем готовы идти на риск куда больше, когда речь идет об уменьшении убытка, нежели чем ради увеличения прибыли.

По мотивам, так сказать)))

В трейдинге данный феномен проявляется, когда люди не могут закрыть убыточную позицию, и копят убыток по ней.

В экспериментах 84% людей выбирают гарантированные $500, нежели шанс взять $1000 с вероятностью 50%. В то же время, если предложить потерять $1000 со 100% вероятностью или $2000 с вероятностью 50%, второй вариант выберут 70% людей. То есть люди в среднем готовы идти на риск куда больше, когда речь идет об уменьшении убытка, нежели чем ради увеличения прибыли.

По мотивам, так сказать)))

Фронтовые 100 грамм за пацанов

- 04 июня 2014, 22:44

- |

Чет походу народ забыл как Сипи умеет расти.

Еще в далеком 2012 году пионером первооткрывателем шортов и просто героем был Дов Бер Толь.

Вроде бы шёл в ногу с трендом и только только начал завоевывать аудиторию Смартлаба.

Вот так выглядела картинка на январь 2013 года.

Тогда сразу после праздников, многие с красными щеками и глазами от злоупотребления алкоголя в совокупности с давлением и сахаром в крови пытались вывести Сипи на чистую воду.

Вроде и смотришь в график умными собачьими глазами, а сказать и закрыть сделку в плюс не можешь)))

У многих сдавали нервы и все чаще встречались фразы: все приехали, крах)

Не обошел эту злаполучную историю и наш старина Дов Бер Толь.

Еще в конце 2012 года в своем финансовом бюлютени Дов Бер Толь писал:

— истинно наставляю всех малоопытных спекулянтов держаться от рынка подальше, этот год будет годом зла, мощных потрясений и утрат в мире финансовых рынков. Прольется немало трейдерской крови в новом году, тысячи и млн игроков полягут в священной войне против Сипи.

( Читать дальше )

Еще в далеком 2012 году пионером первооткрывателем шортов и просто героем был Дов Бер Толь.

Вроде бы шёл в ногу с трендом и только только начал завоевывать аудиторию Смартлаба.

Вот так выглядела картинка на январь 2013 года.

Тогда сразу после праздников, многие с красными щеками и глазами от злоупотребления алкоголя в совокупности с давлением и сахаром в крови пытались вывести Сипи на чистую воду.

Вроде и смотришь в график умными собачьими глазами, а сказать и закрыть сделку в плюс не можешь)))

У многих сдавали нервы и все чаще встречались фразы: все приехали, крах)

Не обошел эту злаполучную историю и наш старина Дов Бер Толь.

Еще в конце 2012 года в своем финансовом бюлютени Дов Бер Толь писал:

— истинно наставляю всех малоопытных спекулянтов держаться от рынка подальше, этот год будет годом зла, мощных потрясений и утрат в мире финансовых рынков. Прольется немало трейдерской крови в новом году, тысячи и млн игроков полягут в священной войне против Сипи.

( Читать дальше )

RIM4 + опцион пут

- 27 мая 2014, 14:33

- |

Сегодня убыток к вчерашнему еще увеличился по фьючерсу на -23т.р.. Позиция по фьючерсу была закрыта по стопу и остался на «одной ноге» опцион пут. Так же воспользовавшись положением освободившегося ГО переложился в более ближни страйк.

Видение по рынку на шортовое не изменил, смотрю вверх. Сигналом для воосстановление позиции ждал импульс по Си вверх, честно говоря думал, что он случится значительно быстрей вошел в 14:19 в лонг RIM4.

Путы буду брать позже когда тета сделает свое дельце, ва гамма угаснет.

Я занимаюсь в основном интрадеем и когда открытие практически гэповое, а цели вверху не хочется стоять в стороне. Вот кстати картинки почему я вчера брал лонг с плечом по Ри на хаях.

( Читать дальше )

Видение по рынку на шортовое не изменил, смотрю вверх. Сигналом для воосстановление позиции ждал импульс по Си вверх, честно говоря думал, что он случится значительно быстрей вошел в 14:19 в лонг RIM4.

Путы буду брать позже когда тета сделает свое дельце, ва гамма угаснет.

Я занимаюсь в основном интрадеем и когда открытие практически гэповое, а цели вверху не хочется стоять в стороне. Вот кстати картинки почему я вчера брал лонг с плечом по Ри на хаях.

( Читать дальше )

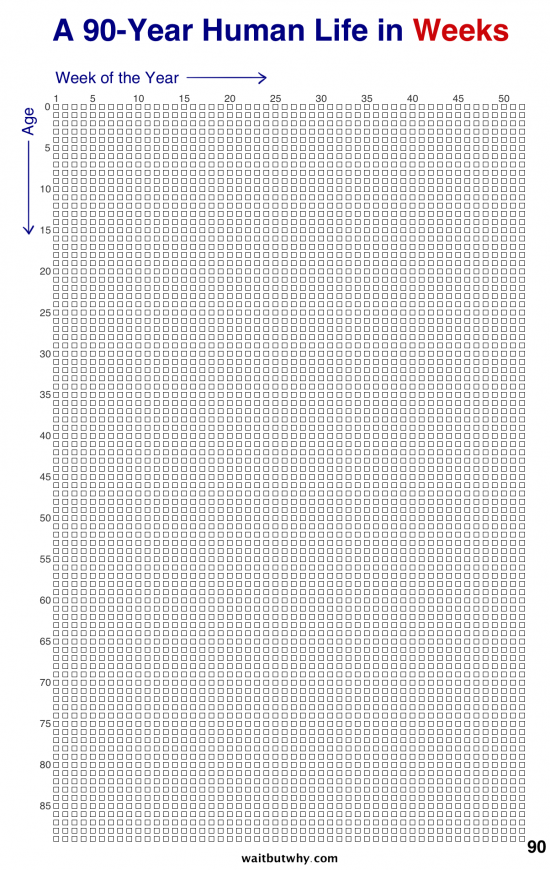

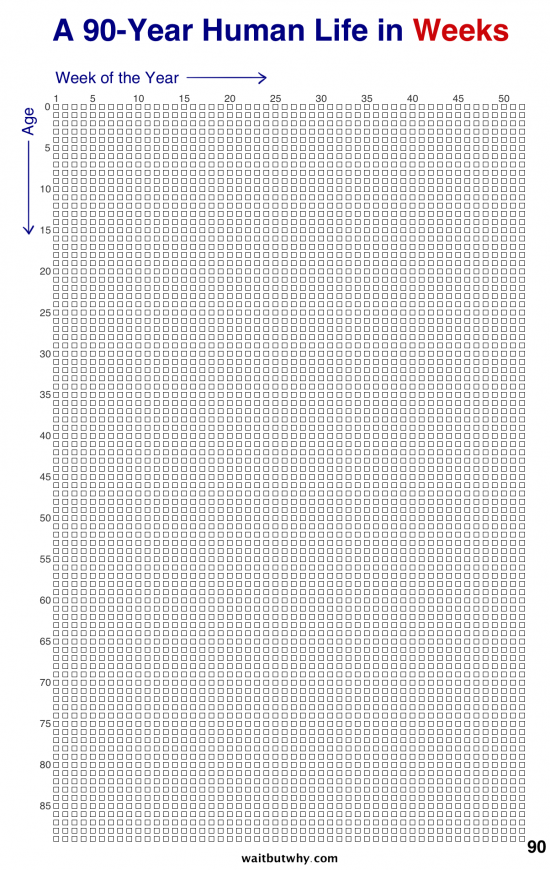

Календарь мотивации

- 19 мая 2014, 19:22

- |

Календарь, который полностью решает все проблемы с планированием и мотивацией. Он просто гениален и гениально прост. Посмотрите сами.

Это жизнь человека продолжительностью в 90 лет (мы добрые, нам не жалко), представленная в виде недель. Одна клеточка — одна неделя, каждый ряд составляет очередной год вашей жизни. Именно так выглядит отпущенное вам время. Впечатляет?

Но еще более вас проймет, когда вы распечатаете и закрасите уже прожитое время. А потом повесите такой календарь на кухне или положите на рабочем столе и начнете закрашивать каждую следующую прошедшую неделю. Для разнообразия и наглядности можно отмечать особо важные события или периоды своей жизни.

Получается полная карта всей вашей жизни размером с лист А4, которая дает наглядное представление о конечности вашей жизни и поможет ценить каждую ее неделю.

Вы, вероятно, хотите меня спросить, где же на этом календаре дни недели, числа и месяцы?

( Читать дальше )

Это жизнь человека продолжительностью в 90 лет (мы добрые, нам не жалко), представленная в виде недель. Одна клеточка — одна неделя, каждый ряд составляет очередной год вашей жизни. Именно так выглядит отпущенное вам время. Впечатляет?

Но еще более вас проймет, когда вы распечатаете и закрасите уже прожитое время. А потом повесите такой календарь на кухне или положите на рабочем столе и начнете закрашивать каждую следующую прошедшую неделю. Для разнообразия и наглядности можно отмечать особо важные события или периоды своей жизни.

Получается полная карта всей вашей жизни размером с лист А4, которая дает наглядное представление о конечности вашей жизни и поможет ценить каждую ее неделю.

Вы, вероятно, хотите меня спросить, где же на этом календаре дни недели, числа и месяцы?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал