SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера avk63

Александр Лобов: Зачем нужно уметь управлять своими финансами? Часть первая.

- 20 ноября 2012, 18:35

- |

За жизнь обычного человека в Украине через его кошелёк и банковские счета проходит не менее одного миллиона долларов. Однако, несмотря на это, большинство людей у нас в стране не могут позволить себе получить всё то, чего они хотят из-за недостатка денег, оставаясь бедными людьми до конца жизни. Получается, что секрет богатства и финансовой свободы заключается не в количестве денег и уровне дохода, а в умении грамотно распоряжаться и управлять своими финансами.

Основной целью управления личными финансами является свобода. Умение контролировать личные деньги позволяет наметить для себя определённые финансовые цели, а также срок их достижения, при этом используя те возможности, которые в огромном количестве предоставляет жизнь каждому из нас.

Вне зависимости от текущих доходов, каждый человек в Украине, в течение 5-10 лет, может достичь такого финансового состояния, при котором отсутствует необходимость работать за деньги. Грамотные люди, знакомые с эффективными методами управления личными и семейными финансами, делают так, что один раз заработанные деньги в дальнейшем работают на них всю оставшуюся жизнь. Все остальные обречены всю жизнь работать за деньги и выйти на нищенскую государственную пенсию, оставаясь до конца жизни бедными людьми.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

Пирамидинг и усреднение

- 20 ноября 2012, 16:10

- |

Уже полгода собираюсь что-нибудь сказать на эту тему…

Небольшое ИМХО.

Пост о том, благо это или вред – пирамидинг и усреднение. В итоге получается уже давно избитая истина: к каждому случаю нужно подходить индивидуально. Но обо всё по порядку…

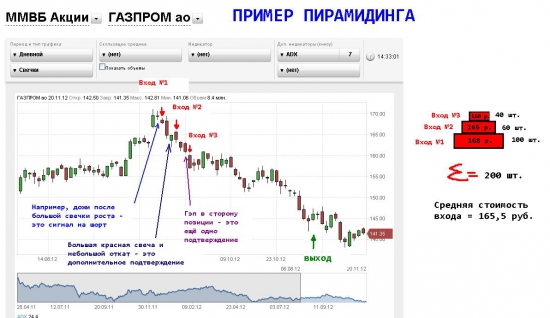

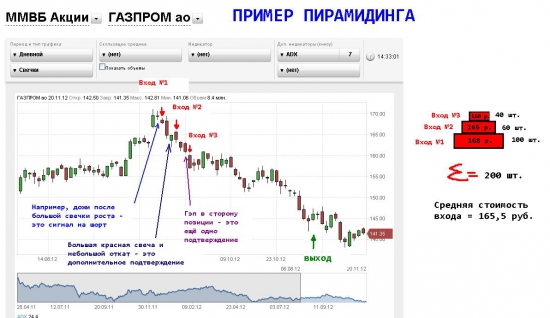

Пирамидинг и усреднение. Это два термина одного и того же явления или всё-таки два разных понятия? По сути, и пирамидинг, и усреднение предполагают вход в позицию частями. Термин «пирамидинг» чаще всего употребляется при описании способа входа в позицию частями в случае движения в сторону профита:

В примере условия для входов/выхода взяты «от балды».

Есть сторонники пирамидинга. Например, тот же Ливермор всегда входил частями, как бы проверяя правильность своей идеи. Есть сторонники увеличения объема входа при каждом последующем подтверждении (у меня в примере наоборот: каждый новый вход меньше предыдущего). Но чаще всего трейдеры являются противниками данного метода входа в позицию, т.к. средняя цена входа ухудшается (можно было «зафигачить» весь объем в 200 штук акций по 168, а не размазывать по графику, получая среднюю в 165,5). И хоть тут многие скажут: «Да, трейдеры чаще всего теряют деньги на бирже, поэтому, да, 98% не используют пирамидинг при совершении сделки», — я считаю, что однозначного ответа на вопрос о пользе или вреде данного метода нет.

( Читать дальше )

Небольшое ИМХО.

Пост о том, благо это или вред – пирамидинг и усреднение. В итоге получается уже давно избитая истина: к каждому случаю нужно подходить индивидуально. Но обо всё по порядку…

Пирамидинг и усреднение. Это два термина одного и того же явления или всё-таки два разных понятия? По сути, и пирамидинг, и усреднение предполагают вход в позицию частями. Термин «пирамидинг» чаще всего употребляется при описании способа входа в позицию частями в случае движения в сторону профита:

В примере условия для входов/выхода взяты «от балды».

Есть сторонники пирамидинга. Например, тот же Ливермор всегда входил частями, как бы проверяя правильность своей идеи. Есть сторонники увеличения объема входа при каждом последующем подтверждении (у меня в примере наоборот: каждый новый вход меньше предыдущего). Но чаще всего трейдеры являются противниками данного метода входа в позицию, т.к. средняя цена входа ухудшается (можно было «зафигачить» весь объем в 200 штук акций по 168, а не размазывать по графику, получая среднюю в 165,5). И хоть тут многие скажут: «Да, трейдеры чаще всего теряют деньги на бирже, поэтому, да, 98% не используют пирамидинг при совершении сделки», — я считаю, что однозначного ответа на вопрос о пользе или вреде данного метода нет.

( Читать дальше )

Агрессивный и консервативный метод входа в рынок

- 20 ноября 2012, 14:40

- |

Продолжаю пополнять серию блогов об уровневой торговле. В дополнении к блогу «Пробой уровня», сегодня поговорим о методах входа в пробойной системе.

Мы запомнили три основных признака пробоя, это импульс, закрытие свечи за пределами уровня и увеличенные объемы в момент пробоя. Но точка входа пока остается для нас туманной, т.к. не определены конкретные критерии, по которым можно войти в рынок. На этот случай есть два варианта входа, это агрессивный и консервативный. Рассмотрим каждый по отдельности.

Агрессивный метод.

Больше всего подходит для интрадей торговли на младших таймфреймах, от 5 до 15 минут. Вход по такой системе осуществляется, либо по закрытию свечи за пределами уровня, либо, как делают «асы» фондового рынка, в момент выстрела импульсной свечи.

При агрессивном входе стоит всегда помнить, что после пробоя, через некоторое время, баланс спроса и предложения на рынке выравнивается, а игроки, торгующие по этой методике, начинают закрывать свои спекулятивные позиции, поэтому, очень часто, происходит возврат цены к пробитому ранее уровню. Что в простонародье называется ретестом уровня. Следовательно, если не взять вовремя прибыль, легко можно получить стоп, ну или в лучшем случае безубыток.

( Читать дальше )

Мы запомнили три основных признака пробоя, это импульс, закрытие свечи за пределами уровня и увеличенные объемы в момент пробоя. Но точка входа пока остается для нас туманной, т.к. не определены конкретные критерии, по которым можно войти в рынок. На этот случай есть два варианта входа, это агрессивный и консервативный. Рассмотрим каждый по отдельности.

Агрессивный метод.

Больше всего подходит для интрадей торговли на младших таймфреймах, от 5 до 15 минут. Вход по такой системе осуществляется, либо по закрытию свечи за пределами уровня, либо, как делают «асы» фондового рынка, в момент выстрела импульсной свечи.

При агрессивном входе стоит всегда помнить, что после пробоя, через некоторое время, баланс спроса и предложения на рынке выравнивается, а игроки, торгующие по этой методике, начинают закрывать свои спекулятивные позиции, поэтому, очень часто, происходит возврат цены к пробитому ранее уровню. Что в простонародье называется ретестом уровня. Следовательно, если не взять вовремя прибыль, легко можно получить стоп, ну или в лучшем случае безубыток.

( Читать дальше )

Этапы разработки торгового робота

- 20 ноября 2012, 12:01

- |

Этапы разработки торгового робота.

В этой статье мы осветим тему, о которой редко пишут в интернете – этапы разработки торгового робота.

Конечно, в конечном итоге у каждый проходит свой путь при разработке, но есть ряд проблем, с которыми неизбежно сталкивается алготрейдер в начале своего пути.

Этап I. Идея.

Для начала необходимо решить за счёт чего (или кого) вы собираетесь получать доход на фондовой бирже.

Иными словами, на первом этапе необходимо осознать свою торговую идею или идеи (если их несколько).

Этап II. Предварительные тесты

Если есть чёткая торговая идея, проще всего проверить её в программах позволяющих осуществлять тестирование на исторических данных.

В качестве примера можно привести WealthLab, Metastock, TsLab, Stock#. Наши первые опыты были связаны с использованием WealthLab.

Чтобы разобраться с базоывми функциями необходимо потратить несколько дней свободного времени. Дальше всё проще простого — либо плюс, либо минус.

Если получилось построить плавную кривую доходности, можно двигаться дальше.

Правда существует одно ограничение. При больших массивах тестовых данных подобный софт падает намертво, поэтому перед тестами следует запастись терпением.

( Читать дальше )

В этой статье мы осветим тему, о которой редко пишут в интернете – этапы разработки торгового робота.

Конечно, в конечном итоге у каждый проходит свой путь при разработке, но есть ряд проблем, с которыми неизбежно сталкивается алготрейдер в начале своего пути.

Этап I. Идея.

Для начала необходимо решить за счёт чего (или кого) вы собираетесь получать доход на фондовой бирже.

Иными словами, на первом этапе необходимо осознать свою торговую идею или идеи (если их несколько).

Этап II. Предварительные тесты

Если есть чёткая торговая идея, проще всего проверить её в программах позволяющих осуществлять тестирование на исторических данных.

В качестве примера можно привести WealthLab, Metastock, TsLab, Stock#. Наши первые опыты были связаны с использованием WealthLab.

Чтобы разобраться с базоывми функциями необходимо потратить несколько дней свободного времени. Дальше всё проще простого — либо плюс, либо минус.

Если получилось построить плавную кривую доходности, можно двигаться дальше.

Правда существует одно ограничение. При больших массивах тестовых данных подобный софт падает намертво, поэтому перед тестами следует запастись терпением.

( Читать дальше )

На колу мочало- начинай с начала

- 20 ноября 2012, 08:32

- |

Впервые на уровень 1400 пунктов индекс ММВБ пришел в феврале 2006 года. И простоял в этом районе практически весь год. В 2007 году состоялся рост, в 2008 году падение. К концу 2009 года уровень 1400 пунктов снова был достигнут. Где и пролежал практически до конца 2010 года. После недолгого роста в 2011 году опять состоялось возвращение к привычному уровню. Весь 2012 год идут безуспешные попытки покинуть насиженное место. Но воз и ныне там.

Прошедшим летом шла изнурительная борьба за достижение уровня 1450 пунктов в районе локального июльского максимума. В августе в попытках пробоя вверх этого уровня рынок провел пятнадцать дней. И сумел это сделать лишь в сентябре на новостях о третьем раунде количественного смягчения денежной политики ФРС США. Правда, радость была недолгой. И в октябре пришлось вернуться обратно под летние уровни.

( Читать дальше )

Прошедшим летом шла изнурительная борьба за достижение уровня 1450 пунктов в районе локального июльского максимума. В августе в попытках пробоя вверх этого уровня рынок провел пятнадцать дней. И сумел это сделать лишь в сентябре на новостях о третьем раунде количественного смягчения денежной политики ФРС США. Правда, радость была недолгой. И в октябре пришлось вернуться обратно под летние уровни.

( Читать дальше )

Покупай на День Благодарения.

- 19 ноября 2012, 21:21

- |

День благодарения (англ. Thanksgiving Day) — государственный праздник в США, отмечается в четвёртый четверг ноября. С этого дня начинается праздничный сезон, который включает в себя Рождество и продолжается до Нового года.

День благодарения изначально был праздником выражения благодарности и признательности Богу, а равно семье и друзьям за материальное благосостояние и доброе отношение. В традиционном смысле (присущем земледельческим культурам начиная с древнейших времен), такой праздник на исходе осени означал благодарение небесам за богатый урожай и за изобилие плодов.

По старинной традиции несколько поколений одной семьи собирается в доме старших на праздничный обед. Каждый произносит слова благодарения за всё то хорошее, что произошло в его жизни. Едят в этот день современные американцы то же самое, что ели их предки в далёком 1621 г. на первом обеде в честь Дня благодарения.

( Читать дальше )

Пробой уровня

- 19 ноября 2012, 15:54

- |

В предыдущем блоге я рассказал о способе входа в рынок, основанном на отбое от уровня, но не все уровни выдерживают натеска цены, рано или поздно они ломаются, сегодня поговорим о входе в рынок в момент пробоя уровня.

О жизнеспособности уровня можно спорить до бесконечности, но в итоге каждый останется при своем мнение и при этом правым. Период жизнеспособности может измеряться как минутами, так и годами, все зависит от того временного интервала на котором мы пытаемся определить этот уровень. К примеру, на 5-ти минутном таймфрейме уровень может просуществовать от нескольких часов до нескольких торговых дней. На более крупном временном отрезке, к примеру, возьмем 1 день, уровень может продержаться от нескольких дней, до нескольких лет.

Чем старше таймфрейм, на котором выявлен уровень, тем сильнее этот уровень будет, и тем сложнее цене пробить его.

Но мы торгуем не в идеальных условиях, в противном случае мы бы просто покупали у поддержки и продавали у сопротивления и все были бы с прибылью. Пробой уровня, каким бы он не был сильным, имеет место быть.

( Читать дальше )

О жизнеспособности уровня можно спорить до бесконечности, но в итоге каждый останется при своем мнение и при этом правым. Период жизнеспособности может измеряться как минутами, так и годами, все зависит от того временного интервала на котором мы пытаемся определить этот уровень. К примеру, на 5-ти минутном таймфрейме уровень может просуществовать от нескольких часов до нескольких торговых дней. На более крупном временном отрезке, к примеру, возьмем 1 день, уровень может продержаться от нескольких дней, до нескольких лет.

Чем старше таймфрейм, на котором выявлен уровень, тем сильнее этот уровень будет, и тем сложнее цене пробить его.

Но мы торгуем не в идеальных условиях, в противном случае мы бы просто покупали у поддержки и продавали у сопротивления и все были бы с прибылью. Пробой уровня, каким бы он не был сильным, имеет место быть.

( Читать дальше )

Волновой анализ индексов США

- 19 ноября 2012, 15:24

- |

Выкупу индексов в США в пятницу способствовала словесная риторика «понимания» ведущих политических партий относительно предотвращения Fiscal Cliff. Вероятность этого события оцениваю как ничтожно малую, но его устранение вовсе не вызовет среднесрочный рост на финансовых рынках. Повышение налогов и урезание расходов являются болезненными, но необходимыми мерам по снижению дефицита бюджета. Любые полумеры частичного поднятия доходов и урезания расходов бюджета приведут к понижению рейтингов США уже в январе (или декабре, если Конгресс сумеет найти компромисс заранее), что станет причиной продолжения падения.

Index DJIA

Начнем со «страшилки»:

Ниже представлена классическая картинка прогноза событий от Р. Прехтера — современного идеолога «волн Эллиотта». Предлагается готовиться к ядерной войне, крушению доллара США, прилету злобных инопланетян… Зона свободного падения к уровню 1970-х годов в район 500-1000п индекса Доу-Джонса, поскольку 4-я волна старшего уровня (c 2000г) любит откатываться в район IV-й субволны.

( Читать дальше )

Index DJIA

Начнем со «страшилки»:

Ниже представлена классическая картинка прогноза событий от Р. Прехтера — современного идеолога «волн Эллиотта». Предлагается готовиться к ядерной войне, крушению доллара США, прилету злобных инопланетян… Зона свободного падения к уровню 1970-х годов в район 500-1000п индекса Доу-Джонса, поскольку 4-я волна старшего уровня (c 2000г) любит откатываться в район IV-й субволны.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал