Избранное трейдера андрей молисов

Как мы видим

- 12 мая 2022, 00:11

- |

Как автор одного из первых сайтов по быстрому чтению и самой большой подборки книг по скорочтению продолжаю изучать эту тему. Попалась на глаза книга Ричарда Маслэнда «Как мы видим? Нейробиология зрительного восприятия».

Она рассказывает о буднях и открытиях ученых в области изучения зрения. Начнем с того, что они мучают и убивают кроликов, потому что кролики — это не только ценный мех, и не только три — четыре килограмма диетического, легкоусвояемого мяса, это еще и сетчатка (не путать с клетчаткой).

Оказывается, что сетчатка — это ткань мозга, наравне с той, что находится внутри мозга и позвоночника. И сетчатка живет сама по себе, если ее отделить от кролика. Радует, что кроликов усыпляют на веки вечные ради этой процедуры. Но кролики мстят с того света. Дело в том, что сетчатка кролика будет жить сама по себе и на ней можно ставить эксперименты в лаборатории при условии, что температура в комнате будет как внутри кролика, то есть сплит систему на холод не включишь.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

5 стратегий использования фьючерсов на золото

- 11 мая 2022, 09:11

- |

Привет друзья! Сегодня поговорим о фьючерсе на золото, так как торговать им во времена, когда рынком правит геополитика, более спокойно. Так как на золото геополитика оказывает не сильное влияние. Вообще золото с давних пор является инструментом хэджа — защитным активом. Но стоит помнить, что при сильном обвале золото сначало валится вслед за всем рынком и только спустя некоторое время, если рынок не отрастает, начинает выполнять свою функцию защитного актива.

Давайте сначала разберемся в характеристиках фьючерса.

Типы фьючерсов:

- Расчетный — предполагает только денежные расчеты по сделке в зависимости от того прибыльной оказалась позиция или нет.

- Поставочный — поставочные фьючерсы предполагает, что по окончанию контракта, в определенный контрактом срок базовый актив будет реально поставлен.

( Читать дальше )

Самые выгодные фьючерсы

- 06 мая 2022, 17:59

- |

Фьючерс — удобный инструмент спекулянта. За 10 тыс. руб. можно сделать ставку в 100 тыс. руб. и удерживать ее несколько недель совершенно бесплатно. Сегодня рейтинг плечистости наиболее ликвидных фьючерсов мосбиржи выглядит так:

Короткое пояснение: ГО — это гарантийное обеспечение. Этим термином называется сумма, которую брокер морозит на счете трейдера, когда он (трейдер) встает в позу — покупает или продает фьючерсный контракт. Например, если трейдер купит (или продаст) золотой контракт на 133 000 руб, то трейдер заморозит на его счете

( Читать дальше )

Куда пристроить безналичный бакс?

- 04 мая 2022, 15:26

- |

Надо отдать должное, что даже уже я считаю курс 69 интересным.

Вопрос только в том, что мы можем сделать с долларами, которые купим на бирже.

❌кэш снять нельзя

❌расплатиться ими нигде нельзя

❌перевести на свой зарубежный счет технически можно в пределах $10к в мес, но потом могут штрафануть, т.к. 79 закон говорит что можно переводить только рубли на свои зарубежные счета с последующей конвертацией

✅вроде как можно перевести баксы на покупку недвижки зарубежом.

✅теоретически можно перевести еще на свой зарубежный брокерский счет, правда россиян сейчас везде банят и открывать/пополнять счета уже не дают

Какие еще есть варианты, как можно воспользоваться валютой?

Расписание торгов на Московской бирже в период майских праздников 2022 года

- 30 апреля 2022, 20:28

- |

1–3 мая и 7–10 мая 2022 года торги не проводятся.

Московская Биржа | Расписание торгов на Московской бирже в период майских праздников 2022 года (moex.com)

Глава III. ВЫЖИВАНИЕ ИЛИ ВЫМИРАНИЕ или чем больше нас тем меньше их

- 24 апреля 2022, 16:05

- |

Пока что России, кроме ее запасов природными ресурсами и ракет Кинжал, Сармат и Авангард, гордиться больше откровенно нечем.

По поводу ресурсов, буду оставлять маленькую табличку в начале каждого топика, чтобы каждый ее в итоге запомнил наизусть:

1. РФ — $75,7 трлн.

2. США — $45 трлн.

3. СА — $34,4 трлн.

4. Канада — $33,2 трлн.

5. Иран — $27,3 трлн.

Но есть вещи, которые должны беспокоить каждого вменяемого россиянина, и это — ДЕМОГРАФИЯ.

В Главе I «Догма» я назвал Демографию важнейшим показателем страны именно потому, что на нее нельзя повлиять в рамках политического поколения, для этого необходимы десятилетия, умные люди в правительстве (а не идиоты и вредители, как сегодня), политическая воля и планирование на уровне государственной доктрины, возможность действовать и даже удача.

Этот топик будет очень негативный, т.к. демография РФ сегодня — это настолько жесткий провал, что в нормальных странах всех людей, к этому провалу причастных, необходимо сажать на 25 лет и более, это преступление в разы более тяжелое, чем украсть несколько трлн рублей из бюджета, даже госпожа Набиуллина, которая, по моему мнению, самый вредный чиновник в стране сегодня, и то не совершила столько преступлений, чтобы даже приблизиться и сравниться с преступлениями в демографической политике.

( Читать дальше )

Скальперская техника на отбой: как взять отбой от плотности после импульса?

- 19 апреля 2022, 18:44

- |

Эта техника — хай левел скальпинга. При всех условиях, описанных далее, она позволяет брать части волатильных движений с умеренным риском.

Давайте разбираться:)

Механика движения и приёма.

После любого импульса на рынке образуется дисбаланс: у давящих (со стороны импульса) участников заканчиваются силы толкать цену дальше, и они закрывают позиции.

В то же время открывают позиции контр-импульсные трейдеры в расчёте на разворот рынка.

Наша задача — взять первую коррекцию после импульса. Также можно вытянуть сделку, если есть предпосылки для развития обратного движения.

Когда можно использовать эту технику?

( Читать дальше )

Нобелевский лауреат на пропагандистском фронте

- 11 апреля 2022, 13:57

- |

Объясняет он это, опираясь на идею «невозможной троицы» в международных финансах. Стабильность отечественной валюты, открытый рынок капитала и свободная денежно-кредитная политика суть три желательных условия, которые ни одна страна не может себе обеспечить одновременно. Но выполнение любых двух из этих условий обязательно для надлежащего функционирования экономики.

В качестве примеров Кругман приводит Великобританию с нестабильным фунтом, ЕС с прибитой к полу гвоздями ставкой и Китай с высокими барьерами на движение капитала. Во всех трех случаях экономика в состоянии балансировать между финансовой стабильностью и экономическим ростом.

( Читать дальше )

Заработать 1 миллион $

- 03 апреля 2022, 20:05

- |

Сколько времени нужно жителям разных стран, чтобы заработать 1 млн$? — задались вопросом исследователи. Мы, как и они, так же ни раз задумывались об этом, но стеснялись посчитать время по разным странам. Но раз кто-то это уже сделал, то мы можем только поплакать над статистикой.

102 страны сошлись на ринге заработков и теперь мы знаем в какой стране мы можем быстрей всего заработать вшивый миллион долларов. Таблица уже на картинке выше (кликабельно), но я выпишу некоторые страны из него:

Чтобы заработать 1 млн$ потребуется

- Швейцарии потребуется 13 лет и 4 месяца

- Австралия и Сингапур сделают это за 20 лет и 1 (+1) месяц соответственно

- США осилит за 23 года и 1 месяц

- Норвегия за 24 года и 4 месяца

- Германия 27 лет

- Израиль 30 лет и 7 месяцев

- Франция 33 года и 8 месяцев

( Читать дальше )

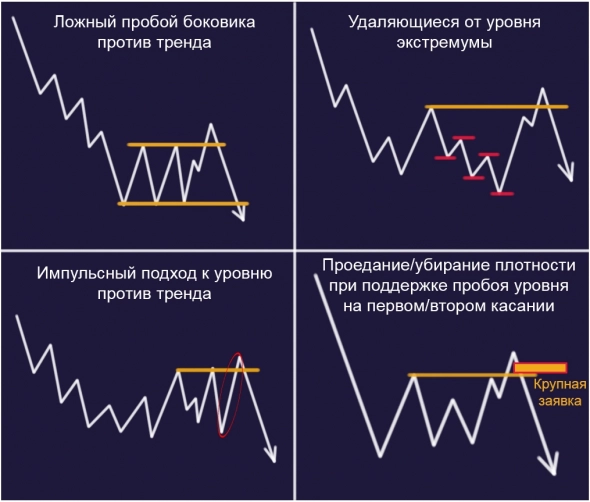

Как торговать ложный пробой?

- 02 апреля 2022, 00:52

- |

Для опытных трейдеров ЛП — надёжный паттерн с хорошим соотношением риск/прибыль, но новички могут «лосить» на этом паттерне, поэтому разбираемся — как его торговать:)

Когда стоит ожидать ложный пробой?

- Когда цена пробивает уровень на первом или втором касании против тренда;

- Когда цена подходит к уровню импульсно;

- Когда дальние от уровня экстремумы увеличивают локально расстояние до уровня;

- Когда на рынке в целом боковик/запильное направленное движение;

- Когда идёт новостное движение;

- Когда поводырь совершает импульсное движение, цена актива пробивает уровень за ним, а потом оба актива делают возврат;

- Когда появляется поддерживающая пробой заявка в стакане, которую убирают/разъедают сразу после пробоя.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал