Избранное трейдера businessangel

Moving Average | Топ 5 Стратегий от PROSTGUIDE.RU

- 08 июля 2020, 11:11

- |

- комментировать

- ★69

- Комментарии ( 22 )

ГМК Норильский Никель – почти как золото?

- 07 июля 2020, 23:50

- |

ГМК Норильский ПалладийНикель – почти как золото?

В лучших традициях песни про «девушку по имени Элис», и я воскликну «А кто не знает НОРКУ?» (кто не знает google в помощь). Мой любимчик на российском рынке, компания которая всегда «невероятно переоценена» для чёртовых ютьюб-телеграмм-гуру, продающих свои сигналы свежим инвесторам. Частенько мне приходится смеяться, когда я слышу от некоторых публичных ютьюб – аналитиков, что ГМК переоценен и он встал в его short, против long Русала. Гы )

Ребята, запомните – шортить рядовому инвестору вообще противопоказано – вынесут ногами вперед, организовав корнер (а-ля Тесла).

ГМК всегда стоил дорого, всегда был переоценен и так будет еще много-много лет / десятилетий – пока не смену МНППР (медь-никель-палладий-платина-родий) не придут более дешевые, искусственно синтезированные материалы.

Медь – это провода в строительстве, энергетике, автомобилях, кораблях, спутниках, и т.д.

Никель – в вашей нержавеющей кастрюле и холодильнике на кухне, в технологическом оборудовании — в любой нержавеющей стали, в аккумуляторе Теслы и любого другого электромобиля.

Платина, палладий и родий – в катализаторах выхлопных газов любого автомобиля на этой планете а также в промышленных катализаторах — везде где требуется очистка вредных выхлопных газов.

( Читать дальше )

Краткий анализ ситуации в ГМК Норильский никель

- 07 июля 2020, 17:30

- |

ГМК Норникель занимается добычей никеля, меди, палладия, платины и других металлов платиновой группы.

За последние пару лет цены на палладий выросли в 2 раза, что стало результатом доминирования данного металла в выручке компании.

( Читать дальше )

Что не так с миллионами в Excel

- 07 июля 2020, 11:14

- |

Читаю smart-lab с 2018 года, решил первый раз написать. Мой опыт это около 0,5 млн рублей слитых на фьючерсах ртс и бренда, а так же неторопливое инвестирование в голубые фишки «на сколько будет» в месяц на ИИС.

Что касается фьючерсов, сливал я постепенно и с хорошими взлетами, не в один день, как в историях про минусовую нефть.

Как наверно все новички, я искал и пробовал разные стратегии. Всеми любимая перекупленность/перепроданность, классические индикаторы и волны. Вот кстати в какой то период на нефти хорошо получалось видеть волны и удавалось хорошо поднять. Плюс к этому читал смартлаб, и спец топики романа и про нефтеклуб.

Что сейчас. Сейчас на фортсе денег нет. Но грусть от потерь и неудач прошла, а интерес остался. И я снова залез в свои таблички и мысли, и решил поделится тут, может кому то станет интересно, хотя я думаю наверняка такие идеи приходили всем в голову.

И так — идея с которой я хочу поделится основана не на техническом и фундаментальном анализе. А на простом повторении действий — не знаю как назвать. На без логичном хаосе.

( Читать дальше )

Частые заблуждения о дивидендах на Мосбирже: рассказываем, как их готовить

- 06 июля 2020, 11:25

- |

В инвестициях есть темы, по которым можно встретить диаметрально противоположные ответы на один и тот же вопрос от разных людей. Это натолкнуло меня на идею детально разобрать наиболее частые заблуждения, которые распространены среди инвесторов.

Сегодня я расскажу про налог на дивиденды компаний, которые торгуются на Московской бирже.

Если вы спросите у инвесторов, какой налог на дивиденды по таким акциям, то большинство ответит, что 13%. И отчасти они будут правы! Но тут не обойтись без исключения из правил.

Заблуждение 1. Если я торгую акциями исключительно на Мосбирже, у меня в портфеле нет иностранных компаний

Есть ряд компаний, которые многие считают российскими. По факту они ведут свою деятельность в РФ, торгуются на ММВБ, однако зарегистрированы в других странах (обычно в офшорных зонах).

По данным Московской биржи на 01.07.2020, подобных ценных бумаг насчитывается 15 (пять акций и десять ГДР).

( Читать дальше )

Зацените стратегию!

- 05 июля 2020, 20:01

- |

Схема такая:

1) Покупаем фьючерс на индекс РТС (вообще подойдет любой но на него самая большая ликвидность в опционах)

2) Продаем на него опцион колл в деньгах как можно ниже (какой будут покупать), например сейчас при цене фьючерса 121180 есть опцион 117500 за 7100 экспирация через 44 дня, чем дальше цена тем меньше риск, про экспирацию тоже самое, чем дальше тем меньше риск (но и доходность меньше).

Теперь сценарии развития событий:

1) Индекс стоит на месте либо растёт либо двигается в диапазоне выше 117500:

смотрим как наш опцион распадается с течением времени и получаем прибыль, на экспирации можно закрывать фьючерс -

мы получили 3420 за 44 дня на сумму от примерно 18 000 (текущее ГО для покупки фьючерса + проданный колл) до той величины на которую вы думаете может очень быстро упасть индекс РТС, чтобы у вас не было маржин колла, но больше 120 000 смысла наверное нет, вряд ли индекс уйдет в минус (хотя кто знает).

( Читать дальше )

Грааля нет. Но у всех рынков есть одна общая закономерность.

- 05 июля 2020, 14:25

- |

Читая различные посты разных исследователей о том, как они всё время пытаются найти грааль, используют статистику, математику, машинное обучение и прочее, хотелось бы внести свои 5 копеек опыта в общее дело (ибо я сам искал грааль, пока не осознал, что его не может быть по определению).

Я конечно не спец в статистике и прочем, но если кинуть atr на недельки тех же форекс пар, то очевидно прослеживается ежегодное «затухание» волы (если не обращать внимание на всплески волатильности, возникающие во время войн/кризисов и теперешней пандемии). Это к вопросу о том, почему раньше было легче зарабатывать.

Дополнительно к этому выводу: я писал бэктесты к разным стратегиям, как общедоступным, так и собственным, и, когда я тщательно рассмотрел дни, в которые были просадки — оказалось, что как правило это были дни, когда в США/Китае были праздники, либо это были дни/часы накануне важных новостей. То есть на тонком рынке все стратегии активно сливали бабло. Кроме бэктестов я торговал вручную и именно в моменты низкой волатильности ручная торговля показывала наихудший результат.

( Читать дальше )

Налог 30%. Акции США и не только.

- 04 июля 2020, 15:30

- |

Обратилось несколько инвесторов в соцсети по вопросам налогов на дивы.

Посты про налоги писал еще в блоге, на разные темы. Кому интересно, то посмотрите.

Итак, начнем.

Американские акции и биржа СПб.

Чтобы не платить налог 30% (дивиденды) в США с прибыли от американских акций, необходимо заполнить форму W-8BEN

Между Россией и США заключено межправительственное соглашение, из которого следует, что, если Вы живете в России и получаете какой-либо доход в США, то налоги платить Вы должны самостоятельно в России, а Ваше взаимоотношение с Налоговой службой США (Internal Revenue Service), ограничивается заполнением формы W-8BEN. Полное название документа – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding.

Когда вы получаете дивиденды от американской компании, США списывает с вас налог. Если не подписать форму, то от суммы дивидендов удержат 30%. Ставку налога можно уменьшить, если заполнить форму W-8BEN. Она подтвердит, что вы не налоговый резидент США. Тогда с дивидендов спишут 13%: 10% в пользу США — автоматически; 3% в пользу России — нужно доплатить самостоятельно.( Читать дальше )

243% за I полугодие 2020 г. | ЛЧИ 2020 | Торговая система | Планы до конца года |

- 04 июля 2020, 14:47

- |

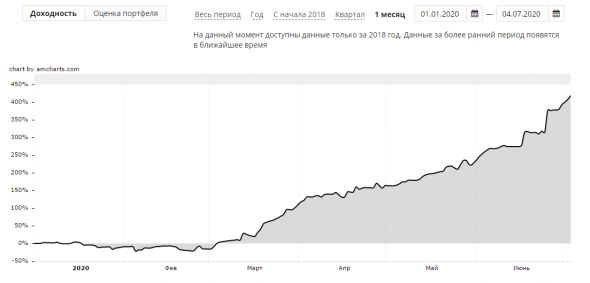

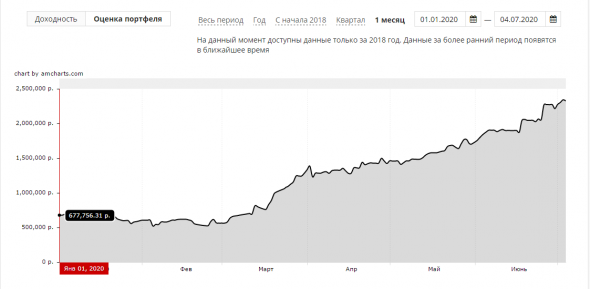

Продолжаю освещать результаты своей торговли для местной публики. Полугодие для меня выдалось достаточно успешным, благо волатильность возросла и позволила показать более менее достойные результаты. Итак приступим:

Результаты за 1 квартал я показывал тут

За 1 полугодие картина нарисовалась такая

в деньгах это выглядит следующим образом

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал