Избранное трейдера ch5oh

Медвежье поглощение на недельном графике

- 03 февраля 2018, 12:35

- |

Неделя с 29 января по 2 февраля — идеальная в плане трендовости движения.

Движение началось с обновления исторического хая с самого открытия (ночью в понедельник по московскому времени) и после этого шло последовательное снижение и в пятницу 2го февраля закрылись на низах, без каких-либо отскоков.

Это хорошо видно на часовом графике:

Также стоит отметить, что на НЕДЕЛЬНОМ графике E-Mini S&P 500 образовалась фигура «Медвежье поглощение». Причем закрывшаяся неделя фигура поглотила не только предыдущую неделю, но +1 до нее.

Вот недельный график мини сипи 500.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Постоянный стабильный доход

- 03 февраля 2018, 11:07

- |

Всем привет!

За эту неделю доход по счету вырос на +1.06%. Как и писал прошлый раз теперь продаю опционы чуть подальше, волатильность на рынке не уменьшается поэтому и риски нужно отодвигать. Благо с повышением волатильности и опционы становятся дороже, поэтому доходность от этого не должна страдать. Стараюсь поддерживать некий баланс риск/доходность, поэтому не жадничаю, продаю свою «норму», контролирую риски. По факту можно отметить, что фьючерс РТС торгуется в боковике 130000-127000, с расширением его сверху до 132000. Куда произойдет выход из этой консолидации время покажет, но факт, что направленное движение приостановилось(высадили подавляющее большинство шортистов, с железными яйцами, кто застрял в предыдущей большой проторговке). Сейчас происходит новый набор в группу желающих прокатиться с ветерком.

Удачной торговли, прибыльных сделок!

Трендовые стратегии - точность входа

- 02 февраля 2018, 12:23

- |

Вот простейшая трендовая стратегия для фьючерса РТС.

Вход выбирается, как это нормально для тренда, на пересечении двух машек. Плюс стоит большой фильтр из третьей машки с более долгим периодом, который запрещает нам продавать выше его, и покупать ниже.

Плюс на входе стоит фильтр пропустить первые 15 минут дня. От греха подальше.

Выход: двумя путями. Первый: стоп с трейлингом: стоп и старт трейлинга равноудален. Второй: конец дня.

Выход в конце дня решает две проблемы: освобождает от риска гэпа, и позволяет тестироваться на склееных файлах фьючерса за несколько лет.

Итак, что у нас получается.

Первое. Глобальный фильтр «покупай выше самой длинной машки, продавай ниже» вещь незаменимая. Я уже перепробовал кучу вариантов, при которых осуществляется вход в виде отскока от противоположной стороны, либо в момент пересечения этой самой «длинной машки», но всё это хуже. Падает не только прибыльность, но и (что на мой взгляд важнее) фактор восстановления.

( Читать дальше )

Сбербанк. Пособие для начинающих. "Как ловить максимум с помощью открытого интереса".

- 01 февраля 2018, 17:43

- |

Вашему вниманию хочу представить не какие-то там гнилые чипсы, с помощью которых за последние 7 месяцев можно было слиться в ноль, шортя Сбербанк, а самый что ни на есть живой органический продукт, не содержащий ГМО и отображающий только самую полезную и актуальную информацию на текущий момент - открытый интерес на фьючерсном контракте или в просто народе ОИ.

ОИ — это база. Это то, с чего начинается фьючерсный рынок. Без умения читать информацию по ОИ трейдеру-интрадейщику на фьючерсном рынке ловить нечего, более того, благодаря ОИ эта удивительная связка спот/фьючерс становится немного яснее и можно попытаться ответить на вопрос в каждой конкретной ситуации — хвост управляет собакой или собака хвостом?

В общем, кто заинтересуется тематикой — ищите в интернете методички по использованию ОИ, информации масса, а здесь я приведу лишь пример ловли максимума Сбера, используя ОИ в трех картинках.

Картинка №1:

( Читать дальше )

Итоги января

- 01 февраля 2018, 10:41

- |

Почему Спот отстал от рынка (напомню мною торгуются три акции: GAZP, SBER и GMKN в равных объемах), несмотря на увеличение рисков в конце 2017-го? Причина в Сбербанке который в конце 2017 был «вырублен» «фильтром большой пилы» (полный аут), а когда во второй половине января этот «фильтр» выключился, включился «фильтр малой пилы» (лонг + шорт на 1/3 лимитов). Поэтому бушевавшие на смартлабе весь январь «страсти по Сбербанку» вызывали у меня скорее зрительский интерес.

Отдуваться за урезанный Сбербанк пришлось другим инструментам: в RI, Газпроме и Никеле (до третьей декады) торговался лонг с плечом. Но частично компенсировать недополученную прибыль в Сбербанке смог только RI. В Si торговался лонг+шорт без плечей, но все попытки открыть позицию в ту или иную сторону окончились неудачами. Ну и конечно «пробоину» счету нанесли четыре последних торговых дня, в которые собственно и образовалась просадка из таблицы. Просто маленький лонг в Сбере не смог перекрыть убытки в других инструментах в куда б

( Читать дальше )

Рекорд, однако

- 31 января 2018, 19:54

- |

Январь для меня оказался рекрдным по месячной прибыли с марта 2014 г.:

Чему способствовали, ИМХО, денежки, возвращаемые из офшоров.

Всем успехов в торгах.

Опционы для Гениев (Покупка/Продажа волатилности)

- 28 января 2018, 14:58

- |

Я немного задержался с топиком.

Пока мы далеко не убежали от стреддла, давайте поймем, что такое покупка/продажа волатильности. Здесь есть тонкости. О которых я писал в предыдущем топике. https://smart-lab.ru/blog/432731.php . Начнем с того как мы измеряем эту волатильность. HV или историческая волатильность измеряется как среднеквадратичное. Тут как все гениальное, а мы тут Гении, просто. Берется свеча, возводится в квадрат и извлекается квадратный корень. Ну и из 20 или из 100 таких значений получается среднее. Все эти квадраты нужны, что бы получить положительное число. Так как цена может пойти как в плюс так и в минус мы просто получаем модуль числа, что бы оперировать только положительными числами. Так что пусть эти преобразования вас не пугают. Усредняем мы тоже по привычки. Мы же через машки, среднюю цену БА, тоже усредняем. Таким образом, мы получаем некоторый прогноз. Допустим, что мы будем рассматривать только одну свечу, без усреднения.

За одну неделю цена проходит 5п. при цене 100. Понятно, что это пять процентов. Если делать еще точнее, то надо вспомнить про логарифм. Цена была 100 а стала 105. ln(105/100) или по правилам логарифмов ln(105)-ln(100). Это 4,88%. Отсюда название логнормального распределения. В общем, это одно и то же если вы не торгуете миллиардами лотов. Просто логарифм учитывает, что действия происходят в течении недели. Но не это главное.

( Читать дальше )

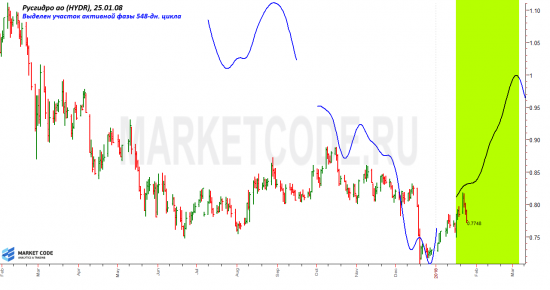

Русгидро. Перспективный, интересный сценарий.

- 27 января 2018, 00:18

- |

У меня она тоже почти закончена, осталось написать свой сценарий по бумаге.

Итак, Русгидро, мой сценарий на ближайшую перспективу.

Будет много картинок (не так много, как по НОВАТЭКу, но достаточно), что должно быть хорошо.

Проанализировав историю котировок бумаги, выделил для себя два интересных цикла, которые сейчас находятся в своей активной фазе, и, что важно, направления линий этих циклов совпадают до первой декады марта включительно. Сейчас всё покажу на рисунках.

Начну с 548-дневного цикла. Сейчас он находится в своей активной фазе, и интересующий меня фрагмент этой фазы я выделил на рисунках цветной областью. Так она выглядит сейчас:

Бумага только недавно вошла в неё, и ближайшие полтора-два месяца будет находиться под влиянием активной зоны этого цикла. На выделенном участке линия цикла имеет ярко выраженное, резкое направление вверх, что предполагает дальнейший рост котировок бумаги приблизительно до начала марта.

( Читать дальше )

Теперь криптовалюта официальная в России

- 25 января 2018, 13:18

- |

Цифровой финансовый актив – имущество в электронной форме, созданное с использованием шифровальных (криптографических) средств. Права собственности на данное имущество удостоверяются путем внесения цифровых записей в реестр цифровых транзакций. К цифровым финансовым активам относятся криптовалюта, токен. Цифровые финансовые активы не являются законным средством платежа на территории Российской Федерации.

Майнинг – предпринимательская деятельность, направленная на создание криптовалюты и/или валидацию с целью получения вознаграждения в виде криптовалюты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал