Избранное трейдера ch5oh

Опционы по взрослому (материальное ожидание)

- 15 января 2017, 13:18

- |

Тут будут ремарки. Такие заметки на полях. И попытка разобраться в знаниях, которые выдают трейдерам опционов и не только на необъятных просторах Интернета и не только. Где то их то учат? Я просмотрел много материалов по опционам опубликованных тут и там. Может быть я что то пропускал и меня поправят. Конечно, я не читал все с самого начала, где объяснялось, что такое опцион, потому что я это знал. Но у меня складывается впечатления, что даже кто этого не знал начал читать с середины книги. То есть он этого не знал, а потом еще это и забыл. Поэтому я пробежался бы по не некоторым определениям касаемо опционов и не только.

- Математическое ожидание. Термин используется в теории вероятности. На простом языке СЛ он означает: Количество и величина положительных сделок больше чем отрицательных. Допустим, вы используете гениальную стратегию по которой покупаете актив утром на открытии и продаете на закрытии. Тогда берется обычно 30 свечек, находятся все 30 величин open/close в процентах, складываются и делятся на 30. Если у вас получится положительное число, то МО у вас положительное. Это не материальное ожидание, хотя и оно тоже.

- Дельта хеджирование. Здесь возник парадокс. Дело в том, что основными промоутерами этого дела являются ММ или работающими в стиле ММ. Как бы упущен пласт, для чего это надо делать и очень много информации как это делать. Агапов, Твардовский, Мубаракшин, описывающие ДХ, ставят перед собой задачу наиболее точно повторить движение опциона через ДХ. Отдельно стоит Каленкович, который хеджирует по своей улыбке. И то мне кажется, что он не совсем понимает, что он хеджирует. Придется открыть страшную тайну. ДХ по текущей улыбки (биржевой) необходимо делать тогда, когда у вас куплен или продан опцион в спреде с более дешевой или дорогой ценой чем теоретическая. Тогда, повторяя все его движения через базовый актив, вы сохраняете вашу прибыль, полученную в спреде, до экспари или до закрытия этой позиции в спреде по лучшей цене. При этом вы нейтрализуете влияние движения БА на цену опциона. Если вы купите опцион по теоретической цене, будите вести его по теоретической цене ДХ, то на экспаре вы получите 0+- ошибка алгоритма вашего ДХ. В ВордШопе Павла Корякина ДХ изначально сделан под пакет ММ. Там берется текущая биржевая улыбка, если в настройках не задано другое. В ITInvest вы выбираете, по какой улыбке делать ДХ.

- График цены. Когда вы смотрите на график цены БА, то наблюдаете функцию зависимости цены от времени. Вы не цену там видите, а зависимость этой цены от времени. Еще раз, для одаренных, как поменялась цена по оси у, в зависимости от изменения времени по оси х. Правда не сложно. Так какого х-на вы строите свои стратегии, ставите стопы и даете прогнозы, без учета переменной Х. Или вы живете вечно и на Х вы положили Х.

Я хотел бы это занести в словарь СЛ, что бы можно было потом ссылаться. Если у кого то будут дополнения или поправления, давайте.

- комментировать

- ★28

- Комментарии ( 96 )

Порционный алготрейдинг

- 12 января 2017, 13:36

- |

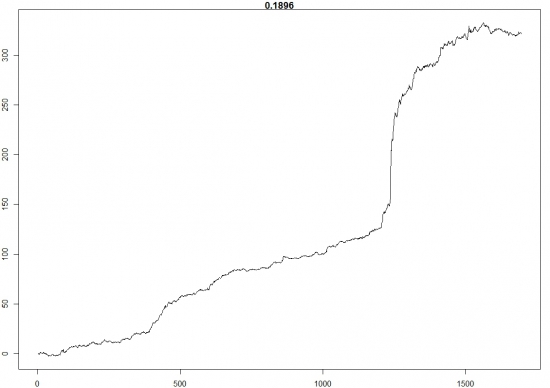

Сравнение проводится на Si с 2010 по настоящее время на примере самой простой внутридневной реверсной системы, которая переворачивается на минутках при разладке первой главной компоненты, натянутой на последние 30 минут. Для простоты понимания это что-то типа: каждые скользящие 30 минут строим линейную модель и при сильных отклонениях от неё переворачиваем позицию:

Номера снизу это порядковые номера дней. Числа по ординате — проценты. Число вверху это средний день в процентах. В общем, не ахти, какая система, но суть не в этом.

Нетрудно предположить, а вдруг наша система делает убытки за счет того, что по количеству этих убыточных сделок будет поболее, чем прибыльных. Тогда может показаться, что нет смысла сразу всем объемом входить в сделки, т.е. не надо переворачиваться сразу полностью. Тогда наша гипотеза будет в том, что при порционном перевороте система будет слабо чувствительна к многим убыточным сделкам, но, когда поймается хорошенький тренд, система в него зайдет всеми порциями и там уж всё и отобьёт с лихвой и заработает с запасом.

( Читать дальше )

Эмпирическое распределение

- 10 января 2017, 23:01

- |

Интересную тему с эмпирическими распределениям подняли Дмитрий Новиков и Nonsense. Хотелось бы одну мысль по этому поводу озвучить. Насколько понимаю, эмпирическое распределение — это когда берут историю цен БА, нарезают неким окном, из каждого полученного отрезка получают приращение, и потом строят частотную диаграмму из этих приращений. Полученное распределение и называют эмпирическим. Nonsense пишет, что возникают две проблемы:

1. У полученного распределения мю может быть не ноль, и если считать по этому распределению справедливые цены, то не будет выполняться колл-пут паритет.

2. Выбор размера окна для нарезки.

Мне же кажется, что тут другая, более существенная, проблема. Предположим, у нас есть некий случайный процесс, с помощью которого мы можем сгенерировать кучу случайных траекторий цены:

( Читать дальше )

Опционы по взрослому (улыбки распределения)

- 09 января 2017, 21:41

- |

Мы остановились на подгонке дельты БА и нормального распределения. Почему БШ взял его? Да другого и не было. Во всем виновата «Центральная предельная теорема» Ее смысл, коротко: «сколько веревочке не виться, а депо сольется» То есть, любое распределение, похожее на нормальное, рано или поздно таким станет. Приращения цены, как бы должны заполнить купол или колокол распределения. Соответственно, если мы накроем опционом определенный сектор цены, будет нам профит. Но, что то пошло не так.

Я специально хочу вас протащить по истории вопроса, что бы вы смогли разобраться во всех проблемах опционов. Файл: https://cloud.mail.ru/public/db9v/9Mzo1jdL3

Мы дошли до конца, когда необходимо писать формулу БШ. Что бы подключить время и цены. Она не такая и страшная. Первое что надо понять это d1 и d2. Исходники: Сколько дней в году, свечи в году. Сколько дней (свечей дневных) до эксперы. Волатильность центрального страйка, про которую думают что она правильная. В БШ оперируют относительными величинами. Поэтому, я часто перевожу их в проценты, что бы было нагляднее. Что бы получить долю 30 дней времени в году 30/246. Или 12% от года или 0,12. Итак смотрим d1=ln(БА/страйк)(это отношение между БА и Страйком, если хотите в процентах)+0,5(для кола и 0,5 для пута. Потом, вместе это станет 1 дельтой)*волатильность в квадрате(квадрат это второй момент, волатильность в годовом выражении)*долю времени до эксперы(в процентах)/волатильность*корень из доли времени(корень, потому что так надоJ)). Все. Можно знаки поменять, отнимать 0,5… и получить d2 мне удобнее от d1-волатильность*корень из времени.

( Читать дальше )

2016г итоги... нытье...как страшно жыть...

- 30 декабря 2016, 13:44

- |

0 много думал выкладывать итоги или нет… типа счет отожрался до 30ти мио с копейками… однако начинал с 1го мио… 10 лет назад… а спекулировать начал в 2010 с 60к руб стоп был 1000руб… и вот дошел до овер 30ти мио… вообщем мысль в том, что делая стабильно 20-30 % в год без больших просадок… придете к успеху, а деньги вас сами найдут...

1 На 2016 планировал напилить в районе 3.5-6мио чистыми. В реальности, видел +6мио в прыжке в конце ноября… но откатило до +4ех с копейками… дальше будет нытье + нудятина и можно не читать… резалт очень средний… торговля не шла из-за техпроблем… где-то к августу начал торговать всерьез… если учесть, что -1.7 мио это инфляция… и еще отнять НДФЛ -500к… то 4-1.7-0.5=1.8мио чистыми… (при чем расходы на торговлю составили более 1мио комиссов… и проскальзывания сожрали столько же примерно лям)… имхо просто чудом увидел профит… ах да… забыл… 1мио я поднял на облигациях… т.е от активных спекуляций я поимел 1.8мио-1=0.8мио чистыми заплатив за это рынку 1мио комиссов и 1мио проскальзываний… ну вообщем инфляцию отбил и то позитиф… но на самом деле т.к часть кэша у мя валюта то у меня в ней гдето -700к бумажного убытка который занижает резалт… (для тех кто не знал… в айти валюту можно использовать под ГО )

( Читать дальше )

Предновогоднее обновление QuikSharp

- 26 декабря 2016, 12:09

- |

Обновление привнесло ряд новых функций, а также демонстрационное приложение на WinForm, о котором так часто просили пользователи.

Берем тут: https://github.com/finsight/QuikSharp

QuikSharp — это динамически подключаемая библиотека, для обеспечения связи ваших роботов, написанных на C#, с терминалом Quik.

QuikSharp — это «Open source-проект», который развивается благодаря участию других пользователей. Отдельный «респект» хочу выразить автору проекта, т.к. это именно то, что я долго искал когда понял, что уперся в некоторые существенные ограничения QLua.

Легче всего с этой библиотекой будет освоиться тем, что уже пробовал реализовать свои торговые стратегии на QLua, т.к. большинство функций взяты именно из QLua. Но по сравнению с QLua, мы получаем значительно большие возможности, в том числе по производительности. Когда у меня количество одновременно запущенных роботов на QLua превысило десяток, то я столкнулся с очень большими проблемами производительности. Квик стал жрать память в каких-то неимоверных объемах, а загрузка ЦП выросла до 80% (в спокойное время). Перейдя на QuikSharp (правда, перед этим пришлось заняться изучением C#) я одномоментно решил большинство проблем производительности, получил удобный инструмент для создания пользовательских интерфейсов, а также более удобное средство разработки самих роботов. Сейчас у меня одновременно крутятся в реальном времени более 4-х десятков роботов (если считать отдельным роботом сочетание ТС и конкретного инструмента), и при этом я не испытываю НИКАКИХ проблем с производительностью (терминал и роботы крутятся на ноутбуке).

( Читать дальше )

ГМК Норникель, корреляция

- 26 декабря 2016, 05:25

- |

Синяя линия — цена меди, красная — никель.

Для справки: Являясь одним из крупнейших мировых производителей металлов платиновой группы," Норильский никель" занимает более 20% в мировом производстве никеля, порядка 60-65% палладия, около 20% платины, более 10% кобальта и порядка 3% меди. На отечественном рынке, на долю общества приходится около 96% всего производимого в стране никеля, 55% меди и 95% кобальта.

Китай, как известно, основной потребитель меди, на его долю приходится порядка 55%, если я не ошибаюсь.

Тестирование роботов в OS Engine

- 25 декабря 2016, 16:10

- |

В данном видео показано как скачать данные с Финам, добавить робота в OS Engine и запустить робота в тестирование

Итоги года, или нелегкая доля HFT

- 25 декабря 2016, 14:18

- |

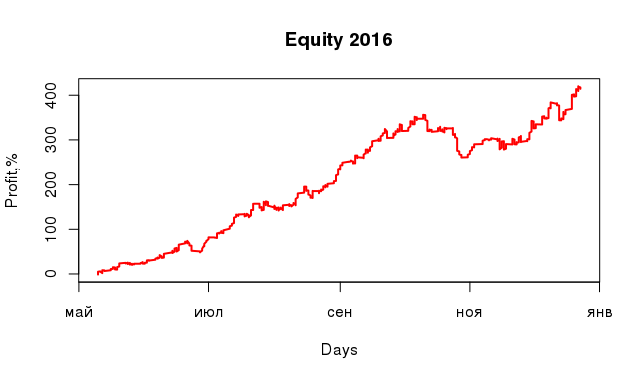

Новый Год совсем близко, поэтому можно уже подвести итоги. В этом году мы организовались в небольшую алготрейдинговую команду, целью которой было создание высокочастотных алгоритмов и, конечно, их боевое применение. По полной программе роботы начали работать с 10 мая, до этого делали боевую часть на С++, размещались на колокейшн, придумывали собственно сами алгоритмы, то есть длительность боевых торгов — чуть больше полугода. Все алго работают пока только на FORTS, инструменты — RI и Si. Результаты торговли представлены в заголовке поста в процентном отношении к начальному капиталу.

Управление стратегиями происходило по правилам, которые я рассказывал здесь и здесь. Как можно видеть из графика дродауна, в октябре случилась просадка, в 3 раза превысившая расчетную ( а расчетная была около 7%, как следует из

( Читать дальше )

Изучение простой модели котирования

- 21 декабря 2016, 13:16

- |

Как с помощью математики можно изучать рынок? Ниже приводится некий пример. При этом рынок, как известно, всегда прав, а модели только пытаются как-то ухватить его некоторые особенности. Не стоит идеализировать модели.

В нашей модели будем считать, что рынок суперликвидный, поэтому бид B и оффер O всегда отличаются на один шаг цены, который, для простоты, положим равным 1, т.е. O = B+1.

Цены в модели будут меняться дискретными тактами: с вероятностью p расти так, что пара бид-офер из (B, O) превратится на следующем такте в (B+1, O+1); с вероятностью q падать, давая новую пару бид-офер (B-1, O-1), и с вероятностью r = 1-p-q стоять на месте.

Допустим, мы хотим совершить покупку. Можно покупать по рынку (А), можно выставлять лимитную заявку в лучший бид и переставлять её, если рынок уходит выше (Б), можно отступать от лучшего бида вниз на один шаг цены, выставлять лимитную заявку там и переставлять её, если цена поменялась, а заявка ещё не исполнилась (В). Посмотрим, какая цена исполнения получится для каждого из этих трёх способов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал