Избранное трейдера Тимофей Мартынов

АЛРОСА (ALRS). Как компания переживает санкции? Итоги 2022 года. Стоит ли покупать акции?

- 01 июля 2023, 09:19

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. Сегодня рассмотрим Алросу (ALRS), каково состояние дел в компании. И стоит ли покупать ее акции?

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

АЛРОСА — крупнейшая алмазодобывающая компания (занимает 27% мирового рынка), мировой лидер по объему добычи и запасов алмазов. Основными направлениями деятельности являются геологоразведка, добыча и продажа алмазов, производство бриллиантов. Добывающие активы АЛРОСА расположены в Республике Саха (Якутия) и Архангельской области. В группе АЛРОСА работают более 30 тыс. человек.

АЛРОСА обладает запасами ресурсов в размере 1 млрд кар, включая 628 млн кар резервов. Ограниченность мировой ресурсной базы алмазов при уровне ресурсов АЛРОСА достаточна для ведения добычи на протяжении 30 лет.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 11 )

Страсти по Санкт-Петербургу.

- 30 июня 2023, 11:00

- |

Кроме Сбербанка и Сургута, на конфе витала идея покупки БСП под рост пейаута с 20 до какого-то значения.

Идея понятна, так как достаточность капитала в районе 20% и распределив даже 20-30 ярдов на дивиденды, останется на приемлемом уровне. В долгосрочном горизонте никаких проблем не видится, однако! Есть нюансы.

1. В феврале 2023 БСП попал под санкции, лишившись возможности рубить на валютном рынке. Это одна из важнейших статей в аномальной прибыльности банка

2. Второй квартал будет сильно слабее 1го. И все зависит от подачи новостными каналами. Уже известно, что прибыль за второй квартал будет в районе +- 7 млрд рублей. Сравнение кв/кв может расстроить рынок.

( Читать дальше )

Отложенная редомициляция и программа сбережений граждан. Итоги 29 июня на Московской бирже

- 29 июня 2023, 18:59

- |

Индекс Московской биржи сегодня пошел в рост и опять пробил 2800 — заколдованный уровень, который никак не получается удержать. К тому же это максимум с конца марта 2022 года, к которому мы идем последние 15 месяцев. Тут как в турнире по фехтованию — сделали укол и отскочили — с 12:00 мы наблюдаем плавное снижение. Тем не менее за день индекс показывает неплохой рост на 📈+0,56% до 2 796,41 пункта.

Госдума приняла закон о программе формирования долгосрочных сбережений граждан. Документ был инициирован правительством, основными авторами законопроекта выступили Минфин и Банк России. При этом государство обещает ряд вкусных плюшек:

📌софинансирование до 36 тыс. рублей в год в течение трех лет после вступления в программу. На господдержку смогут рассчитывать те, кто будет делать ежегодные взносы по договору долгосрочных сбережений в сумме не менее 2 тыс. рублей.

📌ежегодный налоговый вычет на сумму взносов до 400 тыс. рублей в год, возврат на руки до 52 тыс. рублей. Прямая аналогия с налоговым вычетом по ИИС.

( Читать дальше )

На чем еще может вырасти российский рынок

- 28 июня 2023, 15:40

- |

Индекс МосБиржи под конец месяца немного отошел от своих полуторагодовых пиков, но остается в восходящем тренде. Разберем, что может добавить драйва российскому рынку в ближайшие месяцы и подстегнуть рост.

1. Ослабление рубля

Рост курса экспортных валют (доллара, евро и юаня) стабильно толкает рынок вверх с середины осени. По факту большая часть доходности акций (не считая прибыли от дивидендов) обеспечена ослаблением рубля.

Рынок РФ обгонял курс доллара на ажиотаже вокруг Газпрома, затем после нефтяного эмбарго начал отставать, но ожидания дивидендов от Сбербанка позволили индексу снова нагнать валюту.

Дальнейший рост акций экспортеров будет сильно зависеть от силы или слабости рубля. Чтобы получить импульс хотя бы на 10%, доллар должен вырасти сопоставимым образом, то есть почти до 95 руб. Импульс на 20% требует курса выше 100 руб.

2. Помощь Китая

Все более важный для России партнер — это КНР. От китайского спроса напрямую зависят доходы корпораций, а значит, и стоимость их акций. Чтобы наш рынок дальше рос, должен расти и сам Китай, желательно не хуже прогнозов.

( Читать дальше )

ММК пообщался с БКС — результаты должны порадовать акционеров эмитента. Давайте разбираться вместе

- 28 июня 2023, 14:28

- |

💿 Топ-менеджмент ММК и брокер БКС провели телеконференцию для институциональных инвесторов, конечно, я выделю главную информацию из данного общения и приложу свои факты добротных результатов компании:

🗣 Рентабельность по EBITDA составила — 22-24%

🗣 Чистый долг отрицательный (на конец 2021 года $393 млн)

🗣 Мощности турецкого актива загружены на 50-70% (вероятно завод Metallurji, не вернется к рекордной прибыли 2021 года, EBITDA — $203 млн)

🗣 Внутреннее потребление стали в 2023 г. должно вырасти на 2%

🗣 БКС ожидает, что FCF ММК достигнет $800 млн по итогам 2023 года

Что же давайте разбираться:

▪️ При таком денежном потоке и отрицательном чистом долге, согласно дивидендной политике компании,100% FCF идёт на дивиденды. А значит ~6₽ на акцию и двухзначное число по див. доходности, но думаю, что это маловероятно. В марте 2023 года председатель совета директоров Виктор Рашников подтвердил, что у компании в приоритете инвестиционная программа, она составит около ~50₽ млрд. При этом не стоит забывать и о Windfall Tax — налог на сверхприбыль (по оценкам аналитиков выплата может составить — 9,2₽ млрд, без учёта скидки). Поэтому стоит ожидать скорее всего постепенное увеличение выплат.

( Читать дальше )

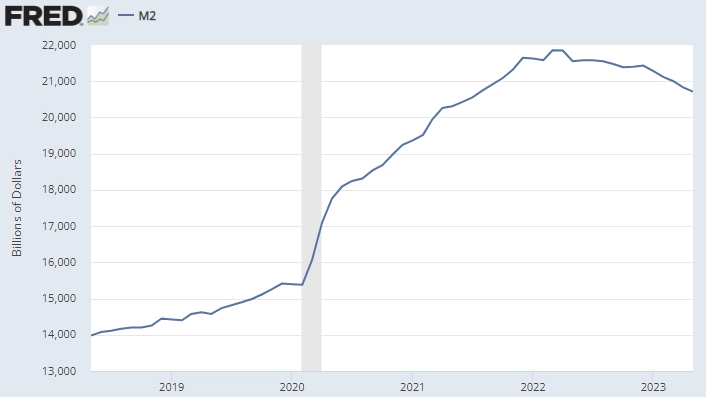

Владельцы ФРС выкатили $M2

- 28 июня 2023, 00:12

- |

Три часа назад владельцы банковского картеля «ФРС» США выкатили количество долларов на планете (агрегат $M2). За Май количество долларов сократилось на -$115 млрд и составило $20.7 трлн.

5-летний график $M2 выглядит так:

Вроде ничего особенного. Но на 60-летнем графике видно, что нынешние владельцы ФРС (и по совместительству — владельцы империи Vanguard) ни разу в своей поганой жизни не управляли планетой в условиях сокращения количества долларов:

( Читать дальше )

Конференция Смартлаба. Или "Тарь Сбер и не выпендривайся".

- 27 июня 2023, 17:10

- |

рейтинг IR смартлаба на предмет раскрытия информации.

🤔 Конечно, это было забавно — наблюдать в субботу, как все поначалу старательно пытаются обсуждать рыночек, но на лице у многих при этом нарисован Пригожин. Что уж тут говорить, если даже у меня в комментариях стали проклёвываться люди со своими «яжеговорилами».

Мой выбор был прост — происходит то, на что я толком повлиять не в силах, а актуальный тренд новостей был таков, что поддержки у происходящего внятной ни от кого нет — а значит, оно обязано так или иначе захлебнуться. И значит — максимум это могло кончиться печальным, но только локальным кровопролитием и локальными жизненными проблемами. А я уже здесь и готов зажигать. Поэтому гораздо перспективнее потратить время с пользой для своих капитала, текущего кошелька и развития. Чем и занялся.

Сбер. В июле, как и обычно, расскажет о своих успехах по РСБУ, а уже ближе к августу разведёт пиар-активность вокруг результатов II квартала. Всё это будет происходить в условиях, когда уже сейчас они вписали себе в ожидаемые за год цифры рост кредитного портфеля на 13-16% в зависимости от конкретной категории, а также рентабельность капитала подзадрали уже до 22% и выше по году.

( Читать дальше )

Как Минфин может изменить расчет цены Urals для налогов

- 27 июня 2023, 12:42

- |

Ранее в этом году Минфин установил максимальную скидку на Urals к Brent для расчета налогов (в размере $25 с июля). Сейчас на фоне снижения дисконта Минфин обсуждает возможность изменения расчета цены Urals для налогообложения. В статье рассмотрим, какие это могут быть изменения и влияют ли они на доходы нефтяников.

В 2022 году на фоне снижения спроса на российскую нефть в Европе появился дисконт Urals к Brent (раньше российская нефть Urals торговалась без дисконта), который постепенно снижался в течение года по мере налаживания поставок нефти в Азию: с $33/барр. во 2 кв. 2022 г. до $21/барр. в октябре 2022 г. После вступления в силу эмбарго ЕС и потолка цен на российскую нефть (с 5 декабря 2022 г.) дисконт на Urals к Brent вырос до $35/барр. в январе 2023 года.

В феврале 2023 года Минфин установил максимальную скидку на Urals для расчета налогов: в апреле 2023 г. – $34, а мае – $31, в июне – $28, с июля – $25. То есть если фактический дисконт Urals ниже, то компании платят налоги по фактической цене, а если выше — по цене Brent с учетом предельного дисконта. Но дисконт на Urals снизился быстрее (в результате перенаправления нефти в Азию и снижения добычи) и в мае составил $20/барр. К 26 июня 2023 года дисконт на Urals уменьшился до $18,7/барр.

( Читать дальше )

❗Глава «Россетей» Андрей Рюмин о дивидендах дочек

- 27 июня 2023, 11:20

- |

Глава «Россетей» Андрей Рюмин о дивидендах дочек:

Глава «Россетей» Андрей Рюмин о дивидендах дочек:

— Дочерние компании не станут отказываться от дивидендов в пользу «Россетей»?

— Дочерние компании продолжат платить дивиденды, как и платили раньше. Я думаю, что они будут больше, чем в предыдущий период.

— Сохраняется ли плата за управление МРСК после присоединения «Россетей» к ФСК?

— Эта тема обсуждалась достаточно давно. Было много противников платы за управление, в том числе среди миноритарных акционеров, да и регионов. Мы внимательно изучили все подходы и в этом году отказались от платы. Все МРСК больше не платят за управление, новые договоры не заключаются.

Держу Россети ЦП, Центр, МР, СЗ и Урал

( Читать дальше )

🌱 К чему я пришел за 1,5 года инвестиций

- 27 июня 2023, 09:27

- |

А вот и отчет за апрель подъехал. Решил немного поэкспериментировать с подачей данных, в таком формате будет только статистика и факты, без большого объема текста.

Ниже представлено несколько фактов о сегодняшнем отчете:

🥕 Год назад пришел конец моей первоначальной стратегии инвестирования и начался поиск альтернативы;

🥕 В апреле 2022 года заблокированная часть активов достигла своего апогея (добавились Яндекс и ВК) и составила 81% или 240 127,94₽ от стоимости всего портфеля;

🥕 В этом месяце обновлен лучший результат по портфелю за время публичных инвестиций: -2,5%;

🥕 Уже 1,5 года, каждый месяц, часть сбережений отправляется в СПФ (Д-дисциплина).

В этом месяце были куплены ценные бумаги следующих компаний:

1) Русал – 30 шт (1 210,2₽)

2) Ozon – 4 шт (6 597₽)

3) Яндекс – 1 шт (2 000,6₽)

4) Тинькофф – 1 шт (2 669₽)

5) Газпром – 10 шт (1 732,2₽)

6) Х5 Retail Group – 4 шт (5 793₽)

Сумма вложений в ФР – 20 000₽

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал