Избранное трейдера Тимофей Мартынов

Представьте, что Смартлаб перестал существовать...

- 06 мая 2022, 19:08

- |

- комментировать

- ★1

- Комментарии ( 16 )

Дивиденды по уставу: Саратовский НПЗ

- 06 мая 2022, 16:54

- |

Продолжаем погружаться в мир третьего эшелона. На прошлой неделе писал про дивиденды МГТС. На этой поразмышляю над дивидендными перспективами в Саратовском НПЗ.

Дисклеймер

Компании с 3-им уровнем листинга — это компании в которых практически нет ликвидности. Для многих из них 1 млн рублей объемов торгов в день — это норма. Поэтому выбирать такие компании необходимо крайне осмотрительно, потому что рисков зависнуть в них намного больше. Вдобавок часто можно встретить схемы вывода денег из компании в обход малочисленного количества миноритариев. Или делистинг с выкупом по низкой цене.

Какие преимущества в таких компаниях? Во-первых большинство из них соответствуют критерию “дешево”, в них нет иностранных держателей, поэтому волатильность бывает редко-но метко. Метко — это когда наступает какое-то событие, после которого “дешевизна” превращается в нормальную оценку. На рынке подобных компаний с одной стороны большинство, а с другой стороны, компаний, где есть какая-то видимая недооценка единицы.

( Читать дальше )

Хорошие новости для металлургов

- 06 мая 2022, 15:22

- |

Похоже, спрос на сталь внутри России будет расти. Подтверждение в недавнем отчет банка «Атон». Ссылка: https://www.finam.ru/publications/item/rossiiyskie-syrevye-kompanii-prognozy-po-otkrytiyu-rynka-20220309-140700

Кроме того, ранее Минпромторг оценил дополнительный спрос на металл в стране только по трубам большого диаметра 9-10 млн тонн за счёт строительства нефте- и газопроводов, что сопоставимо с текущим объемом потребления всей трубной продукции в РФ. Еще около 0,8-1 млн тонн может принести интенсификация строек. Сейчас объем внутреннего потребления готового проката в РФ составляет 41,3 млн тонн в год, объем потребления трубной продукции — еще около 10 млн тонн.

Также Минпромторг поддержал предложение ассоциации «Русская сталь», которая объединяет компании черной металлургии, в том числе «Северсталь» и НЛМК, установить максимальный размер платежей по НДПИ на уровне 131 млрд руб. Речь идет о налогах на добычу коксующегося угля и железной руды, а также о платежах по акцизу на сталь на 2022 год. По оценке аналитиков BCS поступления в бюджет от акциза на сталь и НДПИ на коксующийся уголь и железную руду в 2022 году могут составить более 200 млрд руб. Ссылка: https://www.rbc.ru/business/05/05/2022/626a59149a794760d216e849?from=from_main_1?from=from_main_1

( Читать дальше )

Сенат США одобрил антикартельный законопроект NOPEC — теперь правительство США сможет подавать в суд на страны ОПЕК

- 05 мая 2022, 18:08

- |

US SENATE PANEL APPROVES «NOPEC» BILL THAT COULD OPEN OPEC OIL PRODUCERS TO US LAWSUITS OVER PRICE COLLUSION.

Цель законопроекта NOPEC заключается в том, чтобы наделить американские суды полномочиями рассматривать антимонопольные иски в отношении стран ОПЕК и других государств, участвующих, по мнению Вашингтона, в картельных сговорах на нефтяном рынке. NOPEC вносит поправки в антимонопольное законодательство США. Согласно законопроекту, незаконными будут признаваться любые совместные действия правительств других стран, направленные на ограничение добычи нефти и установление цен на нее.

Генсек ОПЕК про NOPEC: — если одобрен и подписан Байденом, то это может привести к искам и штрафам стран-участниц ОПЕК. Cтраны -члены ОПЕК могут столкнуться с арестом активов на территории США

Предложения по улучшению Смарт-Лаба

- 05 мая 2022, 13:25

- |

У меня вот созрели некоторые идеи по улучшению С-Л. Надеюсь, Тимофей прочитает это и подумает над таким вариантом....

Сейчас, по сути, есть только один раздел — общий для всех.

И оффтоп, задвинутый очень далеко.

В итоге, много постов, совершенно не относящихся к трейдингу, так-же попадают в общий список, на главную страницу. При чем тут отбор неугодных постов идет ну очень странно! Один пост, не относящийся непосредственно к трейдингу и торговле на рынке, может быть удален в оффтоп, а автор даже забанен., другой, такой-же, может при этом быть не просто на главной, но даже в «самых обсуждаемых».

По какому признаку идет такое разграничение? — для меня загадка. По всей видимости тут играет свою роль «человеческий фактор» и личные симпатии или антипатии модераторов к тому, или иному человеку (что не делает данный ресурс более привлекательным).

Вообще… на мой взгляд, модерация должна быть очень мягкой.

А баны — это ОЧЕНЬ… ОЧЕНЬ… ОЧЕНЬ… крайняя мера. (к сожалению, все мы люди, все человеки… и некоторым даже такая маленькая, но власть, кружит голову и хочется «помахать шашкой». Я сам был модератором в одном телеграмм-канале… так некоторые мои коллеги просто не могли усидеть спокойно и просто жаждали хоть как-то проявить себя… забанить кого-то… и т.п.))) Приходилось их образумливать и уговаривать — «не махать шашкой». Сам я был очень лоялен, т.к. лишний раз мне не хотелось обижать кого-то из пользователей)

( Читать дальше )

Дивидендная пенсия: 2022 год первый квартал. Часть 5-1.

- 04 мая 2022, 13:51

- |

Дивидендная пенсия неустанно приближается. Акции крутятся, деньги улетучиваются. Точнее не деньги, а денежное выражение моего дивидендного портфеля.

Неприятная февральская ситуация опрокинула стоимость российских акций и немножечко шандарахнула отменом и запретом на выплату дивидендов. Но какие-то компании успели выплатить денежки и пополнили мой счёт.

( Читать дальше )

Спрос на нефть - ЕСТЬ

- 04 мая 2022, 13:10

- |

Выводы Я считаю, МЫ должны искать возможность купить нефть, и ждать ралли к цели $130 в самые ближайшие месяцы. Высокий сезон начинается. Если ЕС введет запрет на российскую нефть, мы вполне можем увидеть, что нефть подскочит до 150 -170 долларов за баррель, поскольку свободные мощности ОПЕК и мировые запасы нефти находятся на рекордно низком уровне.

( Читать дальше )

Рубль крепче всех))) Или.

- 03 мая 2022, 21:38

- |

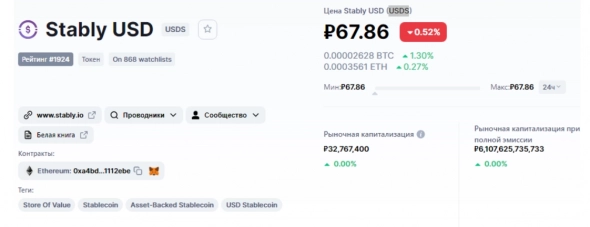

Пока говорят, что курс рубля рисованный посмотрим на цену всех стейблкоинов – на данный момент курс USDT – 68 рублей за доллар. (USDS, USDN, TUSD, USDC, BUSD) курсы примерно одинаковые.

Да на P2P – в среднем цена 75-85.

А вот на обменниках когда сегодня доллар на форексе падал до 66 рублей USDT – можно было купить по 69 рублей.

Расчеты с поставщиками в USDT – опасная игра…

Сейчас те кто вел или начинает вести расчеты во внешнеэкономическом плане, начинают «играть» в крипту и уже знаю какие секретные схемы используют. Только все эти ВАУ стейблкоины имеют очень много минусов. Не о очевидных минусах пишу как USDT – может просто заблокировать Вас (резидентов РФ) или BUSD – Валюта бинанса – с которой все бегут, а есть минусы не совсем очевидные, поэтому играя в стейблкоины будьте внимательны.

( Читать дальше )

6 ключевых выводов ежегодного собрания Berkshire Hathaway 2022 года

- 03 мая 2022, 20:05

- |

Оракул из Омахи вернулся. В минувшие выходные Уоррен Баффет часто назывался величайшим инвестором всех времен, а его правая рука Чарли Мангер владели Berkshire Hathaway ( BRK.A ) ( BRK. B ). Это очное годовое собрание акционеров впервые с 2019 года.

Баффет, которому сейчас 91 год, обсуждает самые разные темы, от того, почему он настроен по-медвежьи в отношении биткойнов, до инвестиций во время инфляции и поиска возможностей для повышения стоимости. Мангер также присоединяется к разговору со своим классическим остроумием, мудростью и юмором. «Я смотрю на Berkshire как на картину. У нее неограниченный размер, у нее постоянно расширяющийся холст, и я могу рисовать то, что хочу», — размышлял Баффет.

Вот мои шесть главных выводов из встречи.

1. Биткойн ничего не производит

Баффет и Мангер печально известны своими медвежьими настроениями в отношении биткойнов и криптовалюты в целом.

( Читать дальше )

О чем говорят оценки Bloomberg? Падение добычи нефти в РФ

- 03 мая 2022, 17:24

- |

Спутники измеряют количество света, излучаемого от нефтяных месторождений при сжигании попутного газа. Чем выше добыча, тем больше «света». Данные от нефтетрейдеров и утечки официальной российской статистики. И другие косвенные данные дают оценку снижения добычи нефти в РФ на 10% по сравнению с довоенным уровнем.

В РФ нет мощностей для долговременного хранения больших объемов нефти. Если возникают проблемы со сбытом, то добыча непременно снижается. Ближайший прецедент — коронакризис, 2020 год.

Сегодня вышел отчет BP (бывш. British Petroleum), где CEO Бернард Луни подтвердил эту оценку: добыча нефти и нефтепродуктов в РФ упала на 1 млн. бар. в день.

В теории, заместить такой объемы могут страны персидского залива (Саудовская Аравия, ОАЭ, Кувейт), остальные, в частности Иран + Венесуэла + США быстро нарастить добычу не смогут по разным причинам. Например, американские сланцевые компании предпочитают наращивать дивиденды и обратный выкуп, нежели добычу. Можно посмотреть пример вышедших вчера отчетов по компаниям $FANG и $DVN

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал