Избранное трейдера Тимофей Мартынов

Конец экономики ренты.

- 25 июля 2016, 14:30

- |

slon.ru/posts/71153

- комментировать

- ★1

- Комментарии ( 2 )

Денег на регионы нет. Минфин урежет расходы на дороги и зарплаты.

- 25 июля 2016, 09:12

- |

Бюджеты субъектов на 2017 год будут заморожены. С учетом ожидаемой в следующем году пятипроцентной инфляции речь идет о фактическом сокращении показателей.

Это следует из цифр бюджета на 2017 год, который в настоящее время в обстановке повышенной секретности готовит правительство. В целом помощь центра субъектам будет сокращена на 15,5%, снизятся в том числе дотации на реализацию майских «зарплатных» указов президента и на дорожное строительство, пишет «Коммерсант» kommersant.ru/doc/3046890.

Объем трансфертов регионам сокращается в результате урезания расходов федерального бюджета в целом.

Подробнее: http://ura.ru/news/1052256391

Ценообразование фьючерсов и гипотеза "возврата к среднему"

- 24 июля 2016, 20:36

- |

Итак, часть 1: фьючерсы (и вообще любые срочные контракты).

Во-первых, в день окончания обращения фьючерса (экспирации) его цена в точности равна цене базового актива (с точностью до комиссии).

Абстрактный пример. Пусть сегодня последний день обращения фьючерса на акции Х. Акция стоит 100 рублей. Допустим, что фьючерс Х стоит 110 рублей. Тогда я могу купить акцию Х по 100 рублей, продать фьючерс Х по 110 рублей и в конце дня поставить акцию покупателю фьючерса (за 110 рублей), получив 10 рублей прибыли без всякого риска. Сделки такого типа называются "арбитраж". Понятно, что при таких ценах я (и не только я) буду совершать арбитражные сделки на все доступные мне деньги, да еще и кредит возьму. Арбитражер будет толкать цену акции Х вверх (агрессивными покупками) и одновременно цену фьючерса Х вниз (агрессивными продажами), пока цены не сравняются и прибыль не исчезнет.

( Читать дальше )

Промежуточные дивиденды 2016г

- 24 июля 2016, 20:09

- |

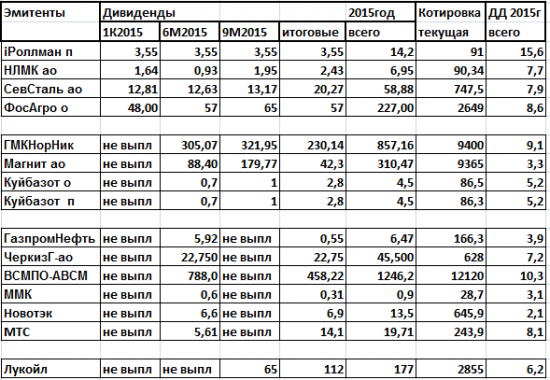

Большой Дивидендный сезон 2016 года закончен. Все эмитенты, кроме СлавнефтьЯНОС и Мегион приняли на ГОСА решения о выплате или не выплате дивидендов по итогам 2015 года и многие даже их выплатили.

Но расслабляться не стоит.

Из года в год есть эмитенты, которые выплачивают промежуточные дивиденды.

Для того, чтобы было легче ориентироваться, какие эмитенты могут выплатить промежуточные дивиденды выкладываю табличку промежуточных дивидендов за 2015 год

Напомню, что ряд эмитентов уже утвердил дивиденды за 1 квартал 2016 года. Это

НЛМК 1,13 рубля

Северсталь 8,25 рубля

НМТП 0,0519216 рубля

МегаФон 8,06 рубля

Россети ао 0,00831813 рубля

Россети ап 0,07452614 рубля

СД эмитентов начинают давать дальнейшие рекомендации по промежуточным дивидендам 2016 года.

Так, уже известны дивиденды ФосАгро 63 рубля из НЧП. Отсечка Т+2 8 августа 2016г.

( Читать дальше )

Анализ журнала: процент тильтовых сделок и причины тильта

- 22 июля 2016, 20:15

- |

Проанализировал сегодня свой торговый журнал на вопрос того, сколько тильтовых сделок я совершил, по каким причинам и какой был от них убыток.

Также решил поделиться несколькими полезными функциями Excel и Google SpreadSheets, которые я использовал и не пришлось использовать программирование на VBA. До этого я не знал об этих функциях, хотя всю жизнь пользовался Excel.

Под тильтом я подразумеваю любые действия в рамках сделки не по системе: открытие или закрытие. А не последовательность несистемных сделок.

Веду свой журнал в Google SpreadSheets.

Результаты анализа журнала

Всего за этот год я совершил 721 сделку. Из них:

261 сделка руками (36.2%)

460 сделок роботами (63.8%)

Из всех сделок руками:

81 сделка тильтовая (31% от сделок руками или 11.2% от всех сделок)

180 сделок по системе (69%)

Также я посчитал, сколько убытка или прибыли мне принесли тильтовые и системные сделки. Оказалось, что всего 11.2% сделок принесли очень приличный для меня убыток — 170 тыс руб. в сумме. Эх..., этого хватило бы на отдых на Мальдивах.

( Читать дальше )

Кто не понял, тот поймёт или берем пример с Чили.

- 22 июля 2016, 09:06

- |

Продажи зарядного оборудования для мобильных устройств выросли в США после выхода игры Pokemon Go — Reuters.

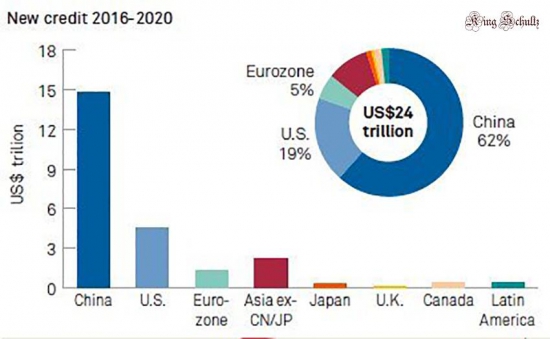

$2 из $3 корпоративного долга в мире в следующие 5 лет будет выпущено китайскими компаниями — S&P.

Россия. Производство тракторов и зерноуборочных комбайнов по итогам первого полугодия 2016 года выросло на 35%.

Украина к 2026 увеличит мощности гидроэнергетики в 1,6 раза – до 9,5 ГВт, т.е. за 10 лет вырастет на 3,6 ГВт.

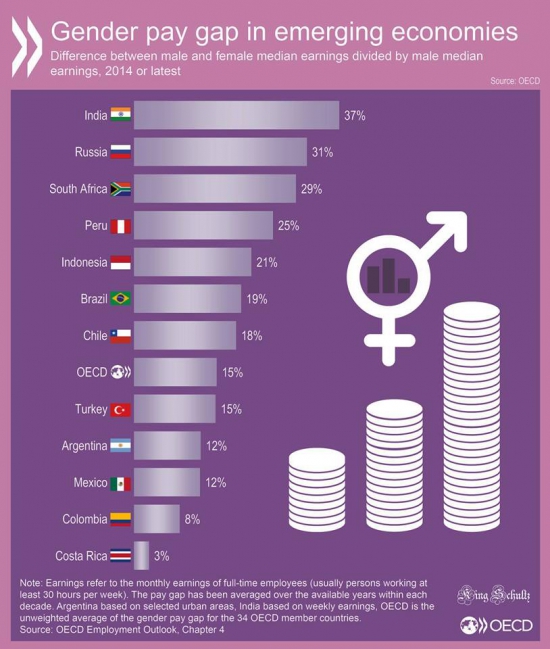

Гендерное неравенство в оплате труда:

( Читать дальше )

Инвесторы уходят в кэш; качество кредитов худшее с 2009 года

- 21 июля 2016, 17:40

- |

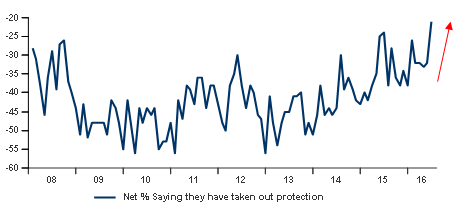

1) Капиталы массово выходят в кеш. Согласно исследованию Bank of America Merrill Lynch Fund Manager Survey доля совокупного глобального портфолио, находящегося в кэше, достигла 5.8%, это максимальный уровень с ноября 2001, т.е. выше даже первой волны суперкризиса.

Очевидно, что это говорит как о распространении ужаса перед ЛЮБЫМИ инвестициями, так и о том, что глобальный печатный станок обрушил ставки доходности по долговым инструментам на уровни ниже приемлемого с точки зрения рисков. Вот и предпочитают сидеть на матрасах набитых кешом, чем давать сланцевым аферистам или пирамидам ГКО США.

2) Рейт корпоративных дефолтов, отслеживаемый S&P, достиг в июне 4.3% — это максимальный уровень с первой волны суперкризиса. Рейтинг Fitch Fundamentals Index, оценивающий «качество кредитов» (интегральный показатель, оценивающий уровень дефолтов, динамику продаж, стоимость CDS и т.д.), упал на худший уровень с третьего квартала 2009.

( Читать дальше )

Стартегия и её тестирование

- 21 июля 2016, 17:31

- |

Имеем случайную стратегию, одну из тех, что находится в бою с августа 2015 года.

Торговая идея стратегии – предположение о стабильности корреляции между двумя подобранными заранее инструментами. Грубо говоря, есть один торговый инструмент и его поводырь. Мы считаем, что корреляция сейчас должна быть такой же как и n-секундами ранее.

Все параметры, подобранные и используемые до сего момента ни разу не менялись и стратегия торговали на тех параметрах которые были эмпирически подобраны в августе прошлого года.

Стратегия дала слабый плюс в абсолютном выражении, но учитывая малые вложения нарисовала нехилую годовую доходность порядка 1000% за год

Чтобы проще искать параметры корреляций, написали тестер — «VikingStrategyTester» и начали сохранять свою тиковую историю. Тиковые данные в режиме «увеличенная частота раздачи» (как оказалось, увеличенная частота раздачи и просто сохранение тиков без этой специальной настройки «это две большие разницы») сохраняли себе на сервер с начала этого года по всем ликвидным инструментам.

( Читать дальше )

McKinsey: Итог первой волны суперкризиса - поколение "Херово"

- 21 июля 2016, 15:52

- |

Международная консалтинговая компания, специализирующаяся на решении задач, связанных со стратегическим управлением. McKinsey в качестве консультанта сотрудничает с крупнейшими мировыми компаниями, государственными учреждениями и некоммерческими организациями.

Дата основания 1926 г.

Ключевая фигура Доминик Бартон

Количество сотрудников ок. 16 500 (ок. 9 000 консультантов)

McKinsey, проведя исследование среди 25 так называемых «развитых» стран (= стран-банкротов), пришла к следующим тревожным выводам.

«65-70% населения этих стран — или 540-580 миллионов человек — получили в лучшем случае стагнацию, либо сокращение доходов в период с 2005 года по настоящее время. Для сравнения — в предыдущий период с 1993 по 2005 аналогичную стагнацию либо сокращение имело лишь 2%… Наибольший удар был нанесен по молодому поколению, с меньшим уровнем опыта и образования — они рискуют закончить свои дни беднее, чем их родители».

В США причем, как видно на первом графике, проблемный процент существенно выше, чем у золотого миллиарда в среднем — уступили они лишь Италии. Однако тут показаны рыночные доходы, а американцы еще значительную часть дохода получают в виде пособий, что приводит к формально более красивой картинке располагаемых доходов в целом. Но одновременно этот финт компенсации падения рыночных доходов за счет пособий усиливает другую фундаментальную проблему — был усилен дисбаланс между доходами и расходами бюджета, и существующую структуру бюджетов невозможно поддержать в среднесрочной перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал