Избранное трейдера Анатолий Егоров

Когда уже нефть развернет?!

- 09 февраля 2021, 18:32

- |

Ох, как долго я тут не писал. Всем привет, кто меня еще помнит)))

Обратил внимание, что сейчас много спекулянтов пишет про нефть. Решил и я свои пять копеек вставить, может кому будет полезно почитать.

Как – то 25 декабря 2018 я писал пост (https://smart-lab.ru/blog/512897.php). Правда я больше приверженец фундаментального анализа и формирования долгосрочного портфеля, но несколькими контрактами нефти балуюсь и на срочном рынке.

На что ориентируюсь? Уже несколько лет я постоянно отслеживаю открытые позиции в нефти на Московской Бирже (https://www.moex.com/ru/contract.aspx?code=BR-3.21). Как ими пользоваться?

Кстати, это не руководство к действию, а лишь мой взгляд на один из способов определять тренды и торговать по ним. Поможет вам? Я не знаю. Плечи я не использую, поэтому мне работать с таким подходом комфортно. У вас, наверное, вопрос, как я не использую плечи на срочном рынке, если они там встроены технически по умолчанию в контракт. Очень просто. Если у меня на срочном рынке 100 000 рублей, я торгую 2 контрактами нефти (~40 000 рублей оценка), иногда тремя (в таком случае есть небольшое плечо), таким образом я практически не рискую капиталом и получаю рыночную доходность инструмента на свой вложенный капитал. Многие из вас скорее всего открывают по максимуму, поэтому вам эти таблицы могут не помочь.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 14 )

Почему наши ETF (БПИФ) на Америку не выгодны даже с учетом льготы по НДФЛ

- 08 февраля 2021, 20:08

- |

Все фонды отстают от бенчмарка, даже знаменитый VOO отстает от S&P 500. Только VOO отстает от индекса на 0,05% в год (чуть больше ежегодной комиссии — 0,03%). А вот торгующиеся на мосбирже фонды (ETF, БПИФ) могут отставать на 3% и более ежегодно, зато при их покупке инвестор имеет налоговую льготу по НДФЛ. Что выгоднее для инвестора: купить отечественные ETF, БПИФ на американский рынок со льготой по НДФЛ на мосбирже или инвестировать через зарубежного брокера в крупнейшие ETF на S&P 500, рассмотрим далее.

( Читать дальше )

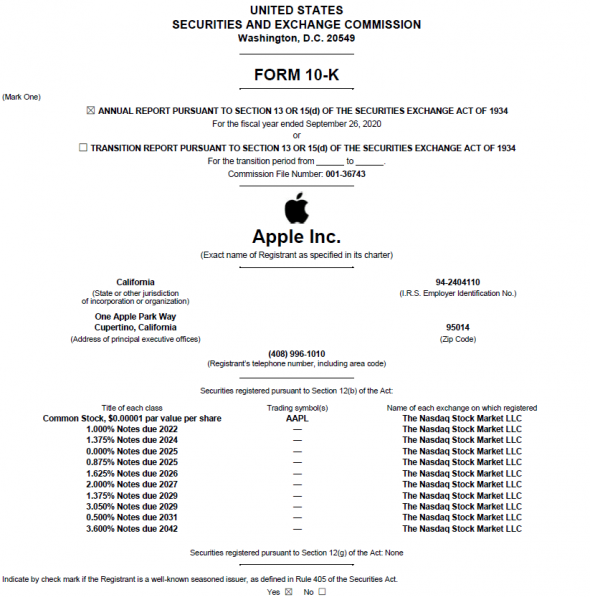

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

Методичка ABC of stock trading от легенды Blastarr_no_1

- 03 февраля 2021, 13:00

- |

Этот человек тогда накатал методичку торговли которую назвал ABC of stock trading. Сейчас ее сложно где-либо найти кроме смартлаба. Из тех, кто сейчас на рынке, мало кто помнит такие далекие времена, поэтому я решил на всякий случай напомнить, вдруг вас заинтересует.

Итак, Методичка ABC от blastarr_no_1 «Основные принципы спекуляции» в 5 частях:

smart-lab.ru/blog/250818.php

smart-lab.ru/blog/250820.php

smart-lab.ru/blog/250824.php

smart-lab.ru/blog/250827.php

smart-lab.ru/blog/250831.php

Чтобы не просрать этот пост, добавляйте его в избранное❤️

Хотел вывести деньги с брокерского счета — почти все ушло на налог. Что случилось😳?

- 03 февраля 2021, 11:40

- |

Налоги — штука полезная для общества, но коварная для несведущего инвестора.

Случаются такие парадоксальные ситуации. Инвестору вдруг понадобились деньги. Решил их вывести с брокерского счета, благо торгует успешно, есть прибыль. Но ожидая вывести одну сумму, получает намного меньшую. Вплоть до того, что она будет стремиться к нулю. Инвестору кажется, что налог съел всю прибыль. Как же так?

Все дело в расчетах налога при выводе денежных средств с брокерского счета.

Когда вы снимаете деньги со своего брокерского счета, брокер рассчитывает ваш финансовый результат и удерживает налог, который потом перечисляет в бюджет.

Если сумма налога от финансового результата по сравнению с суммой вывода:

- Больше —то удерживается налог только от суммы вывода.

- Меньше — то удерживается налог от финансового результата.

Не понятно? Давайте на примерах.

1️⃣ Допустим, инвестору приспичило вывести 100 000 рублей с брокерского счета. Весь год он успешно торговал. Прибыль по сумме всех операций составила 700 000 рублей. Тогда при выводе средств будет начислен налог (13%) — 91 000 рублей. В итоге инвестору капнет на счет всего 9 000 рублей 😳.

( Читать дальше )

Самый короткий совет

- 03 февраля 2021, 09:45

- |

Не знаю, что вы делаете по портфелю сейчас, но лучший совет большинству инвесторов в период волатильности, исходя из моего опыта:

1) Если у вас есть кэш, то хорошо. Пусть он будет / проверьте, есть ли у вас активы под прямым риском, и спросите себя, готовы ли временно по ним увидеть -5..-8%.

2) Если у вас большой портфель, лучше не искать, что зашортить на фундаментально дешевом рынке, а сократить откровенно рисковое и купить защитный актив. В случае с Россией это однозначно валюта.

Чем больше у вас позиций, тем сложнее вам будет в период волатильности = больше решений, большая цена ошибок. А в период когда все колбасит или резко начинается выкуп, все двигается быстро, и ваш шанс накосячить велик.

3) Если думаете чем страховаться, не выбирайте золото. Для рисков санкций в России оно бесполезно.

👉 Помните, вы сможете лучше всего пережить качку, если у вас в портфеле все будет очень просто.

А идеальный вариант — если у вас полпортфеля в американских, европейских и китайских акциях. Это встроенный стабилизатор.

Бычья стратегия Slingshot - покупка акций Apple (AAPL) с хеджированием через ОПЦИОНЫ

- 03 февраля 2021, 06:08

- |

Трейдер Ray Badman поделился очень любопытным видео с современным примером хеджирования позиции в акциях с нулевыми затратами на опционы.

Материал на английском, кто знает язык смотрите в оригинале.

Я постарался адаптировать перевод этой стратегии на русский язык.

Поддержите лайком.

Гость в студии управляющий Mark Phillips называет стратегию Slingshot .

Буквально на русском: РОГАТКА

Построен практический пример на акциях Apple (AAPL)slingshot [ˈslɪŋʃɒt] — (сущ.) рогатка

Смотрим YouTube:

( Читать дальше )

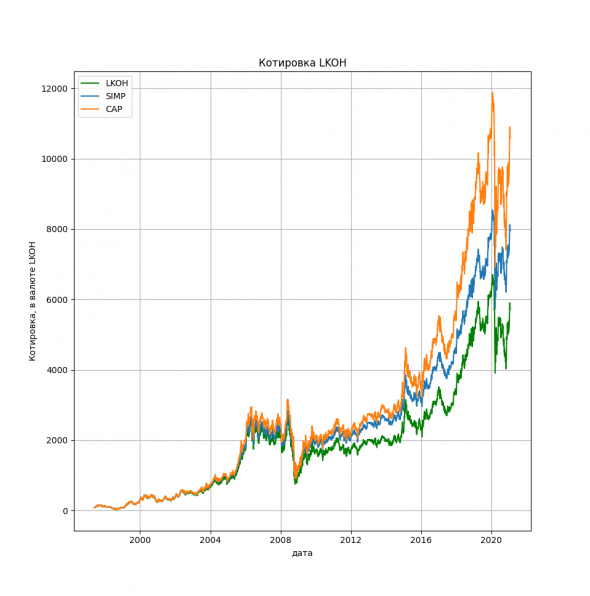

Дивидендый аристократ! Не всё так карсиво, как кажется...

- 01 февраля 2021, 12:36

- |

Сегодня одной из самых продаваемых идей для начинающих инвесторов является стратегия покупки акций с расчетом на дивидендную доходность. Многие советники в брокерских домах, с радостью расскажут о том, как хорошо покупать акции крупных российских компаний, так как на долгосроке дивиденды скорее всего будут больше с каждым годом, и доходность таких инвестиций будет выше по сравнению с надежным государственным облигациям (и не просто выше, а раза в два). Риск же, что цена акций на этом периоде станет ниже, чем текущая очень мал (кстати, последнее обычно даже не упоминается). Таким образом «дивидендный портфель» как продукт продаж — очень удобен и понятен начинающему инвестору.

Давайте разберемся в тонкостях этого «продукта», чтобы стали ясны некоторые особенности.

Хотелось бы отметить, что очень немногие в действительности понимают реальную роль дивидендов в процессе долгосрочного инвестирования.

( Читать дальше )

Покупка на прорыве волатильности для 15 активов

- 31 января 2021, 00:10

- |

Считаем диапазон предыдущего дня как хай минул лоу. К открытию нового дня прибавляет диапазон предыдущего дня и ждём пока цена дойдёт до этого уровня. Если дошла, то покупаем. Выходим на следущий день, если открытие выше точки входа.

Стоп можно ставить двумя способами:

1. Из точки входа вычитаем часть дипазона предыдущего дня, например половину.

2. Можно ставить стоп на уровне потери какого-то процента депозита.

Ни один из этих стопов может не сработать, например во время гэпа, поэтому точно следует выходить через несколько дней. Я считал выход через 4 дня.

В прошлый раз рассматривал оптимизацию стратегии по диапазону прошлого дня. Брал диапазон от 20% до 190% предыдущего дня и прибавлял к открытию. В этот раз буду рассматривать два параметра:

— процент от диапазона прошлого дня (от 40% до 120% с шагом 20%)

( Читать дальше )

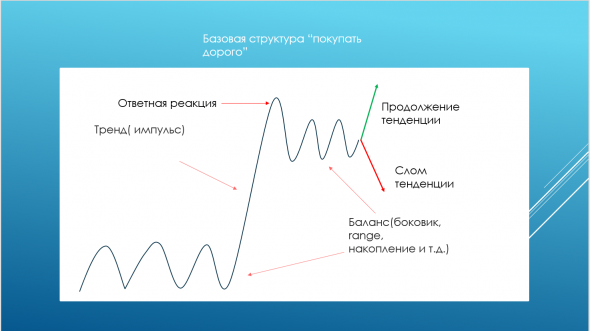

Нашел свой старый учебный курс для пропа в котором работал.

- 30 января 2021, 22:57

- |

Задача курса — быстро научить человека торговать.

Выкладываю сегодня первую часть картинок с небольшими пояснениями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал