SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Григорий

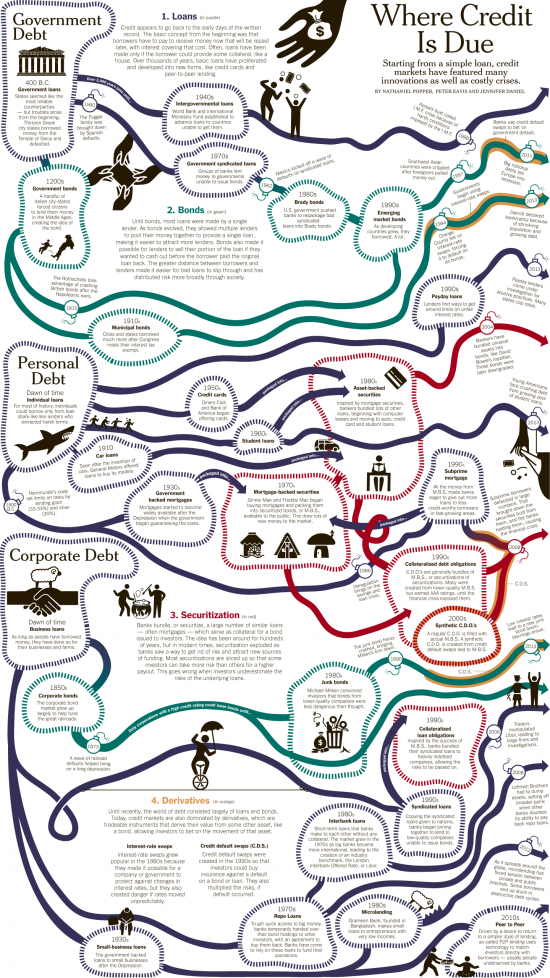

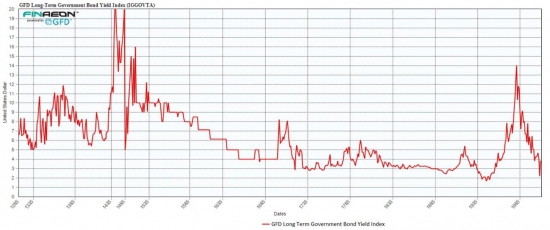

Доходность длинных облигаций за 700 лет

- 07 декабря 2013, 13:42

- |

В нашей жизни ниже уже может не быть.

(для расчетов в разные периоды использовались ставки доминирующих на каждый момент времени империй. Последние десятки лет — США)

(для расчетов в разные периоды использовались ставки доминирующих на каждый момент времени империй. Последние десятки лет — США)

- комментировать

- ★2

- Комментарии ( 12 )

Общие закономерности (3 Грааля рынка)

- 05 декабря 2013, 09:32

- |

Топики про отъём денег и про неэффективности побудили написать данный текст. Не судите строго за «спасибо, Кэп!», ибо «Ничто не ново под луною» © Карамзин, а ранее Шекспир, а ранее древние греки, а ранее шумеры...

А вот на рынке приращения цен почему-то совсем не так выглядят =/.

Для разнообразия возьмём не гоблинский тайм-фрейм (собственно, на днёвках будет похожая картина) и посмотрим колокол нормального распределения в сравнении с реальными приращениями рынка:

Джедайская сила в кружочках. Так проявляют себя некоторые базовые неэффективности, за которыми гоняются участники рынка. Рассмотрим по порядку все три выделенные закономерности.

( Читать дальше )

Кто зарабатывает и чьи деньги отнимает?

Тут на днях один Джедай запечатлел нормальный такой колокол. Мол, случайно всё у гоблинов (читай: гемблеров типа меня), что закономерно приводит к сливу по-любому.А вот на рынке приращения цен почему-то совсем не так выглядят =/.

Для разнообразия возьмём не гоблинский тайм-фрейм (собственно, на днёвках будет похожая картина) и посмотрим колокол нормального распределения в сравнении с реальными приращениями рынка:

Джедайская сила в кружочках. Так проявляют себя некоторые базовые неэффективности, за которыми гоняются участники рынка. Рассмотрим по порядку все три выделенные закономерности.

( Читать дальше )

Как правильно относиться к потерям на фондовом рынке, вводная статья. На "подумать"

- 04 декабря 2013, 11:38

- |

Это мой материал, который я написал на конкурс трейдерского контента «Биржевой холдем», кстати в котором из смартлабовцев участвуют Иван Коваль-Зайцев и Аллирог. В конце статьи есть комментарий — очень важный для понимания прочитанного.

Не многие осознают, что все на бирже проигрывают одинаково, хоть и по разным причинам и поводам. Эти ошибки можно разобрать на общих примерах. А вот совершают правильные действия, которые ведут к успеху, все не просто по-разному, а каждый по-своему, и, как правило, только после идентификации и нейтрализации своих неправильных действий.

Сначала отметим то, что действительно с большой эффективностью сокращает жизнь счета.

Обычно в умных книжках пишут про то, что к проигрышу ведут неправильные действия трейдера, такие как:

-играл против тренда;

-не ставил стопы;

-усреднялся против движения цены, вместо того, чтобы набирать позицию вдоль движения в свою пользу.

Посмотрим на эти тезисы внимательнее:

( Читать дальше )

Не многие осознают, что все на бирже проигрывают одинаково, хоть и по разным причинам и поводам. Эти ошибки можно разобрать на общих примерах. А вот совершают правильные действия, которые ведут к успеху, все не просто по-разному, а каждый по-своему, и, как правило, только после идентификации и нейтрализации своих неправильных действий.

Сначала отметим то, что действительно с большой эффективностью сокращает жизнь счета.

Обычно в умных книжках пишут про то, что к проигрышу ведут неправильные действия трейдера, такие как:

-играл против тренда;

-не ставил стопы;

-усреднялся против движения цены, вместо того, чтобы набирать позицию вдоль движения в свою пользу.

Посмотрим на эти тезисы внимательнее:

( Читать дальше )

Расчет справедливой стоимости акций Газпрома

- 29 ноября 2013, 21:17

- |

Фундаментальный подход к расчету справедливой стоимости акций Газпрома примерно такой:

Для газовых компаний исторический ориентир по EV/EBITDA в находится в районе цифры 5.

Недооцененность по EV/EBITDA:

5 (нормальное значение) / 2,18 (текущая Газпрома) = 2,3 (коэффициент)

Прирост капитализации (недооцененность) Газпрома:

98,5 (млрд $ текущая) x 2,3 = 226,6 (млрд. долларов целевая 1)

Добавляем прогноз по годовой прибыли Газпрома:

226,6 + 40,2 = 266,8 (млрд долларов целевая 2)

Вычисляем справедливую стоимость акции Газпрома:

266,8 (целевая капитализация) / 23 673 512 900 (объем выпуска) = 11,3 ($ за акцию) или 11,3 х 33,3 = 376,3 (Рублей за акцию)

Итак, расчетная внутренняя цена акций Газпрома с целью на один год вперед (на 1.янв.2015) составляет примерно 375 рублей.

Учитывая, что сейчас котировка Газпрома 142 рубля за акцию, дисконт от справедливой цены составляет: (375 – 142) / 375 *100% = 62%

В других величинах: потенциал роста от текущих значений по акциям Газпрома составляет: 2,6 раза.

29.11.2013 / © Дмитрий Сухов / Plan.ru

Оригинал статьи: http://www.plan.ru/?p=14970

Для газовых компаний исторический ориентир по EV/EBITDA в находится в районе цифры 5.

Недооцененность по EV/EBITDA:

5 (нормальное значение) / 2,18 (текущая Газпрома) = 2,3 (коэффициент)

Прирост капитализации (недооцененность) Газпрома:

98,5 (млрд $ текущая) x 2,3 = 226,6 (млрд. долларов целевая 1)

Добавляем прогноз по годовой прибыли Газпрома:

226,6 + 40,2 = 266,8 (млрд долларов целевая 2)

Вычисляем справедливую стоимость акции Газпрома:

266,8 (целевая капитализация) / 23 673 512 900 (объем выпуска) = 11,3 ($ за акцию) или 11,3 х 33,3 = 376,3 (Рублей за акцию)

Итак, расчетная внутренняя цена акций Газпрома с целью на один год вперед (на 1.янв.2015) составляет примерно 375 рублей.

Учитывая, что сейчас котировка Газпрома 142 рубля за акцию, дисконт от справедливой цены составляет: (375 – 142) / 375 *100% = 62%

В других величинах: потенциал роста от текущих значений по акциям Газпрома составляет: 2,6 раза.

29.11.2013 / © Дмитрий Сухов / Plan.ru

Оригинал статьи: http://www.plan.ru/?p=14970

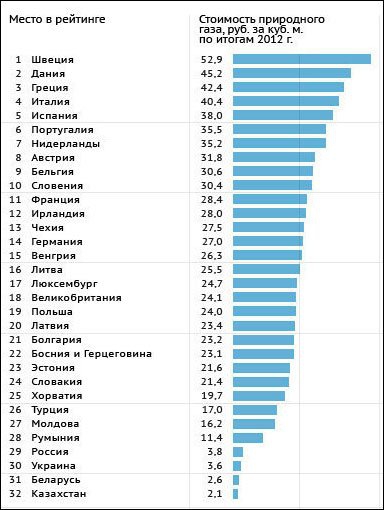

Цены на газ и электроэнергию в Европе и в России

- 28 ноября 2013, 04:00

- |

Цены на газ и электроэнергию в Европе и в России

РИА Новости составили рейтинг стран по ценам на газ и электроэнергию для населения по данным Евростата и статистических органов некоторых бывших республик СССР. А я добавил еще два:

- Сколько тысяч кубометров газа можно купить на одну среднюю месячную зарплату

- Сколько киловатт-часов электроэнергии можно купить на одну среднюю месячную зарплату

Разумеется, цены на ЖКХ для бывших советских республик — это во многом политика, а не экономика. Взято отсюда. Таблица ниже составлена на основании данных, взятых отсюда же.

( Читать дальше )

Покупай дешево, продавай дорого

- 27 ноября 2013, 17:04

- |

Все нижеописанное это и есть грааль:

Чтобы заработать на бирже достаточно следовать 2 правилам:

1. Покупать дешево

2. Продавать дорого

Все ваши действия на бирже не должны противоречить этим 2 правилам.

То есть основная задача трейдера заключается в том, чтобы определить является цена достаточно низкой для покупки, и найдутся ли покупатели купить у вас подороже в ближайшее время.

Рассмотрим основные методы тоговые методы, применяемые трейдерами для торговли:

1. Торговля «по тренду». Это стадный инстинкт, присущий многим индивидам, смысл которого заключается в следующем: «все газпром покупают, куплю-ка и я, неважно что он стоит уже 360, главное что идет мощный тренд вверх» Те же люди шортили сбербанк по 20. потому что он отскочил от 15, а тренд вниз, значит надо «шортить по тренду»

2. Другая крайность: торговая по осциляторам перекупленности и перепроданности. Яркий пример последних дней: мечел по 100 рублей был сильно перепродан, но это не помешало перепродать его еще сильнее

( Читать дальше )

Чтобы заработать на бирже достаточно следовать 2 правилам:

1. Покупать дешево

2. Продавать дорого

Все ваши действия на бирже не должны противоречить этим 2 правилам.

То есть основная задача трейдера заключается в том, чтобы определить является цена достаточно низкой для покупки, и найдутся ли покупатели купить у вас подороже в ближайшее время.

Рассмотрим основные методы тоговые методы, применяемые трейдерами для торговли:

1. Торговля «по тренду». Это стадный инстинкт, присущий многим индивидам, смысл которого заключается в следующем: «все газпром покупают, куплю-ка и я, неважно что он стоит уже 360, главное что идет мощный тренд вверх» Те же люди шортили сбербанк по 20. потому что он отскочил от 15, а тренд вниз, значит надо «шортить по тренду»

2. Другая крайность: торговая по осциляторам перекупленности и перепроданности. Яркий пример последних дней: мечел по 100 рублей был сильно перепродан, но это не помешало перепродать его еще сильнее

( Читать дальше )

Управление стоимостью бизнеса

- 24 ноября 2013, 12:53

- |

В России очень часто говорят про низкое качество корпоративного управления. Или объясняют разницу в оценке российских и западных компаний незамотивированностью менеджмента на рост стоимости бизнеса. И действительно, кто, к примеру, в Газпроме или Ростелекоме заинтересован в росте капитализации компании в среднесрочной и долгосрочной перспективе? В объеме и «правильном» распределении денежных средств в рамках реализации инвестиционных программ, проектов – заинтересованы, а в росте стоимости бизнеса и, соответственно, акций, нет. Введение опционных программ для топ-менеджеров в подобного рода компаниях вызывает лишь улыбку. Ведь с «освоения» корпоративных бюджетов топ-менеджеры зарабатывают гораздо больше и быстрее, чем от роста капитализации компании.

Из-за наличия в России таких компаний правильный и долгосрочный инвестор крайне осторожно будет относиться к возможности инвестировать в нашу страну. Ведь руководство большинства из таких компаний не создает, а разрушает акционерную стоимость.

( Читать дальше )

Из-за наличия в России таких компаний правильный и долгосрочный инвестор крайне осторожно будет относиться к возможности инвестировать в нашу страну. Ведь руководство большинства из таких компаний не создает, а разрушает акционерную стоимость.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал