SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Григорий

Hedge Fund Wizards: Ray Dalio

- 19 августа 2013, 20:16

- |

Много я уже писал про Рэя Далио… И в финансовый словарь и вообще. Лично я уже говорил, что среди всех известных гуру, личность Далио и его философия лично мне наиболее интересны (круче Сороса и Баффета).

Но его мысли никогда бывает посмотреть и послушать не лишне. Приведу несколько важных цитат из книги Hedge Fund Wizards Джека Швагера.

Вот кстати сам Далио раздает короткие советы, очень похожие на те, что были в интервью, к-е он дал Швагеру:

20 лет трек-рекорд, средн. годовой доход 14,8%. За этот же период Баффет сделал меньше.

У меня никогда не было четкой цели сколько-то заработать или управлять таким-то объемом денег.

Ошибаться можно, но недопустимо не замечать ошибок, не анализировать их и не учиться на них.

Никогда не говори за спиной человека того, что не сказал бы ему в лицо.

Те, кто винят в плохих исходах кого-то еще кроме себя поступают не в соответствии с реальностью и губительно для прогресса личности (касается и трейдеров ественно).

Нет таких трейдов, открыв которые вы точно знаете что вы правы.

Не доверяйте политикам.

Никогда не спорьте с Федом. Только если у вас нет весомых оснований полагать, что их политика не сработает.

Я торгую и агрессивно и защитно одновременно. Если вы не будете агрессивны — вы не заработаете, если не будете защищаться — потеряете деньги.

( Читать дальше )

Но его мысли никогда бывает посмотреть и послушать не лишне. Приведу несколько важных цитат из книги Hedge Fund Wizards Джека Швагера.

Вот кстати сам Далио раздает короткие советы, очень похожие на те, что были в интервью, к-е он дал Швагеру:

20 лет трек-рекорд, средн. годовой доход 14,8%. За этот же период Баффет сделал меньше.

У меня никогда не было четкой цели сколько-то заработать или управлять таким-то объемом денег.

Ошибаться можно, но недопустимо не замечать ошибок, не анализировать их и не учиться на них.

Никогда не говори за спиной человека того, что не сказал бы ему в лицо.

Те, кто винят в плохих исходах кого-то еще кроме себя поступают не в соответствии с реальностью и губительно для прогресса личности (касается и трейдеров ественно).

Нет таких трейдов, открыв которые вы точно знаете что вы правы.

Не доверяйте политикам.

Никогда не спорьте с Федом. Только если у вас нет весомых оснований полагать, что их политика не сработает.

Я торгую и агрессивно и защитно одновременно. Если вы не будете агрессивны — вы не заработаете, если не будете защищаться — потеряете деньги.

( Читать дальше )

- комментировать

- ★45

- Комментарии ( 13 )

Теханализ 2.0 - перевернем картину мира?

- 19 августа 2013, 11:11

- |

Вот уже больше месяца, как я обитаю в Лондоне. Активно делами пока не занимаюсь, а потому есть куча времени на мысли, и пришла тут в голову гениальная по своей простоте идея, которая возможно перевернет помимо моего еще и ваше представление о техническом анализе (название подобрано такое пафосное не зря).

Впереди много текста, настройтесь на большой объем информации. Как всегда буду рад конструктивному обсуждению (читай активно плюсуем и комментируем). Тема мне кажется очень интересной.

Как вы знаете существует два подхода к анализу рынков — это фундаментальный и технический анализ. Первый опирается на анализ отчетности компаний, глобальных макроэкономических факторов, рынков в целом. Для активных спекулянтов — малополезен.

Давайте остановимся на техническом анализе. Именно его используют в большинстве своем активные трейдеры, именно ему в основном обучают на всякого рода курсах, именно технический анализ лежит в основе торговых роботов.

Технический анализ многолик. С одной стороны это индикаторы. Попытки выцедить суть рынка строя на основе выжимки в виде средних арифметических, логарифмов, отношенией и пр. С другой это так называемый классический теханализ на основе фигур (треугольники, флаги, голова-плечи и пр.), либо анализа свечей (три индейца, утренняя звезда и мой любимый разрыв тасуки).

( Читать дальше )

Впереди много текста, настройтесь на большой объем информации. Как всегда буду рад конструктивному обсуждению (читай активно плюсуем и комментируем). Тема мне кажется очень интересной.

Как вы знаете существует два подхода к анализу рынков — это фундаментальный и технический анализ. Первый опирается на анализ отчетности компаний, глобальных макроэкономических факторов, рынков в целом. Для активных спекулянтов — малополезен.

Давайте остановимся на техническом анализе. Именно его используют в большинстве своем активные трейдеры, именно ему в основном обучают на всякого рода курсах, именно технический анализ лежит в основе торговых роботов.

Технический анализ многолик. С одной стороны это индикаторы. Попытки выцедить суть рынка строя на основе выжимки в виде средних арифметических, логарифмов, отношенией и пр. С другой это так называемый классический теханализ на основе фигур (треугольники, флаги, голова-плечи и пр.), либо анализа свечей (три индейца, утренняя звезда и мой любимый разрыв тасуки).

( Читать дальше )

Оптимизм оптимизму рознь

- 18 августа 2013, 15:31

- |

Мы все читали и читаем захватывающие истории о кризисе 29-ого и 08 годов, но возможно… нет, мы с точностью станем свидетелями одного из самых мощнейших кризисов за всю историю человечества. В этом я даже не сомневаюсь. Я не так долго занимаюсь долговыми рынками, если брать все знакомство с фондовым рынком, но это знакомство и заработок и хобби, и большая часть моей жизни. Жена бы сказала, что не большая, а вся. Это все лирика.

Все прекрасно знают и осознают, что “основным следствием глобализации является мировое разделение труда, миграция (и, как правило, концентрация) в масштабах всей планеты капитала, рабочей силы, производственных ресурсов, стандартизация, законодательства, экономических и технологических процессов, а также сближение и слияние культур разных стран. Это объективный процесс, который носит системный характер, то есть охватывает все сферы жизни общества. В результате глобализации мир становится более связанным и более зависимым от всех его субъектов. Происходит как увеличение количества общих для группы государств проблем, так и расширение числа и типов интегрирующихся субъектов”

В 2009 году основным источником восстановления стали развивающиеся страны, и особую роль в оживлении мировой экономики сыграл Китай за счет изменения своей модели экономического, и как следствие и социального, развития. Те, кто хоть как-то связан с медициной прекрасно знают, что такое компенсаторный механизм. Этот же механизм ничем не отличается и от экономического компенсаторного механизма в условиях глобализации. По своей сути я не пессимист, ни оптимист, а реалист. И если взглянуть правде в глаза, то реалии очень печальны. Долговой рынок и левередж основного “компенсатора” с легкостью поднялся к тем вершинам, которые исторически считались критическими.

( Читать дальше )

Все прекрасно знают и осознают, что “основным следствием глобализации является мировое разделение труда, миграция (и, как правило, концентрация) в масштабах всей планеты капитала, рабочей силы, производственных ресурсов, стандартизация, законодательства, экономических и технологических процессов, а также сближение и слияние культур разных стран. Это объективный процесс, который носит системный характер, то есть охватывает все сферы жизни общества. В результате глобализации мир становится более связанным и более зависимым от всех его субъектов. Происходит как увеличение количества общих для группы государств проблем, так и расширение числа и типов интегрирующихся субъектов”

В 2009 году основным источником восстановления стали развивающиеся страны, и особую роль в оживлении мировой экономики сыграл Китай за счет изменения своей модели экономического, и как следствие и социального, развития. Те, кто хоть как-то связан с медициной прекрасно знают, что такое компенсаторный механизм. Этот же механизм ничем не отличается и от экономического компенсаторного механизма в условиях глобализации. По своей сути я не пессимист, ни оптимист, а реалист. И если взглянуть правде в глаза, то реалии очень печальны. Долговой рынок и левередж основного “компенсатора” с легкостью поднялся к тем вершинам, которые исторически считались критическими.

( Читать дальше )

ТОРГОВЛЯ ВРЕМЕНЕМ (часть2)

- 16 августа 2013, 01:43

- |

Часть №1 -тут http://smart-lab.ru/blog/135633.php

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

Торговля временем.

Часть 2.

В которой я покажу, что любая, успешно работающая на рынке стратегия – работает на принципах ТОРГОВЛИ ВРЕМЕНЕМ!

В первой части статьи я показал лишь основные, базовые приемы работы на факторе Торговли Временем. Эти приемы в первую очередь для применения на споте, на рынке акций и для трейдеров с начальным опытом ( до 5-и лет на рынке). На самом деле, Торговля Временем может выглядеть и более сложно, для более продвинутых управляющих и для других рынков. Более того – я уверен в том, что ВСЕ стабильно работающие стратегии на ВСЕХ финансовых рынках ( от облигаций до деривативов) в своей основе имеют мои принципы Торговли Временем, когда прибыль является впрямую следствием ОЖИДАНИЯ нужного исхода, а не следствием верного ПРОГНОЗА будущего изменения цены. Причем это происходит даже тогда, когда автор или пользователь той или иной биржевой стратегии не формулирует для себя эти принципы и более того – доже тогда, когда он УВЕРЕН, что зарабатывает на точности своих прогнозов. Ниже я готов показать ряд подобных примеров))

( Читать дальше )

ТОРГОВЛЯ ВРЕМЕНЕМ (В унисон Тимофею Мартынову)

- 16 августа 2013, 01:26

- |

В данном топе, http://smart-lab.ru/company/smartlabru/blog/135265.php Тимофей сказал буквально следующее:

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

«Долгосрочные диверсифицированные инвестиции без плечей — это то, что в долгосрочном плане совершенно точно не даст вам потерять деньги.»

Если позволите, я бы хотел дополнить эту мысль статьей, которая расширяет принцип инвестиций до понимания того, что не только долгосрочные инвестиции, но буквально ВСЕ успешные стратегии на ВСЕХ рынках в своей основе имеют базовые принципы, которые я назвал принципы «Торговля Временем».

Советую внимательно прочитать этот текст, поскольку опыт публикации на других ресурсах показал, что многим поначалу кажется написанное в статье тем, что они уже давно знали (например, многие путают эту стратегию с байэндхолд).Но спустя какое то время, многие люди перечитывая текст по 2-3 раза, с удивлением обнаруживали, что этот подход КАРДИНАЛЬНО меняет их представление о рынке и принципах работы на нем.

Могу сказать, что в этой статье содержится выжимка выводов, к которым я пришел за 20 лет работы на очень разных рынках в очень разных качествах по обе стороны прилавка ( от руководителя брокерской компании и создателя клиенского форекса на базе своего банка до скальпера на ММВБ, от ваучеров и ГКО до опционщика на Фортсе).

( Читать дальше )

Утро китайской бабушки Хай.

- 15 августа 2013, 15:00

- |

Утро китайской бабушки Хай начиналось как обычно рано. В 5 часов она встала с постели, и первым делом пошла смотреть показания электрического счетчика. В последнее время по радио часто говорят о том, что потребление электроэнергии в Китае растет. Вот и вчера Синьхуа сообщило о 8.8% росте энергопотребления, которое достигло 495 терраватт в июле. Она очень хорошо помнила, как 2 года назад после таких вот сообщений началось обсуждение и принятие прогрессивной шкалы оплаты электроэнергии. Тогда были сохранены тарифы только для тех потребителей, кто расходует в месяц 240 кВтч электроэнергии или менее. Её соседи, потребляющие в месяц от 241 до 400 кВтч электроэнергии, теперь платят за каждые лишние киловатты на 50 юаней больше. А те богачи, что живут выше, и потребляют свыше 400 кВтч, платят вообще на 300 юаней больше. Поэтому бабушка Хай каждое утро проверяет показания счетчика – кому охота переплачивать лишние деньги.

( Читать дальше )

Почему Россия не Канада: долгосрочный взгляд на сырье и акции...

- 15 августа 2013, 13:46

- |

Некоторые моменты спорны (как-то совсем грустно, всё-таки фондовые рынки больше зеркало ожиданий, чем реальности), но по сути автор прав — из http://www.wave-trading.ru/post/pochemu-rossiya-ne-kanada-dolgosrochnyy-vzglyad-na-aktsii-i-syre-382

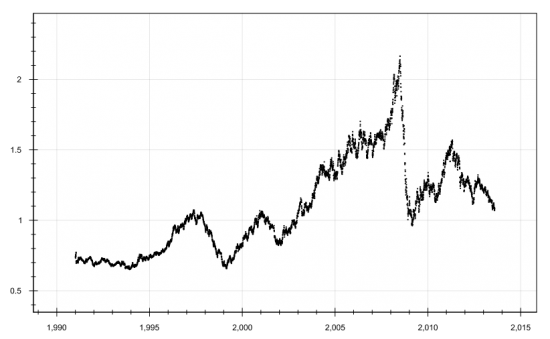

Раздобыл все-таки долгосрочные данные по Dow Jones-UBS Commodity Index (можно скачать с сайта www.djindexes.com/commodity/, только нужно зарегистрироваться). Теперь можно взглянуть на тренды в сырье на более широкий промежутке времени.

Для более объективной картинки я сделал график DJC с поправкой на долларовую инфляцию, поделив DJC на индекс CPI. Вот что получилось:

( Читать дальше )

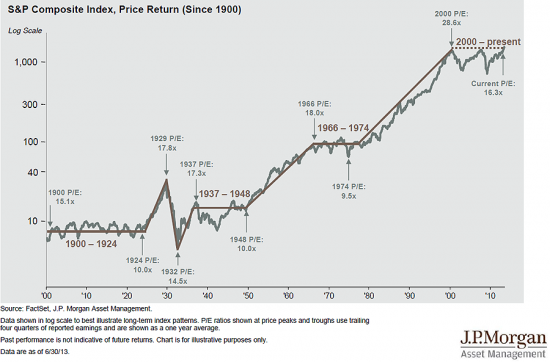

Интересный график от J.P. Morgan

- 15 августа 2013, 09:54

- |

Интересный график дает J.P Morgan, по которому можно судить об относительной дороговизне акций индекса S&P 500, если исходить из коэффициента цена/прибыль. Судя из графика, нынешний уровень Р/E 16.3 не является каким-то уникальным явлением в истории. Так на пиках рынка в 1929 и 1937 г.г. он превышал значение 17, а во время надутия пузыря 2000-х и вовсе доходил до 28.6.

О чем это может говорить?

О том, что рынок может оставаться нелогичным дольше, чем вы можете позволить себе держать позиции. Бывали рыночные циклы, когда коэффициент находился выше среднего уровня на протяжении довольно длительных периодов времени.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал