Избранное трейдера Андрей Вячеславович (Ganesh)

Пропустил тренд!))

- 19 апреля 2016, 21:49

- |

( Читать дальше )

посмотрите, думаю будет интересно

- 19 апреля 2016, 19:06

- |

приблизим с временными отметками по границам глобального диапазона

( Читать дальше )

Опционы по взрослому (индикаторы волатильности)

- 19 апреля 2016, 14:32

- |

Продолжим разбираться с нашим индюком и его свойствами. Если мы знаем годовую историческую волатильность актива, то можем предположить и вычислить его будущую цену. Предположим, что волатильность равна 30%, цена 100. Это значит, что цена может измениться на 30 в ту или иную сторону. Это фундаментальное свойство актива. Некоторые хотят по 20% некоторые по 100%. Оценивая эти свойства, мы должны прикидывать наши силы. Более того, актив может всбрыкнуть и выскочить за пределы своего загона. Это тоже надо учитывать. Однако, мы планируем не на год на неделю. И что бы найти как цена изменится за неделю, надо разделить годовую волатильность на время. И не просто на время, а согласно Эйнштейна и Пьяного Матроса на корень. Вот в нашем индикаторе и устанавливается для каждого тайм фрейма это время. Здесь есть несколько философских школ как это время считать. Только рабочие часы, или все сутки. Меняется волатильность в праздники или стоит на месте. Это отдельная тема и мы к ней еще вернемся.

Теперь, когда мы можем прикинуть возможные цены на актив, мы можем построить зону, где цена будет находиться с вероятностью 68%(одна сигма). Если вам нужна вероятность больше, нужно взять больше сигм. Пока, вручную надо построить точки, отклонения за день, два и т.д. У вас получится «фара». Некая парабола, перед последней ценой. Остается сравнить с такой же «фарой», только с использованием волатильности опциона ближайшего страйка.

( Читать дальше )

Дневной комментарий. Технический анализ акций Сбербанка 19.04.2016

- 19 апреля 2016, 12:40

- |

Цели на 121,50 по сбербанку выполнились. Совсем рядом 125. В случае пробоя восходящего канала, есть возможность похода на его высоту. Работать от покупок.

На данный момент техническая картина такая:

Подписывайтесь Вконтакте, Facebook, Twitter

скрипт для выставления лимитных заявок

- 15 апреля 2016, 22:45

- |

Допустим, у меня есть 5 отобранных акций, по которым я каждый день с открытия рынка должен выставить 5 лимитных заявок + стопы. Мне нужно дополнительно окно, в котором у меня будет список этих акций, где можно задать объём, цену, стоп. Нажал кнопку утром и все ордера из этого списка автоматом улетают на биржу.

Можно такое сделать кто знает? Может есть у кого, или знаете где продаётся похожая приблуда?

Как не платить НДФЛ при продаже акций

- 15 апреля 2016, 22:22

- |

Есть правда ограничение — максимальная сумма освобождаемых от налога доходов рассчитывается по формуле: количество лет * 3 млн. рублей. То есть после 3-х лет владения акциями вы сможете освободить от НДФЛ 9 млн. руб. дохода от их продажи, что вполне достаточно для подавляющего числа частных инвесторов. Важно, что размер освобождаемых от налога доходов увеличивается каждый год на 3 млн. рублей, то есть за инвестиционный период в 30 лет вы сможете не платить НДФЛ с 90 млн. рублей дохода от продажи акций.

Для получения освобождения никаких документов по общему правилу подавать не нужно, брокер сам все рассчитает и удерживать налог с вас не будет. Однако для того, чтобы не продать акции раньше 3-х летнего срока и не попасть на налог, даты и сроки покупки акций нужно учитывать

( Читать дальше )

Некоторая особенность и закономерность фьючерса нефти...

- 15 апреля 2016, 22:03

- |

Всем привет!

Знаете не хочу делать выводов и давать каких-то советов, но все таки считаю важным показать некоторую особенность, которая чаще обычного встречается именно на фьючерсе нефти в последнюю неделю, она известна многим трейдерам под названием «полочка».Как вы это используете я не знаю, а может даже уже используете, считаю важным показать вам несколько скринов из 5 последних дней...

( Читать дальше )

Мои шаги в сторону машинного обучения на R и немного про Si, Brent

- 15 апреля 2016, 21:14

- |

Копался в статьях по алготрейдингу, решил присмотреться в сторону машинного обучения. Но это в моем случае не про какой-то искусственный интеллект с нейросетями, в нейросети пока не хочу лезть, слишком сложно. Для начала хочу использовать простые алгоритмы для классификации и оценки хороших точек входа на основе обучения модели на истории.

Я исходил из того, как сам разрабатываю обычно торговую систему: ищу хорошие точки входа на истории и классифицирую их. Но так как человеческие возможности ограничены, использую только 3 таймфрейма и около 10 индикаторов в сумме. Кроме этого, история в точности никогда не повторяется и нужна какая-то более умная модель, которая не просто сравнивает индикаторы, как делают сейчас мои роботы, а дает оценку данной рыночной ситуации на основе всей совокупности индикаторов.

С помощью машинного обучения можно создать и обучить много моделей по разным алгоритмам, эта область уже хорошо развита (Logistic regression, Linear discriminate analysis, Stochastic gradient boosting, Decision trees, Support Vector Machine, KNN и другие). Можно быстро попробовать разные модели (Spot-checking algorithms). Модели могут работать вместе и делать предсказания. Можно улучшать точность моделей (Algorithm parameter tuning, Ensemble methods). Можно посчитать точность предсказаний по модели, обучив сначала модель на части выборки, а затем протестировав ее на другой части выборки (resampling).

Как я понял, R для машинного обучения идеально подходит. Сделал первые шаги сегодня: cоздал модель по туториалу, которая определяет по размеру чашелистиков и лепестков растения ирис точный вид (всего 4 вида) какого-то одного растения(особи) на основе обучения по выборке из 500 других растений(особей).

Код:

# Скачивание и инициализация библиотек mlbench(используется для machine learning), caret (используется для нормализации данных)

install.packages("mlbench")

library(mlbench)

install.packages("caret")

library(caret)

# Краткая информация про базу данных iris

data(iris)

summary(iris)

# Определение тренировочной выборки

trainControl <- trainControl(method="cv", number=10)

# Оценка точности алгоритма Naive Bayes на данном dataset

fit <- train(Species~., data=iris, trControl=trainControl, method="nb")

# Вывод оценки точности

print(fit)

Сейчас я точно так же хочу сделать модель, которая на основе 30-300 хороших точек входа на истории определяет, насколько хороша данная пятиминутка для входа в лонг или шорт.

Что скажете? Есть ли там грааль? Есть ли у кого-то опыт использования машинного обучения для торговли? Что посоветуете?

Также представляю вашему вниманию грубую оценку того, на сколько в среднем ходят нефть Brent и Si за час и 1 день. Посчитал с использованием библиотеки rusquant на R. Также делюсь элементарным кодом.Я взял данные за последние 15 дней для BRK6 и 30 дней для SiM6. Затем посчитал доходности и их среднеквадратичное отклонение. Затем отклонение умножил на среднюю цену.

Получилось:

Brent

за час: 0.25$

за день: 1.15$

Si

за час: 235 руб.

за день: 757 руб.

Код на R:

# Инициализация библиотеки rusquant (русская версия от quantmod, поддерживает все функции quantmod)

library(rusquant)

# Получение исторических данных с Финама

getSymbols("SiM6", from=Sys.Date()-30, src="Finam", period="day")

# Рисуем график, чтобы увидеть данные

candleChart(SIM6)

# Расчет доходностей встроенной функцией библиотеки rusquant (унаследована от quantmod)

rr <- OpCl(SIM6)

# Цены закрытия

p <- Cl(SIM6)

# Получение абсолютного значения среднеквадратичного отклонения доходности

sd(rr)*mean(p)

[1] 757.7013

# Аналогично для часовика

getSymbols("SiM6", from=Sys.Date()-30, src="Finam", period="hour")

candleChart(SIM6)

rr <- OpCl(SIM6)

p <- Cl(SIM6)

sd(rr)*mean(p)

[1] 234.9929

#Аналогично для BRK6.

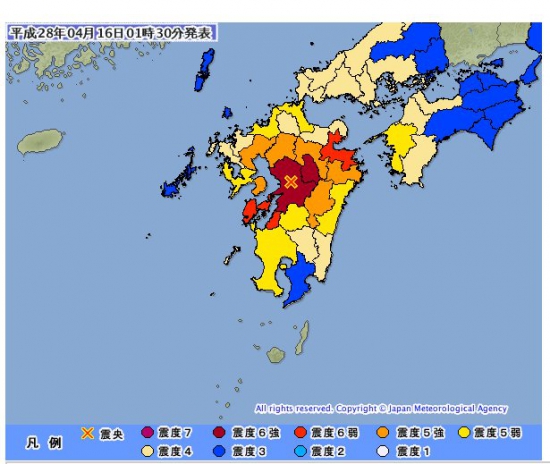

Япония повторное землетрясение 7.1 балла Угроза Цунами

- 15 апреля 2016, 19:41

- |

Как бы стая лебедей черных в выходные не собралась

Может у них там Годзила закопан ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал