Избранное трейдера Вивальди

ИИС 3 принят Думой. Разбираем, как будет работать новый тип льготных инвестсчетов

- 07 декабря 2023, 11:31

- |

Госдума вчера окончательно приняла закон о введении ИИС-3 с начала 2024 года.

Для совсем новеньких: ИИС — это индивидуальный инвестиционный счет, который позволяет получать некоторые льготы при инвестировании. Программа работала с 2015 года.

Например, я за 8 лет инвестиций вернул с помощью налогового вычета более 400 тысяч рублей.

Программа работает с 2015 года, считается успешной, открыто более 5 миллионов инвестсчетов.

Сейчас существует два типа ИИС:

- Тип А с возможностью вернуть в качестве налогового вычета до 52 000 рублей в год.

- Тип Б с возможностью не платить налог на прибыль от результат инвестиций.

ИИС 3 обсуждался около 3 лет, концепция менялась и дополнялась. Я следил все это время и рассказывал на канале. Что имеем на данный момент?

1️⃣ ИИС третьего типа вытеснит ИИС-1 и ИИС-2

С 2024 года останется возможность открыть только один тип ИИС. Его называют третьим, хотя по итогу он останется единственным.

ИИС первых двух типов открыть будет нельзя, хотя старые продолжат действовать до их закрытия владельцем. Так что подумайте, какой тип ИИС вам выгоднее.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 91 )

Экспертное мнение о ПАО "Инарктика"

- 07 декабря 2023, 11:05

- |

Экспертное мнение

ПАО «Инарктика» — компания среднего инвестиционного риска. Финансовое состояние и финансовая устойчивость удовлетворительные. Динамика финансового состояния переменная, выше порога надёжности. Динамика чистой прибыли относительно стабильная, с перспективой роста. Нестабильность чистой прибыли и финансового состояния связано с тем, что контора отчасти финансовая. Около половины всего капитала находится в долгосрочных финансовых вложениях. Вторая половина в дебиторской задолженности и в прочих оборотных активах (каких?) Контора незакредитованная и неликвидная. Ликвидность нулевая. Это значит, что в конторе денег нет. Небольшие долги по краткосрочным и долгосрочным обязательствам погашаются за счёт дебиторской задолженности. То есть контора сильно зависима от внешних факторов. Глядя на графики, складывается впечатление, что контора упёрлась в финансовый потолок. И если это так, то ближайшие год-два контора будет падать. Инвестировать в компанию следует с осторожностью, объёмом 2-3% от портфеля и ежеквартальным просмотром финансовой отчётности компании. Особое внимание следует уделить изучению отчётности по итогам 3 квартала 2023 года, так как в марте у конторы намечается погашение, конторе пора начинать доить дочек, иначе удачи не видать всем.

( Читать дальше )

Разница в мышлении: почему я не спешу покупать на обвале

- 07 декабря 2023, 10:57

- |

Акции сегодня упали на 5%, значит когда они вырастут обратно, прибыль составит +5%.

Надо брать👍

Как думаю я?

Акции упали на 5%, их доходность выросла всего на 50 пунктов (например с 10% годовых до 10,5% годовых).

При текущем уровне ставок это не слишком интересно.

Золотодобывающие компании. Выбор без выбора

- 07 декабря 2023, 04:32

- |

У меня уже больше чем полгода нет в портфеле акций золотодобывающих компаний (было несколько акций Полюса), хотя отчеты у них неплохие, так почему у меня нет их в портфеле.

Давайте коротко пройдемся по эмитентам на рынке

📍Лензолото

Фантик, а не акция, т.к активы давно проданы и кэша на балансе почти не осталось.

📍Петропавловск

Да такой акции уже нет, но была совсем недавно, и входила даже в индекс ММВБ. Сейчас у инвесторов осталась заблокированная строчка в терминале. Не помню, чтобы была у нас похожая история быстрой ликвидации компании, которая была до этого в индексе.

📍Полиметалл

Была топовая компания, но сейчас прямым текстом сказала, что ей важны не российские инвесторы, а нерезы с Лондона, поэтому переехала в Астану, а не в Россию. На ММВБ торгуется полуфантик без прав на распределение прибыли.

📍Селигдар

В отличии от других компаний не была замечена в кидках инвесторов, но долговые риски у компании очень большие, а ввод проектов не близок. Если пойдет что-то не так с ценой на золото, то риск повторения кейса Сегежи далеко ненулевой. Но эмитент интересный.

( Читать дальше )

Сбербанк будет зарабатывать высокую прибыль всегда

- 06 декабря 2023, 18:55

- |

Сбер провел день инвестора, где топ-менедждмент представил стратегию на 2024 — 2026 год, представил ориентиры по финансовым показателям, и рассказал сколько банк заплатит дивидендов.

Событие масштабное, у него даже есть отдельный сайт.

День инвестора начался с выступления Грефа. Рынок не очень обрадовался тому, что оптимизма по дивидендам не было, и котировки поползли вниз.

( Читать дальше )

Основное с Дня инвестора Сбера

- 06 декабря 2023, 17:42

- |

Сбер, безусловно, локомотив экономики, причем экономики будущего.

Сегодня Сбер провел День инвестора, где представил Стратегию развития до 2026 года.

Греф и дверь в светлое будущее. Точнее светлая дверь.

Публикую самое основное:

• Ура! Сбер планирует направлять 50% прибыли на выплату дивидендов. Достаточность капитала ожидается выше 13,3%. Рентабельность капитала — выше 22%.

• Приоритетом в эти 3 года будет развитие искусственного интеллекта нового поколения.

• Задача привести к тому, чтобы мы могли принимать большинство решений с помощью ИИ.

• Разработали нейросеть GigaChat, которая будет доступна всем.

• Компания собирается создать персонального помощника на основе безопасного и подконтрольного искусственного интеллекта (об этом написал в предыдущем посте).

• Создали персонального финансового менеджера — эта технология будет применима для каждого, не только премиального клиента. Он поможет разобраться в финансах клиента, показать его потенциал и т.д.

( Читать дальше )

Какие перспективы у НМТП после падения? И какие будут дивиденды?

- 06 декабря 2023, 16:28

- |

🌐 НМТП. Компания сделала 4 икса за год и после откатилась почти на 50%

Когда покупать?

НМТП – Новороссийский морской торговый порт.

Несмотря на свое название, компания владеет не одним, а тремя портами — двумя крупнейшими в России — в Новороссийске (на Черном море) и в Приморске (на Балтийском море), и одним небольшим – в Балтийске (Калининградская область).

Бизнес НМТП представляет собой перевалку грузов — это статья доходов занимает более 95% выручки. Наибольшая часть грузов – наливные (в первую очередь, это нефть и нефтепродукты, нашел данные за 2019 год, тогда их доля была более 70%).

➡️ Состав акционеров НМТП

• Транснефть и ее дочка (60,64%)

• Росимущество (20%)

• JP Morgan (5,58%)

• Free float (13,78%)

Итого, государству принадлежит более 67,6% акций НМТП (20% — Росимущество напрямую и 47,6% тоже у Росимущества через Транснефть). Поэтому НМТП можно считать госкомпанией.

НМТП под санкциями ЕС (с компанией запрещено совершать сделки, инвестировать в нее, а ей привлекать долговые обязательства на европейском рынке). США и Великобритания санкции не ввели.

( Читать дальше )

Окомкование окатышей — еще один процесс, которым «Северсталь» стала управлять с помощью машинного обучения

- 06 декабря 2023, 16:04

- |

Для самого эффективного обжига нужны окатыши класса 10-12,5 мм — они обеспечивают оптимальную пористость и газопроницаемость слоя при термообработке. Ранее операторы не могли точно определить эту долю: замеры проводились визуально, выборочно и в ручном режиме на основе лабораторных проб.

Теперь модель компьютерного зрения анализирует изображения с камер с выским разрешением и высчитывает гранулометрический состав сырых окатышей, чтобы предсказать долю нужных классов. В зависимости от этого показателя регулируется скорость вращения окомкователя и дозировка бентонита и концентрата.

«Процесс окомкования очень сложный и необходимо учитывать много факторов для создания модели адаптивного управления. Решение стало уникальным для комбината симбиозом физического моделирования, алгоритмов машинного обучения и компьютерного зрения. При обучении модели использовались специальные регуляризаторы, которые помогли в шумных данных выявить правильные физические зависимости. Кроме того, она непрерывно уточняется и корректируется в онлайн-режиме на основе данных, поступающих в режиме реального времени»

( Читать дальше )

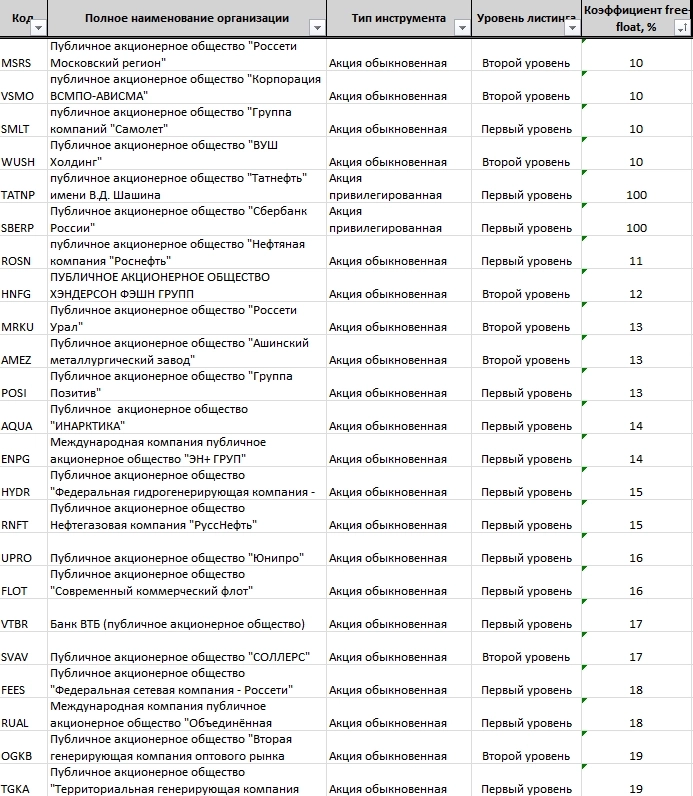

Фри флоат акций на Мосбирже

- 06 декабря 2023, 15:30

- |

( Читать дальше )

О чем мы поговорили с компаний Softline на прошлой неделе?

- 04 декабря 2023, 18:32

- |

Сейчас у компании 280 млн акций.

Плюс к этому зарегистрирована допэмиссия 44 млн акций.

25 млн акций из них будет добавлено в рамках SPO.

Итого после SPO и допэмиссии будет 305 млн акций (если оно будет полностью размещено).

В рамках SPO 25 млн акций сначала даст взаймы собственник.

После завершения допэмиссии он получит свои 25М обратно.

Такой способ технически более удобный и быстрый для размещения, чем продажа на SPO акций допэмиссии.

По опциону акционеры смогут приобрести еще до 6,25М акций через полгода.

После сделки максимальный free float может составить около 23%.

Акции для целей опциона для участников при обмене акций SFTL на SOFL в будущем будут предоставлены собственником, для этих целей допэмиссии не предусмотрены.

Размещают акции так как этот способ привлечения капитала интереснее, чем облигации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал