Избранное трейдера katasma

Как составить портфель по дивидендной стратегии. Часть 2.

- 19 ноября 2019, 11:44

- |

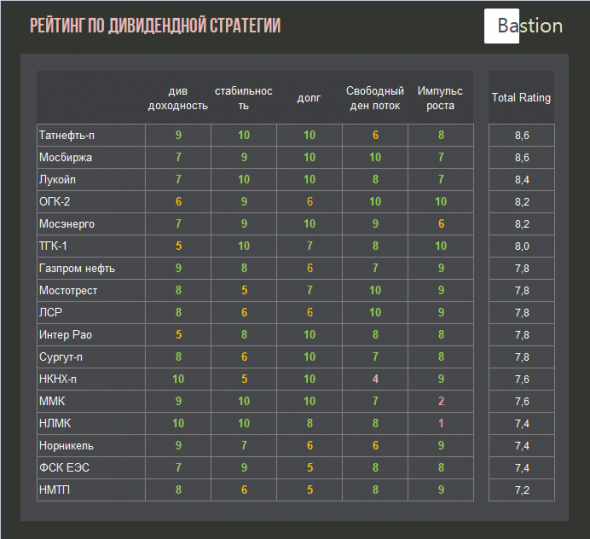

- Дивидендная доходность – лишь один из факторов анализа

- В стратегии также считается индекс стабильности дивидендов, долговая нагрузка, свободный денежный поток и изменение стоимости акций за последние месяцы.

- Каждому из факторов присваивается оценка от 1 до 10.

- Итоговый рейтинг – среднее значение по 5 параметрам.

Дополнительные комментарии по методологии

Долговая нагрузка банков не может быть измерена показателем чистый долг/EBITDA, поэтому оценка для них вычисляется, исходя из значения показателя Капитал/Активы. У банков, он традиционно меньше, чем у компаний других отраслей. Их общий рейтинг по умолчанию будет немного ниже, что фундаментально обосновано.Банковский бизнес более рискованный по своей природе, это плохо для дивидендной стратегии.

( Читать дальше )

- комментировать

- ★44

- Комментарии ( 12 )

Обновленный формат моих регулярных статей. Как это будет?

- 18 ноября 2019, 23:08

- |

Друзья, приветствую!

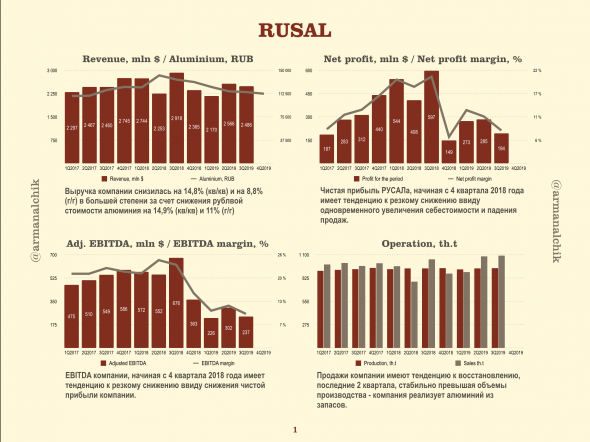

Недавно я подумал о том, как можно сделать свои статьи более информативными и визуально понятными для своих читателей. Это не случайно: все же зрительную информацию нам воспринимать намного приятней и легче, чем какую-либо иную. Именно поэтому я решил к своим статьям готовить несколько слайдов (1-3) для более качественного усвоения информации.

В приложении вы можете увидеть демонстрационный вариант слайда, который я сделал на основе статьи и аналитики по компании РУСАЛ.

Как вам подобный вариант представления информации? Как вам стиль?

Доходная стратегия инвестирования. Все прелести

- 18 ноября 2019, 12:13

- |

Я — доходный инвестор. В данный момент у меня нет ни зарплаты, ни прибыли от своего бизнеса. Все средства я вынужден получать только с рынка. Именно поэтому выбор инвестиционной стратегии был не таким уж сложным.

Скорее всего у вас чуть другая ситуация. Возможно, что вам выгоднее будет использовать другие стратегии: пассивную, стоимостную или дивидендную. Они тоже замечательные. Про них будут отдельные статьи.

Суть доходной стратегии — извлекать из своего капитала наибольший из возможных денежный поток. При этом избегать серьезных рисков. Время, цикличные действия и сложный процент сами сделает всю работу

( Читать дальше )

О неизбежности кризисов перепроизводства при капиталистическом способе производства. Или почему новый мировой, финансовый кризис, обязательно будет. Часть, вторая.

- 18 ноября 2019, 09:27

- |

Посмотрите на фотографию под заголовком. Это стоянка новых автомобилей, которые были произведены сравнительно недавно. Всего несколько лет назад. Это те автомобили, которые не были реализованы через сети автосалонов, потому что их было произведено избыточное количество. Фактически их не удалось продать даже в кредит. Чтобы они зря не занимали место в автосалонах их отправляют ржаветь на автостоянки под открытым небом. И таких стоянок сотни по всему миру. Там нереализованные автомобили ждут своей очереди на утилизацию. Двигатели и части салона этих автомобилей разбирают на запчасти. А кузова автомобилей отправляют на переплавку. Производители автомобилей стараются это не афишировать. Но именно так работает современная автомобильная промышленность. Этот простой пример наглядно иллюстрирует то, что перепроизводство товаров в современном мире это объективная реальность. И что оно носит перманентный характер.

( Читать дальше )

Долгосрочному инвестору с горизонтом лет в 5-10 надо фиксировать убытки ?

- 16 ноября 2019, 21:54

- |

Интересный вопрос. Сначала считал что нет. В надежде что колебания временные. отрастут. Потом смотрю- некоторые бумаги упав могут отрастать слишком долго. Знать бы какова статистика этого и как посчитать вероятность. С другой стороны- противоположная стратегия: усреднения. Допустим я купил немного алросы в июне. Попал на падение в июле, подобрав на дне. Сейчас по ней в плюсе и надеюсь держать как дивитикет её долго. Опять же вопрос- в какой части случаев (и для каких причин падения) это работает.

С МРСК ЦП на себе отследил интересный аффект. Падают. Ну думаю- упали немного и отрастут. А нет- падают дальше. Но эмоционально жалко продавать коли на них убыток получил + вроде как уже купил и «моё», да и цель долгосрочно получать дивиденды а не спекулировать. Но глядя постфактум понимаю- я мог выйти на -5% и в данной ситуации я мог бы закупиться (если акции ещё нравится) на -20. Сейчас у меня возникает вопрос- не ставить ли стоплосы везде что бы отсекать уменьшение цены (помимо дивидедных гэпов) на уровень выше N (допустим максимальное падение за год). Входя в бумагу вновь вручную когда цена будет если не в росте то в боковике с прогнозом на то что опускаться не будет. Как эффективнее?

Со стоплосами опять же вопрос. Квик насколько понимаю позволяет ставить падение цены относительно текущей. А если я хочу оценивать падение цены за день? или относительно средней цены месяца? Неужели только qlua учить и робота писать ?

"Надежные" эмитенты - на что присмотреться рядовому инвестору? Часть 1.

- 16 ноября 2019, 21:17

- |

Друзья, приветствую!

Мои многие друзья знают, что я торгую на рынке. Недавно ко мне начали приходить такие запросы: «Левон, скажи, а что купить, чтобы нормально заработать?», «Вообще в этом не смыслю, но хочу заработать на рынке». Как итог, я решил написать статью о том, на что стоит присмотреть рядовому инвестору, у которого:

— есть свободные средства для инвестирования на рынок;

— проявляют огромное желание этим заниматься;

— не сильно осведомлены + не сильно хотят и могу глубоко погрузиться в изучение это науки

С начала года рублевый индекс ММВБ вырос на 21,3%, а долларовый РТС на 35,5%. Это, безусловно, очень крутой рост. Для сравнения американские NASDAQ и S&P 500 выросли на 31,2% и 25,9%. На банковском депозите сейчас можно заработать до 6-7% годовых в лучшем случае. Именно поэтому фондовый рынок все больше привлекает рядовых инвесторов, однако, любой значительный рост сопровождается коррекцией, особенно, если мы говорим про рынки развивающихся стран, коей наш рынок и является.

( Читать дальше )

Как составить портфель по дивидендной стратегии?

- 12 ноября 2019, 12:45

- |

Доходность ОФЗ и депозитов обновляет минимум за несколько лет, что увеличивает интерес к инвестированию в акции. Наибольшую популярность среди начинающих инвесторов, как правило, имеют стратегии, связанные с поиском акций с наибольшей дивидендной доходностью. Мы разберем, какие ошибки можно совершить при формировании дивидендной стратегии и предложим свой вариант составления портфеля.

Высокая дивидендная доходность – лишь часть стратегии

Выбрать пару акций с наибольшей дивидендной доходностью – крайне рискованная стратегия инвестирования. Высокая дивидендная доходность означает, что рынок ожидает, что в дальнейшем дивиденды компании будут расти медленно или снижаться. При реализации негативного сценария акция может упасть в стоимости и принести большой убыток инвестору.

Чтобы защититься от негативного сценария инвестор должен придерживаться хорошей диверсификации и иметь в портфеле не менее 10-15 акций. Кроме того, в свою стратегию нужно включить мониторинг других показателей, которые укажут на возможные проблемы с последующей выплатой дивидендов.

( Читать дальше )

Казань в субботу! Как инвестировать без стопов? Как жить на 4% портфеля? Супер-совет начинающим.

- 11 ноября 2019, 23:24

- |

Воронеж позади, впереди Казань! Осталось всего 5 дней!

Будет круто! Татарин, Хомяк с комона, Роман Андреев, Ренат Валеев, даже Верников будет и сам Андрей Карабъянц!!!!

Приходи бесплатно! http://kazan.derex.ru/programma/

Все лучшее, что есть в рассылке и что в нее не вошло, мы публикуем в телегу и смартлаб соцсети.

Кто не подписался на смартлаб-телеграм?

Жми сюда @smartlabnews.

***ТОП ПОЛЬЗА***

Топ просмотры: Почему американцы живут на 4% своего портфеля ежегодно: 8,8к

Топ плюсы: набрали всего 2 банальных строчки Совет всем начинающим +322

Кстати почитайте, многим из вас сэкономит реальное бабло, если поверите.

ТОП по избранному: ★85 Уведомил ФНС об открытии счета в IB и ★69 Лучшие книги про риск менеджмент в трейдинге!

Зацените еще пару польз: +230 А.Г. “ ” кризис

+211, всё тот же А.Г. рассказывает как инвестировать без стопов

***SM NEWS***

Обновили портфели, и будем дорабатывать дальше в октябре >>>>>>

Обновили моб. котировки >>>>>>

Увеличили шрифт в постах >>>>>>

Можно добавлять ссылку на ваш телеграм канал в свой профиль >>>>>>

Смотреть дивиденды тут: https://smart-lab.ru/dividends/

Смотреть последние отчеты компаний тут: https://smart-lab.ru/q/shares_fundamental3/

Выбрать брокера: https://smart-lab.ru/brokers-rating/

До встречи в Казани!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал