Избранное трейдера katasma

Мам, а ты можешь принести твоего хлеба на год вперед? Или почему мое производство больше ничего не испечет

- 04 ноября 2024, 18:16

- |

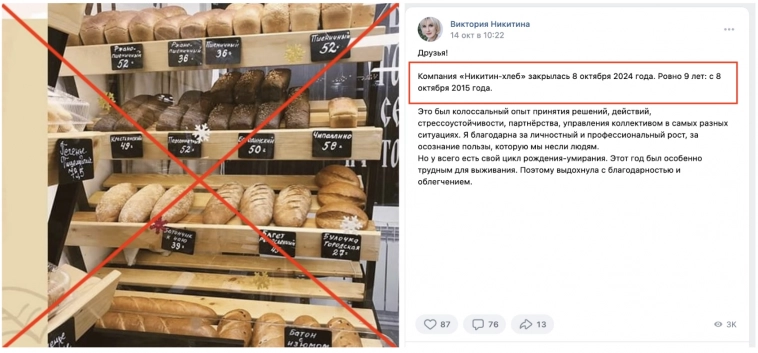

Производство хлеба «Никитин-хлеб» закрылось 8 октября 2024 года спустя ровно 9 лет: с 8 октября 2015 года.

В 2015 году я с партнером открыла свой цех по выпечке хлеба.

В 2018-м наш хлеб разлетался, как горячие пирожки, цех расширили до 350 кв.м.

В пандемию 2020-го бизнес рос как на дрожжах до 25 собственных киосков по всему Воронежу.

Начали делать до 5,5 млн ₽ выручки в месяц.

Мы покупали новое оборудование, открывали новые точки, пекли по 1 700 буханок в день, но в 2024-м выручка резко упала, а расходы также резко выросли.

Пишу эту статью, пока глаз еще дергается, а в памяти свежи цифры и подробности, что значит 9 лет владеть и управлять хлебопекарным бизнесом.

ДИСКЛЕЙМЕР: Статья замешана автором блога “Упал, поднялся” на основе интервью с Викторией Никитиной, еще недавно со-владелицей хлебопекарного производства в г. Воронеже.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 149 )

Лучшие надежные флоатеры для НЕ-КВАЛОВ (осень 2024)

- 31 октября 2024, 09:04

- |

Лучшие флоатеры — и ДЛЯ ВСЕХ, без дискриминации! Чтобы, как говорится, никто не ушёл обиженным ©. Такую подборку меня давно просили сделать в комментариях, и вот час настал.

🍁В последние месяцы эмитенты буквально завалили нас свежими выпусками с плавающей ставкой (кстати, почти на все из них вы можете найти мои подробные авторские разборы). Сегодня будет актуальный список защитных флоатеров, которыми каждый сможет пополнить свой портфель осенью 2024.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

📊На что смотрим

Сегодня представляю Вашему вниманию мой личный осенний ТОП надежных флоатеров (с рейтингом не ниже АА-), который не страшно держать в период турбулентности на рынке. Кроме доступности для неквалов и рейтинга, при отборе бумаг обращал внимание на объем торгов, текущую цену и отсутствие оферты.

*CY — текущая купонная доходность (при КС=21% и RUONIA=20,54%).

💎Газпром нефть 3P13R

● ISIN: RU000A109B33

( Читать дальше )

Топ-7 флоатеров с высокой доходностью

- 29 октября 2024, 13:06

- |

Из-за роста ставки пострадали многие активы, но только не флоатеры — доходность по ним стала еще выше, и судя по риторике ЦБ, это далеко не предел.

Вот я и решил сделать топ лучших флоатеров — в него попадут только надежные бумаги (рейтинг не ниже АА-), в которых нет никаких подводных камней (оферты, низкой ликвидности и т. д.).

Но сначала давайте разберемся, как рассчитать доходность таких облигаций — для этого нужно знать текущую ставку, формулу купона и рыночную цену. Если флоатер торгуется по 97% от номинала с купоном «КС +2,5%», то его доходность равна (21 + 2,5) / 0,97 = 24,22%.

1. Газпромнефть 003Р-13R

- ISIN: RU000A109B33

- Купон: КС + 1,3%

- Доходность: 22,19%

- Купон (раз/год): 12

- Погашение: 09.02.2028

- Рейтинг: АAA(RU) от АКРА, ruAAА от Эксперт РА

Компания не нуждается в представлении. А ее выпуск максимально надежен — хороший выбор для тех, кто не хочет рисковать своими деньгами.

2. Позитив 001Р-01

- ISIN: RU000A109098

( Читать дальше )

Олег Кузьмичев вывел на чистую воду Элвиса Марламова и Элвис во всём сознался: какие секреты были раскрыты на конференции Смартлаба?

- 29 октября 2024, 12:53

- |

Нужно ли покупать Роснефть по текущим?

- 29 октября 2024, 02:22

- |

Пост в виде тезисов про Роснефть с обновленным видением (акции падают)

В свое время своевременно повысили рейтинг Мозговика до 4 (аналог «покупать» в начале сентября (тут пост smart-lab.ru/mobile/topic/1056018/) и снизили до 3 («держать») 23 сентября (тут пост smart-lab.ru/company/mozgovik/blog/1063090.php). Цена акций тогда выросла на 14% за 20 дней, можно ли провернуть еще раз такой финт?

Тезисно:

👉 Роснефть сегодня стала опять дешевле ЛУКОЙЛа по капитализации (потеряли топ-2 место по РФ)

( Читать дальше )

НАЛОГ НА ВКЛАДЫ. Сколько и с кого возьмут при ключевой ставке 21%?

- 28 октября 2024, 18:15

- |

ЦБ снова поднял ключевую ставку — до 21%. В связи с этим два важных изменения:

- От налога будет освобождено дополнительно еще 20 тыс. руб. дохода. Необлагаемая сумма дохода увеличилась до 210 тыс. руб.

- Скорее всего это окончательное изменение в этом году. ЦБ назначил следующее заседание по ключевой ставке на 20 декабря. Даже если будет очередное повышение, оно не коснется доходов по вкладам за этот год, так как в расчет берется ключевая ставка на 1 число месяца, то есть на 1 декабря.

В общем, если не будет форс-мажора в виде внеочередного заседания Центробанка, в этом году по налогам на вклады все уже ясно. Можно строить стратегии на конец года. Об этом будет отдельный пост.

Расскажу подробнее 👇

Как начисляется налог на вклады?

- На проценты по вкладам и накопительным счетам, полученным в предыдущем году. Вклады и счета во всех банках суммируются для одного человека. То есть в 2025 году заплатим налоги на доходы по вкладам, закрытым в течение 2024 года.

- Налоговая сама все посчитает и пришлет уведомление заказным письмом или через личный кабинет налогоплательщика до 1 ноября — вместе с уведомлением о налоге на жилье, землю или автомобиль. Налог надо заплатить до 1 декабря.

( Читать дальше )

Новатэк - рынок СПГ и пакет с пакетами

- 25 октября 2024, 07:50

- |

В Европе стартовал отопительный сезон, и через месяц он начнется в Китае, что вызывает вопросы о возможном росте цен на сжиженный природный газ. В тоже время ЕС заявил об обсуждении 15-го пакета санкций, который будет направлен против наших производителей СПГ и танкерного флота, его перевозящего. Сегодня хочу пробежаться по сектору.

Минэк сохранил прогноз по экспорту СПГ на 2025 год в размере 40 млн тонн, при этом понизив оценку на текущий год с 38 до 35,2 млн тонн. В ближайшие месяцы судоверфь Звезда должна поставить Новатэку два танкера ледового класса Arc7, что вкупе с использованием плавучих хранилищ на Камчатке и под Мурманском, позволит почти полностью загрузить первую линию проекта «Арктик СПГ-2».

Необходимо подчеркнуть, что для оставшихся двух линий проекта «Арктик СПГ-2» потребуется еще порядка 15 газовозов ледового класса, на создание которых уйдут годы. В России начали развивать компетенции в строительстве танкеров для перевозки СПГ всего пять лет назад в сотрудничестве с корейскими верфями — мировыми лидерами в этой области. Однако из-за введения санкций в 2022 году это сотрудничество было приостановлено.

( Читать дальше )

⭐️Freedom Bank – это свобода

- 25 октября 2024, 07:47

- |

И буквально (в переводе), и фигурально

Наш соавтор Евгений по воле случая оказался в Казахстане, где по достоинству оценил банк Фридом. Мы решили рассказать о продуктах, которые нам понравились. Распаковку каждого проведем позже. Пока пробежимся по верхам…

( Читать дальше )

Размер имеет значение. Топ компаний с большими кубышками — чистыми денежными позициями

- 25 октября 2024, 07:45

- |

Чем хороши компании с кубышкой? В первую очередь, низкой или отсутствующей долговой нагрузкой. Во-вторых, большая чистая денежная позиция (средства за вычетом долга) гарантирует финансовую стабильность и работает как финансовая подушка безопасности. В-третьих, эти деньги приносят процентный доход, а в период жёсткой ДКП он особенно ощутим. В-четвёртых, есть вероятность (невысокая), что кубышку могут пустить на дивиденды. Или на развитие.

Полезное про акции и дивиденды:

- Топ-7 дивидендных акций на конец 2024 года от Альфа-Инвестиций NEW

- Разбор Магнита NEW

- Разбор Совкомфлота NEW

- Лучшие дивидендные акции из нефтегазового сектора от аналитиков Сбера NEW

- Акции каких компаний обходить стороной из-за высокого долга?

- Почему у инвесторов плохая память

- Акции каких компаний обходить стороной из-за высокого долга?

- Мой портфель акций NEW

Если богатеете на дивидендах, не пропустите новые дивидендные обзоры.

Выбрал самые интересные компании из первого эшелона, у которых есть кубышка. Есть мнение, что они чувствуют себя лучше других при высокой ключевой ставке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал