Избранное трейдера kirifan83

Можно ли вернуть удержанный НДФЛ брокером-налоговым агентом?

- 31 октября 2016, 15:35

- |

Господа, подскажите, пожалуйста, по такому вопросу:

Российский брокер в этом году на выводе средств удержал налог (ндфл) на прибыль.

Но у американского брокера имеется отрицательный баланс (убыток > прибыли).

Можно ли как-то это сальдировать, ну в смысле прибыль у российского брокера и убыток у американского?

Ну, например, запросить некую справку от американского брокера, из которой будет виден убыток, эту бумажку в 2017 году отнести в налоговую, чтобы они сделали возврат?

- комментировать

- ★7

- Комментарии ( 7 )

Загадка по акциям Яндекса = сколько акций и как посчитать капитализацию?

- 27 октября 2016, 20:28

- |

Shareholders' equity:

Priority share: €1.00 par value; 1 share authorized, issued and outstanding — - -

Preference shares: €0.01 par value; 1,000,000,001 shares authorized, nil shares issued and outstanding — - -

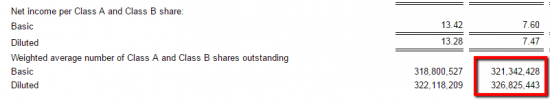

Ordinary shares: par value (Class A €0.01, Class B €0.10 and Class C €0.09);

shares authorized (Class A: 1,000,000,000, Class B: 61,295,523 and 46,997,887 and Class C: 61,295,523 and 46,997,887);

shares issued (Class A: 282,161,148 and 284,506,784, Class B: 47,895,605 and 45,549,969, and Class C: 12,000,000 and 48,000, respectively);

shares outstanding (Class A: 271,356,566 and 276,248,540, Class B: 47,895,605 and 45,549,969, and Class C: nil)

Что понятно?

- Что у Яндекса есть объявленные но не выпущенные префы

- Что у Яндекса есть обыкновенные акции трех классов: A, B и C

- Акций Ц в обращении нет

- Что означают эти 2 цифры: Class A: 271,356,566 and 276,248,540? в чем между ними разница?

- Как учитывать акции B при подсчете капитализации?

- чем собственно отличаются эти числа? Что значит базовое и разводненное число?

Кстати Яндекс сегодня +5,5% после отчета.

Квартальная выручка Яндекса:

Анализ исторического движения акций в период выборов

- 27 октября 2016, 17:25

- |

Как себя исторически ведут американские индексы акций до и после выборов президента США? Ниже ответ на этот вопрос на примере анализа индекса DJIA с 1900 года.

Ключевой точкой, вокруг которой строился расчёт — день голосования граждан США. Последние более 100 лет это день приходится на первую половину ноября (голосование выборщиков было исключено из анализа).

Далее были взяты периоды времени за которые анализировались изменения индекса:

1) с начала года до даты выборов (в текущем году для расчётов использовался вчерашний день как конечная точка);

2) месяц до выборов (в текущем году для расчётов использовался вчерашний день как конечная точка);

3) месяц после выборов;

4) с даты выборов до окончания 1 квартала следующего года.

Расчёт изменений индекса DJIA по всем 4 периодам:

1) с начала года до даты выборов — традиция стабильного роста в год выборов второй половины XX века нарушилась 2 волнами снижения индекса в 2000 и 2008 годах и тогда были более веские причины для этого чем выборы. В последние 2 раза в год выборов все-таки рост индекса снова себя проявил в 2012 и текущем годах:

( Читать дальше )

Размышлизм неторгующих коротышек :какие акции купить прямо сейчас

- 27 октября 2016, 13:00

- |

В свете прекрасных постов уважаемого Григория http://smart-lab.ru/blog/358897.php и уважаемого Решпекта http://smart-lab.ru/blog/345241.php :

Предположим, есть пьющие неторгующие коротышки. Они прочитали два этих поста и хотят бежать на МБ покупать Акции. Именно Акции, а не ОФЗ. Что им купить прямо сейчас? Они взъерошены и «все поняли». Они хАтят купить. Помогите им стать торгующими коротышками. С сегодняшнего ) уровня.

Срок 1-2 Года, может больше.

Для затравки:

- Газпром )

- Квадра

- Мегафон

Хочется дискуссию о возможном подъеме на ФР перевести в практическую плоскость.

+733% за 13 минут!

- 26 октября 2016, 18:19

- |

Это пример лотерейного билета: рискуем суммой вложений, профит при хорошем движении цен до момента экспирации не ограничен.

купили 50 шт 51 опционов Call по цене 0,03 пункта в 17:14 мск

продали их по цене 0,25 пункта в 17:30

вложения 934 руб

профит 7782,5 руб

чистая прибыль +733% к вложенным средствам

Если решите повторить — рискуйте малой суммой счёта, в случае неудачи опционы исчезнут! Риск 100% вложенных денег!

Главное угадать направление :)

Успешных инвестиций!

Интуиция в трейдинге

- 26 октября 2016, 17:42

- |

Трейдеры обладают более развитой интуицией, чем другие люди. Чем выше у них заработки, тем лучше работает шестое чувство, утверждают ученые из Великобритании и Австралии. Как интуиция помогает трейдерам?

Успешные трейдеры заключают выгодные сделки благодаря своей интуиции, хотя сами этого не осознают. Такой вывод делает группа британских и австралийских ученых-нейробиологов во главе с Нараянаном Кандасами (Кембриджский университет), Сарой Гарфинкел (Университет Сассекса) и Лайонелом Пейджем (Университет Квинсленд).

В конце сентября журнал Nature опубликовал их исследование «Способность к интероцепции предскажет, как долго вы продержитесь на торговой площадке в Лондоне». Эта работа подтверждает, что по сравнению с представителями других профессий трейдеры обладают повышенной способностью к интероцепции — восприятию собственных сигналов тела, таких как учащенное сердцебиение, изменение температуры и т.д. Высокая чувствительность к таким сигналам является тем самым внутренним голосом, помогающим принимать верные решения в стрессовых ситуациях, поясняют ученые.

( Читать дальше )

Кто в России добывает больше всех нефти?

- 24 октября 2016, 18:45

- |

Несмотря на сокращающиеся по всему миру инвестиции в разведку и добычи нефти, российские компании, за исключением Лукойла, продолжают наращивать свои капитальные затраты.

Крупнейшая компания России по капитализации Роснефть за первые 6 месяцев текущего года увеличила инвестиции в «разведку и добычу» (РИД) на 68 млрд. рублей до 274 млрд. На втором месте по приросту — Татнефть, которая потратила на 11,6 млрд. рублей больше, чем в 2015 году. Расходы Лукойла за этот же период снизились на 34 млрд. рублей и составили по итогам полугодия 208 млрд. рублей.

За первые 6 месяце 2016 года общие капитальные затраты на РИД основных 5 нефтяных компаний страны превысили 656,8 млрд. рублей, что почти на 10% выше аналогичных показателей прошлого года. По сравнению с 2013 году рублевые инвестиции выросли на 58,2%.

На сегодняшний день среднесуточная добыча нефти в России до сих пор превышает 11 млн. баррелей в сутки. Основной вклад вносит Роснефть, согласно данным организации за первые полгода ее добыча составляла 4,1 млн. баррелей в день или около 37% от общей доли всех нефтяных компаний страны. На втором месте по добыче Лукойл со своими 1,9 млн. баррелей в сутки, на третьей строчке расположился Сургутнефтегаз — 1,2 млн. баррелей в день, его активно догоняет Газпром нефть — 1,15 млн. баррелей в сутки.

( Читать дальше )

5 инвестидей от JPMorgan на 4 квартал 2016 года

- 24 октября 2016, 18:25

- |

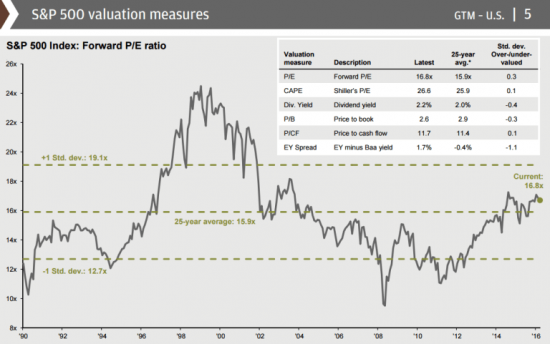

1. S&P500 слегка переоценен в настоящий момент.

На графике видно, что по сравнению с 25-лентними средними значениями S&P500 выглядит лишь слегка переоцененным в терминах P\E, коэффициентом Шиллера и соотношению Цена\Денежный поток.

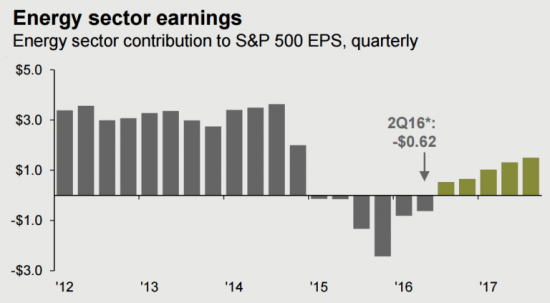

2. Энергокомпании почти вышли из красной зоны.

( Читать дальше )

Охота ЦБ за Брокерами начинается...

- 24 октября 2016, 18:24

- |

больше похоже на репрессии.

Самое «интересное» и «вкусное» из Доклада ЦБ по "СОВЕРШЕНСТВОВАНИЮ РЕГУЛИРОВАНИЯ БРОКЕРСКОЙ ДЕЯТЕЛЬНОСТИ":

— "Запрет операций, при которых конфликт интересов всегда имеется (front running, cherry picking, churning и так далее)" — Конец Золтого века HFT на российском рынке — всех в единые условия, Более быстрый доступ к бирже будет ЗАПРЕЩЕН, т.к. это конфликт интересов… прощай SECRETные технологии...

– "ограничение брокера использовать в своих интересах денежные средства клиентов в процентном выражении от общего количества находящихся у него в распоряжении денежных средств клиентов"

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал