Избранное трейдера lexosn

Трейдер как призвание

- 25 декабря 2020, 15:03

- |

Навеяно постом о том, что рынок случаен и хаотичен, и что нужно довольствоваться мизерным матожиданием. А также в продолжение моего собственного поста о мотивации трейдеров.

Безусловно, рынок для каждого видится по разному. Я думаю, есть две основные группы трейдеров:

Группа 1 видит математику и законы статистики. Эти люди оперируют через математические модели, склонны сравнивать рынок с казино, игрой, придерживаются мнения, что исход каждого трейда непредсказуем, и задача состоит в том, чтобы склонить статистическую вероятность выигрыша в свою сторону.

Группа 2 видит волны и колебания которые, есть в любой среде. Рынок для них это среда (как океан), где проявляются закономерности. На основании этих закономерностей, можно строить предположения о том, что будет в дальнейшем. Так моряк знает, например, что каждый девятый вал самый сильный.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

45 ТАТУИРОВОК ЛИЧНОСТИ. Правила моей жизни. Максим Батырев.

- 25 декабря 2020, 13:29

- |

45 ТАТУИРОВОК ЛИЧНОСТИ. Правила моей жизни. Максим Батырев.

Электронная книга https://t.me/kudaidem/1503

( Читать дальше )

Расшифровываем обложку журнала The Economist

- 12 декабря 2020, 23:58

- |

Основная масса дешифровальщиков главного экономического ребуса года сделала акцент на послотовой расшифровке игрового автомата. Каждый из них ассоциировался с соответствующим кварталом следующего года, значки разбивались по месяцам и тому подобное (смотри, например, классический вариант разбора от Верникова здесь).

(Основная масса дешифровальщиков обложки журнала The Economist сделала акцент на послотовой расшифровке.)

Я предлагаю взглянуть на эту шараду под несколько другим углом. Очевидно, что все четыре слота одинаковы. Учитывая направление их вращения и идентичные символы на барабанах довольно легко провести склейку в единое целое:

( Читать дальше )

Трудные времена для Facebook

- 12 декабря 2020, 22:51

- |

Это перевод и обновление моей же статьи от 18 октября, которую я опубликовал на своем сайте.

Смотрели Социальную Диллему на Netflix? Я смотрел, и мне зашло. Не только потому, что я согласен с проблематикой, но и потому, что я вижу акции технологических компаний, завершающие свой цикл вверх и начинающие коррекцию, которая займет годы.

Я начал говорить о вершине в акциях в Facebook и Microsoft почти год назад в 2020. Это было слишком рано, не ожидал, что они так опрыгнут после первой волны короны. С тех пор я не анализировал их до момента, пока не посмотрел фильм и не прочел статьи об антитрастовых слушаниях в Конгрессе США.

Рекомендации и отчет заняли 450 страниц. Я так и не прочитал его полностью. Вероятно, речь идет о комбинации изменения законодательства на перспективу и немедленных действий для демонстрации усилий правительства.

( Читать дальше )

Зарабатывающий трейдер ответит на вопросы.

- 04 декабря 2020, 23:58

- |

Пища трейдера

- 04 декабря 2020, 21:29

- |

Но вот уже как год решил перейти на каши… Обожаю каши...

Люблю пшено, жена вымачивает его на на ночь, а утром варит… это просто безумие...

Сегодня после очень успешной сделки, пробежался по парку… отжался на брусьях… пришел шлепнулся в кресло...

Перловка, с лучком, с морковкой… Это атас....

С детства помню, как мой кумир говорил, будь всегда голодным, и вот уже время столько прошло, а только сейчас это понял.

пс: что за нищебродство на форуме, нельзя фотку поставить со своим разрешением?

Бычий спред - конкретный пример из нашего портфеля

- 04 декабря 2020, 19:49

- |

Если акция компании, которая вам нравится, упала на 20-30%, как поучаствовать с фиксированным риском и потенциальным доходом в 5 раз больше риска ?

Акции такой компанию можно просто купить и ждать, пока цена пойдёт вверх. Но основная проблема в таком подходе, что цена может опять упасть, нанеся непредвиденный урон портфелю.

Лучший способ это опционы, причём не просто опцион колл, а бычий спред не в деньгах. Именно он даёт максимальную доходность при минимальном фиксированном риске. Дело в том, что резкое падение это шок, а следовательно высокая волатильность, а это значит дорогие опционы. Поэтому нам надо их не только покупать, но и продавать.

Работает так: покупаем один опцион колл на 10% от текущей цены и продаём один колл на 20% от цены. Для того, чтобы такой спред заработал, цена акции должна вернуться на первоначальный уровень, откуда она изначально падала (что математически вероятно). Как правило, на 100$ риска инвестор получает 400-500$ дохода. Важно, чтобы все это произошло до момента экспирации опционов.

А что если цена продолжит падать ещё на 80-90%? То нас это не будет волновать. Единственно, что потеряется — уплаченная премия за опционы.

Все в телеграм-канале https://t.me/joinchat/AAAAAFhM8TxBjXw05UX8hA&feature=youtu.be

Таунхаус

- 02 декабря 2020, 10:50

- |

PS чего бы прикупить на 120000 руб пока муж и их не отнял на ремонт?

Итоги ноября 2020.

- 01 декабря 2020, 12:07

- |

Лучший месяц за 4 года на рынке или как вытерпеть профит.

Когда месяц назад, в прошлом обзоре, я писал что октябрь выдался прекрасным — многие, наверное, думали, что я издеваюсь. Октябрь был убыточным для большинства, но он позволил закупиться на будущее. Кто не побоялся купить дёшево — получил в ноябре хороший профит.

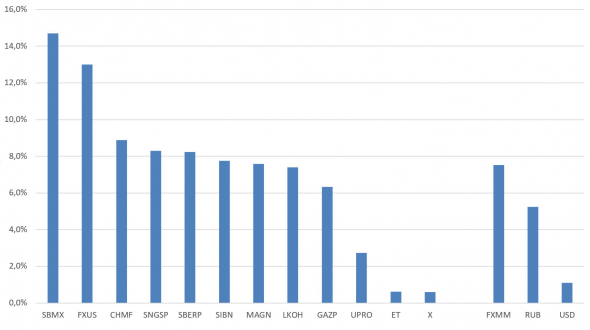

Итоги ноября.

Депо: +13,1%. IMOEX: +15,5%.

Естественно, отстал от индекса на таком росте из-за наличия тормозных бумаг вроде Сурпреф и Юнипро, а также некоторого количества кэша, но отставание вышло совсем небольшое. Отлично отработан месяц.

Эквити открыто в профиле.

Структура портфеля на 1 декабря.

Акции: 86.1% Резервы: 13,9%

Теперь буду делать такую диаграмму в Экселе, потому что в портфеле появились американские тикеры, а Смартлаб, где я давно веду статистику по портфелю, не позволяет добавлять их в общую таблицу.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал