Избранное трейдера meland

Почему так трудно жить!?Вся правда о Герчике

- 17 сентября 2017, 07:24

- |

Всем привет! Хороший день нужно начинать с правильных мыслей, и, если вы зашли на трейдерский паблик — вам все-таки должно пойти это на пользу. Тем более после всей этой кучи информационного потока, которой вас кормили здесь целую неделю.

Написал на досуге оффигительный пост, да забыл про временной фактор, и что не любит наш добрый люд усваивать и читать много информации в рабочее время да под конец недели. Поэтому сделал ребрендинг в воскресное утро, покороче, да с поправками. Почему? да потому что это отличное время подвести итоги, провести обратную связь, проанализировать ситуацию, и возможно по-новому взглянуть на рынок! И неважно была ли неделя убыточной или прибыльной. Все эти наболело и задол.ло в постах имеют свое обьяснение.

Итак, трейдинг, это легкое и элементарное занятие, но с одним нюансом — оно требует огромных затрат умственных и физических ресурсов. Тестирование сотен стратегий, адаптация, эксперименты, учеба, которые происходят постоянно. Напряжение, связанное с рисковой деятельностью, требует серьезной доли эмоциональной энергии. Заявления, что спорт не помогает в умственной деятельности, скорее всего исходит от людей, которые находятся на определенном уровне компетенции, но, если они начнут давать своему мозгу какие-то нагрузки на постоянной основе, будут размышлять, концентрироваться, придет и понимание, что чтобы тянуть определенный темп, необходимо поддерживать определенную физическую активность. Она как раз и нужна для повышения уровня

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 40 )

Торговля на Мосбирже от лица офшора

- 15 сентября 2017, 22:32

- |

Шортящим на зубок

- 15 сентября 2017, 20:29

- |

Индекс РТС. Чрезвычайно оптимистический взгляд.

- 10 сентября 2017, 02:02

- |

Начну с российского индекса, рассчитываемого в долларах США — то есть с индекса РТС.

Такой вот этюд у меня получился на тему месячного графика этого индекса:

Пояснительная записка к этюду:

Итак, что мы видим, глядя на месячный график РТС?

В декабре 2014 и в январе 2016 года РТС проваливался в район 600 пунктов.

После каждого из этих двух провалов следовал отскок вверх. В первом случае индексу удалось пробить уровень 600, но закрепиться ниже этой отметки не получилось. Во втором случае индекс не смог даже дойти до 600, остановившись на отметке 607,14.

Таким образом, глядя на эти два провала на графике сформировался паттерн, который можно назвать «двойным дном» или «неудавшимся размахом». Мне кажется, что в данном случае картинка больше похожа на «неудавшийся размах». Но название в данном случае значения не имеет, а имеет значение, как повел себя индекс дальше.

( Читать дальше )

Ночное - 4... или полуночный анализ рынка.

- 09 сентября 2017, 03:56

- |

— «Ночное — 2… или полуночный анализ рынка.» от 28 мая 2017 года

smart-lab.ru/blog/400742.php

— «Ночное — 3… или полуночный анализ рынка. (Сиквел)» от 05 августа 2017 года

smart-lab.ru/blog/413299.php

В очередной раз, читая Смартлаб на прошедшей неделе, заметил, что вновь и вновь появляются прогнозы и предположения, что «коррекция назрела», что «пора вниз», что пришло «время продавать», что лучше сейчас «посидеть на заборе», что после «трех белых недельных свечей пора увидеть четвертую черную свечу», несколько заметок было даже про ожидание их авторами так называемых «черных лебедей».

И снова предлагаю взглянуть на текущую ситуацию немного с иной точки зрения. Без нервов и эмоций.

Тогда, быть может, и панические настроения сами собой развеятся.

( Читать дальше )

Про концентрацию, интерес и осознаность.

- 08 сентября 2017, 11:57

- |

Не прям чтоб супер, но неплохое видео про то как формируются привычки… кому-то будет интересно и не в последнюю очередь — для мыслей по торговле!;)

По нефти. Недельный и дневной ТФ.

- 06 сентября 2017, 21:16

- |

p.s: дополню картинкой по WTI. В ней идет тест снизу пробитого растущего канала, пока «удар» медведи держат. Вход же в канал открывает путь на 53-54.

RI Si GOLD и небольшой бонус криптоманам ))

- 05 сентября 2017, 10:26

- |

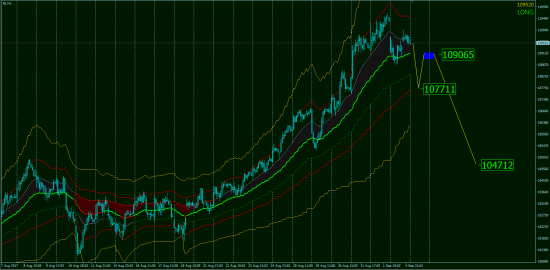

РИ

покупать поздно, продавать рано.

продажи начнутся лишь после сценария описанного выше на скрине.

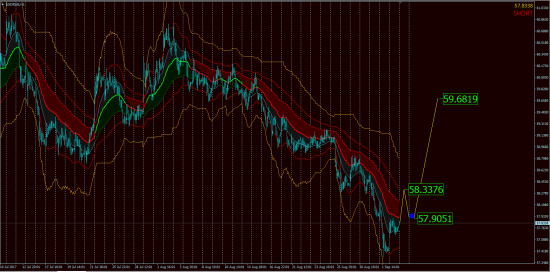

SI

( Читать дальше )

Спекуляции на банковской доходности. ( New )

- 03 сентября 2017, 13:11

- |

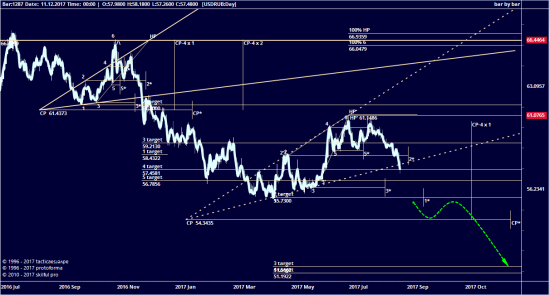

После успешного эксперимента (см. пост Спекуляции на банковской доходности. (2) ) + 13,39% за полгода в USD и опыт использования Тактики Адверза в отработки целей МР (модели расширения) (см. пост от 02 февраля этого года ), начинаю новую историю.

На дневном графике видно отработку целей ранее опубликованной модели и новая модель у которой достигнута НР и цена движется к целям:

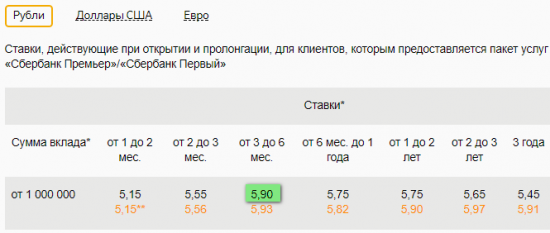

Сливаются доллары 113 397 $ в рубли и размещаются на депозит в Сбере на полгода под 5,9% (можно конечно найти банк и с большим процентом, но последний банкопад призывает к осторожности и надёжности):

( Читать дальше )

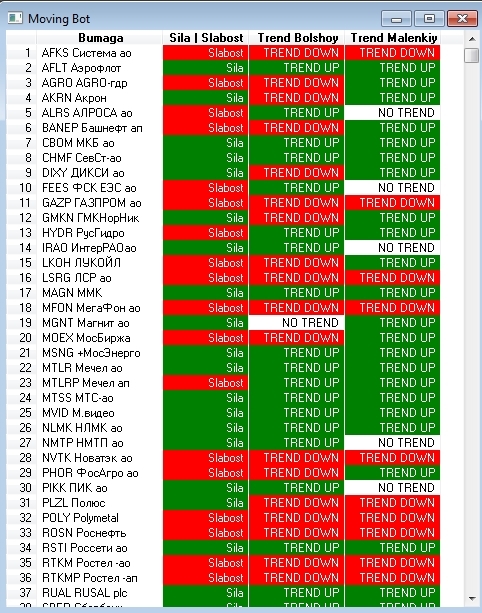

Робот по скользяшкам

- 02 сентября 2017, 08:03

- |

Мувинг с долгим периодом.

Мувинг с коротким периодом.

Робот не торгует, только анализирует рынок.

В КВИКе он выглядит так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал