Избранное трейдера motala(Сергей)

Опционы для самых маленьких (часть сёмая)

- 27 сентября 2015, 00:17

- |

Если ты решил открыть свое дело, то стоит ознакомится с фундаментальной литературой. Например, работой Карла и Маркса «Труд и Капитал». Если толщина этой книжки тебя смущает, то я готов изложить ее коротко, одной фразой: «Если ты вложил миллион, это капитал. А получить его назад, это труд.» На базе этого принципа будем изучать опционы. Итак, дружок, ты капиталист. Философия капитала. Купить чей то труд и получить добавленную стоимость. Тебе необходимо набрать персонал, будь то пиццерия или авто сервис. Поставить задачу и платить з/п. Будет ли эта пицца продаваться, вашему повару по барабану. Но з/п он всегда будет просить повысить. И как это соотносится с опционом Колл? Вы нанимаете Колл. Это твой работник. Пока ты наслаждаешся всеми прелестями жизни будущего миллиардера, он в поте лица следит за ценой РИ. Как только цена пошла в выбранном тобой направлении, все. Ты огребаешь баблосы пачками и тачками. А он, бедолага, горбатится за свои две тысячи.

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 6 )

Тем, кто ищет обучателей

- 26 сентября 2015, 12:00

- |

Обучение может быть нужным двум категориям граждан :

1. Только думает начать торговлю. Не знает ничего. Таким достаточно курса (часто совершенно бесплатного) брокера, у которого намеревается открыть/уже открыл счет. Там его ознакомят с терминалом, расскажут о самых простых стратегиях.

2. Стабильно (не менее года) НЕ сливает/зарабатывает. Желает улучшить результат. Знаком со стратегиями многих обучателей. Желает обучиться у конкретного обучателя, поскольку УЖЕ предполагает, что именно этот метод подходит именно ему.

Остальные вопрошальщики напрасно тратят время и деньги. Все есть в открытом доступе, но они не хотят научиться, они желают, чтобы их обучили. Пытаются найти того, кто сделает их чемпионами. При этом никаких задатков и способностей к трейдингу они не проявляют. Ну, будут они сливать чуть медленнее. Затем начнут поливать грязью своих обучателей. Возвращаться на СЛ и проклинать трейдинг.

Если у Вас уже ничего не получается, оставьте напрасные мечты о волшебной палочке или хрустальной туфельке. Если бы Вы были способны, то не задавали бы таких вопросов: У кого обучиться?

Несколько отличий серьезной стратегии от всего остального (HFT и традиционные)

- 26 сентября 2015, 11:52

- |

Ну ладно с HFT, понятно что банки в бешенстве от них, хотя они и раньше ничего не зарабатывали на бирже, а только дули губы, вспомним хотя бы результаты управления команды одного известного банка (-400 лямов рублей, а это были деньги возможно одного очень серьезного человека). И так было и остается во многих банках.

Итак, самое основное, что же долно присутсвовать в самой стратегии (ТС):

1. Масштабируемость

Стратегия должна имень возможность принимать большие суммы и работать на них безукоризненно. Я не берусь судить за HFT, но предполагаю, что как и скальперам писпсовать не полоучится. А значит, стратегию можно отправить в мусорное ведро. Часто слышим, вот он зарабатывает 1000% годовых, но… с денег только определенного объема (не более 100к). Вывод — пипсовщик.

( Читать дальше )

небольшой обзор о чём пишут в зарубежной трейдинг \ квант блогосфере

- 26 сентября 2015, 09:55

- |

Если тебе впадлу читать полсотни сайтов справа, то вот мой краткий пересказ, кроме тех что справа также почитал ещё чуть сайтов на которые ссылки с них.

1. Интрадея там нет. Скальпинга нет. Нигде нет. Только дневки везде.

2. Валют там нет. На каждом углу SP и VIX. Золота и всякой жижи почти нет. В основном везде акции.

3. Теханализа там нет. Графических паттернов там нет. Индикаторов почти нет.

4. Политики и макроэкономики совсем чуть есть.

5. Откровений и граалей там почти нет.

6. В целом всё довольно скучно и просто, никто не извращается и не куражится.

7. Основные идеи которые обмусоливаются на большинстве сайтов.

а) покупаем когда цена выше ма200 + что-то ещё

б) покупаем когда RSI 2 или 3 ниже 20-30 + что-то ещё.

в) почему МА200 перестало работать.

г) почему RSI 2-3 перестал работать.

( Читать дальше )

Джим Саймонс : торговля по тренду уже давно не работает

- 26 сентября 2015, 01:34

- |

Есть такой известный математик, Джеймс Саймонс aka Jim Simons. Он заработал много денег на бирже, применив математику. Управляет хедж-фондом Renaissanse Technologies.

Здесь его интервью TED на английском языке, очень рекомендую посмотреть, если вы понимаете английский на слух.

( Читать дальше )

Как потестить систему в Экселе. Пошагово) Часть 1

- 25 сентября 2015, 17:58

- |

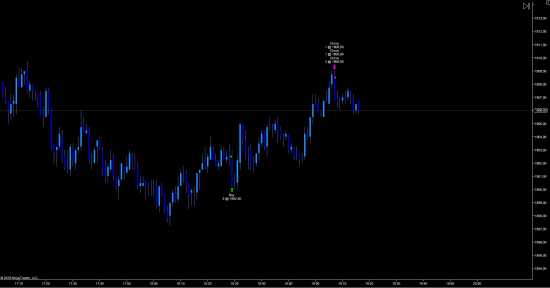

Для примера тестирования возьмём простую стратегию, описанную несколько лет назад Юрием Иванычем в его живом журнале (http://jc-trader.livejournal.com/tag/%D0%B1%D0%BE%D0%BB%D0%BB%D0%B8%D0%BD%D0%B4%D0%B6%D0%B5%D1%80).

В основе системы — Боллинджер со следующими параметрами: SMA 70, 2 стандартных девиации. Рабочий таймфрейм — часовики.

Условия для открытия/закрытия позиций:

Лонг. Если свеча закрывается выше верхней границы Боллинджера, на открытии следующей свечи открывается лонг. Если свеча закрывается ниже скользящей средней, на открытии следующей свечи лонг закрывается.

Шорт. Если свеча закрывается ниже нижней границы Боллинджера, на открытии следующей свечи открывается шорт. Если свеча закрывается выше скользящей средней, на открытии следующей свечи шорт закрывается.

Позиция открывается на весь депозит. Полное реинвестирование.

( Читать дальше )

ЗОЖ + сиплый

- 24 сентября 2015, 19:19

- |

продолжаю пихать в себя самые разные фрукты. жив здоров и полон энергии )))

сегодня день прошел под эгидой борьбы с фруктом Помело и сиплым.

именно борьбы ))

пока чистил сей фрукт решил больше такое ГЭ покупать не буду )) после него съел вкуснейший манго )))

по сиплому сегодня так:

мало, но для одного дня, вполне хорошо.

Всем удачи и профита.

PS ВСЕМ кто сейчас опять начнет мне читать лекции о пользе мяса и незаменимых аминокислотах смотреть сюда:

после просмотра, попробуйте найти слова, которые бы герою ролика объяснили все то, что вы пытаетесь доказать мне ))

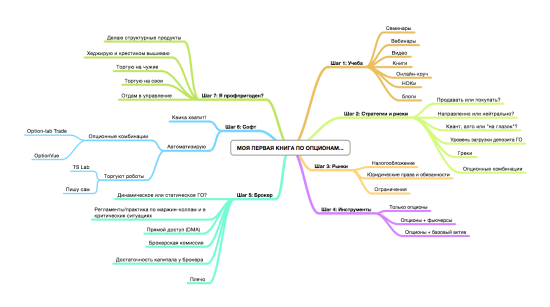

"Дорожная карта" опционного трейдера: от новичка к бывалому

- 21 сентября 2015, 17:32

- |

«Инфографика» пути:

- Шаг 1: Как научиться торговать без смерти депозита? Семинары, вебинары, блоги, видеозаписи, книги, онлайн-коуч.

- Шаг 2: Стратегии и риски. Чем я реально стану торговать? Биржевые опционы европейского типа (эти же инструменты можно поискать на внебирже). Как сделать прибыль на продаже (тэта-вола-греки и пр.). Как сделать прибыль на покупке. Зачем нужны опционные комбинации, стреддлы, календари и пр. (снизить риски / эффективнее использовать торговый капитал). Нейтральная или направленная торговля.

- Шаг 3: Рынки. На каком рынке торговать, Россия, США или еще что? Стоит ли совмещать рынки? Налогообложение. Права и обязанности. Юрисдикция. Ограничения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал