Избранное трейдера nskez

На рынке стало трудно зарабатывать? Не смешите...

- 08 сентября 2017, 02:45

- |

| № | Акция | Доходность |

| 1. | ОПИН (Открытые инвестиции), акция об. | 374.77 % |

| 2. | Русская Аквакультура (бывш. Русское море), акция об. | 328.75 % |

| 3. | Тучковский комбинат строительных материалов, акция об. | 248.54 % |

| 4. | МРСК Центра и Приволжья, акция об. | 236.87 % |

| 5. | ДВМП (FESCO), акция об. | 204.02 % |

| 6. | Красный Октябрь, акция прив. | 165.71 % |

| 7. | МРСК Волги, акция об. |

( Читать дальше )

- комментировать

- ★15

- Комментарии ( 23 )

Про Quik, про карман, про лимитные и стоп-заявки

- 06 сентября 2017, 10:22

- |

Хочу поделиться с вами классной штукой в квике под названием «Карман».

Уверен, что не все знают про эту функцию.

Для чего нужен карман?

Представьте, что вы хотите купить ценную бумагу по определенной цене. Пусть это будет всеми известный Газпром. Вы хотите купить акцию Газпрома по цене 100р. Текущая цена болтается в ценовом коридоре 120-130.

Вы выставляете рыночную заявку на покупку в стакан по цене 100р. Так как за весь день цена не доходит до уровня 100р, то на следующее утро ваша заявка снимается. И так повторяется изо дня в день, т.к. Вы упорный и терпеливый и вот уже полгода ждете свой Газпром по 100.

А теперь представьте, что таких заявок у вас несколько. У меня, например, более 30. Каждое утро выставлять лимитированные заявки вручную утомительно. Нужен другой выход.

( Читать дальше )

грУстный счет

- 19 августа 2017, 11:00

- |

— Вы ошибаетесь; я хорошо его знаю. Он и то и другое. Как поэт и математик он рассуждал здраво; будь он только математик, он не рассуждал бы вовсе и попал бы в лапы префекта.

Эдгар Аллан По

Добрый день, дорогие друзья. Наконец поднакопилось достаточно информации для очередной статьи, да и хочется чередовать печатный материал с эфирами. Выход полугодовой отчетности российских компаний продолжается, как обычно что-то радует, что-то меньше, но приятно отметить, что хорошего все же больше. Из-за специфики выхода моих статей (я пишу как правило по выходным) я немного запаздываю с некоторыми материалами (которые, допустим, выходили в понедельник-вторник); действительно, многое уже обсудили и разжевали, я попробую лишь добавить свой взгляд и оставить след в личном блоге. Так или иначе для тех периодов, которыми я готов оперировать при удержании акций, неделя не такой уж большой срок. Смею надеяться, что даже искушенный в исследовании читатель, найдет что-то полезное.

( Читать дальше )

Итоги портфеля за 2 месяца

- 05 августа 2017, 17:42

- |

Для начала разберу саму реструктуризацию портфеля:

За два месяца доли активов в портфелях не изменились, однако мне пришли дивиденды, что позволило реинвестировать их в Россети. Сразу оговорюсь, что покупал на откате, покупка была технической, фундаментального долгосрочного потенциала в бумаге не вижу.

Теперь давайте разберём итоги портфеля и пересмотрим таргеты. Рассматривать начну в порядке доходности:

1. Распадская. За два месяца Распадская подросла почти на 24%. Таким образом была достигнута цель для среднесрочных инвесторов, которую я описывал ранее: m.vk.com/wall-138495250_286

Для меня цель 95 рублей остаётся пока актуальной. Триггером послужили хорошие операционные результаты компании за 1 полугодие:

В 1 полугодии 2017 года добыча на всех предприятиях Компании составила 6,0 млн тонн рядового угля (+22% г/г). Рост добычи произошел за счет стабильной работы трех лав на шахте Распадская (+970тыс. тонн г/г), и шахты Распадская-Коксовая (+64тыс тонн г/г).

( Читать дальше )

Видишь пять волн, жди разворот. Часть 1.

- 24 июля 2017, 12:57

- |

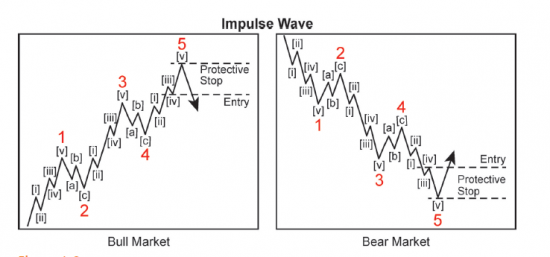

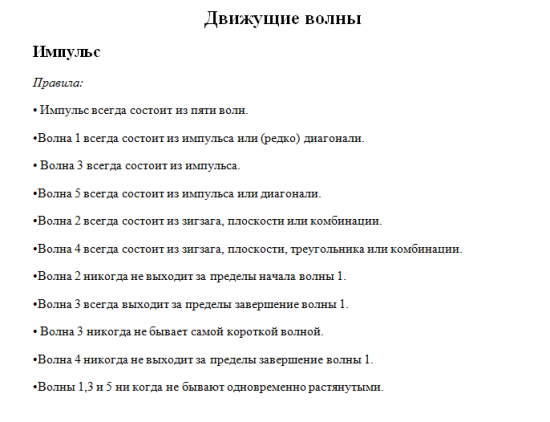

В EWP основным паттерном является пяти волновая действующая модель. Таких, действующих моделей всего две, это импульс и диагональ. Ранее уже было описана модель диагональ, и в ближайшее время заметка о диагоналях будет продолжена. В данный момент речь пойдет об импульсах.

Импульс – это наиболее распространенный вид действующей волны, и так как импульс является основным паттерном в EWP то, все, абсолютно все модели как начинаются с импульсов так ими и заканчиваются.

Существует всего несколько простых правил интерпретации ценового поведения внутри импульсов. Правило потому и называются правилом, что не допускает исключений и выполняется всегда.

( Читать дальше )

Заявление о том, что не пользовался налоговыми вычетами

- 28 июня 2017, 13:08

- |

Спешу написать эту маленькую статью о том, как написать заявление в налоговый орган о выдаче справки, в которой будет информация о факте неполучения налогового вычета по НДФЛ. Прочитала комментарии и хочу ответить.

Вообще, чтобы было понятно, «заявление на вычет» — такого заявления не существует. Есть декларация 3-НДФЛ, которая выполняет функцию заявления на вычет, и есть заявление на выдачу налогового уведомления (чтобы вычет на работе дали). Вот такие заявления, касательно вычета есть.

Если вам надо в вашей налоговой инспекции получить справку о том, что вы ранее никогда не получали вычет, то можно написать такое заявление (форма его рекомендовала была ФНС). Не знаю, как верно прикрепить «вордовский» файлик тут, чтобы все смогли его скачать. Поэтому, я сделаю его на своем сайте и вы сможете зайти и скачать его. В примере налоговики показали справку о том, что человек не получал социальный вычет. Но там по смыслу (кому нужно) уже написать тот вид вычета, который вас интересует.

Вот тут можно посмотреть рекомендованную форму заявления

docs.google.com/document/d/1TwYQHY5-NKjJkV_umoTBJrWX6U6Ce5G28UpjL2U6Kn8/edit

Кому нужны дивиденды???

- 19 июня 2017, 18:19

- |

Большинство российских компаний уже утвердили размер дивидендов и дату закрытия реестра, за ближайшие полтора месяца индекс ММВБ должен оканчительно очиститься от дивидендов, что составит примерно 2-3% в пересчете на движение цены.

До конца июня ещё 19 эмитентов откроются дивидендным гэпом, а в июле — ещё 34. На этом дивидендный сезон закончится. Однако дивидендные истории на этом не заканчиваются, ряд компаний выплачивает дивиденды более раза в год. Поэтому давайте посмотрим кто это и на кого стоит обратить внимание:

Эмитент |

Период |

Выплата на акцию (расчёт или утвердили) |

Доходность при тек. котировках |

DSI |

Акрон |

1 полугодие |

150,72 |

|

( Читать дальше )

Нижнекамскнефтехим и Фосагро или о чем умолчал Элвис.

- 07 июня 2017, 12:36

- |

Потерял я в этом году на ММК порядка 10% средняя доля на портфель 10% и Лензолото порядка 30% средняя доля на портфель 4%,

Протек, НЛМК, КАМАЗ, ФСК-ЕЭС без потерь и без особой прибыли, приобреталось все в районе текущих цен.

Очень сильно потерял на обвале НКНХап, на момент падения было 7% в портфеле цена обвалилась с 35 до 23. Я был уверен в дивидендах, так как считал, что Олефиновый комплекс они строить пока не будут. И надежды не оправдались и это чиста моя ошибка, даже не ошибка, а халатность, точнее не знание закона, а именно налогообложение дивидендов для юр. лиц.

( Читать дальше )

Дивиденды-2017-1 + видеоинтервью с Иваном Чуриловым

- 04 июня 2017, 21:29

- |

Делаю общее предположение, что в середине июня мы будем на лоях полугодия, и там можно сделать покупки, в том числе с прицелом на получение дивидендов.

Вот мои предпочтения.

ГМК (5.7%, див. отсечка Т-2 21 июня)

Цена уже сейчас ничего, если взять ГМК у 7200, и цена к отсечке пройдет 8000, можно продать, если же она будет 7600 и ниже — можно уйти на отсечку).

Роснефть (2%, отсечка Т-2 30 июня) и

Лукойл (4.4%, отсечка Т-2

( Читать дальше )

Мечел в свете долго/среднесрочных инвестиций

- 04 июня 2017, 02:16

- |

19 мая совет директоров «Мечела» принял решение дополнительно заложить 25% «Мечел-Майнинг» и 20% «Южный Кузбасс» в рамках реструктуризации задолженности перед госбанками. К тому моменту значительная доля компании уже была передана в обеспечение кредиторам. Пробуем разобраться в сложной структуре перекрестных залогов компании и решить, на сколько такая ситуация угрожает будущему группы.

К текущему моменту в залоге находятся основные подразделения компании. Причем некоторые из них, в так называемом, двойном залоге. «Мечел-Майнинг» – компания, объединяющая основные добывающие мощности «Мечела» заложена на 87,5%, одновременно в залоге находятся подконтрольные ей активы в лице УК ЮК, Коршуновского ГОКа и компании Якутуголь. Якутуголь в свою очередь контролирует заложенный Эльгинский угольный комплекс.

Из годового отчета следует, что основные просроченные обязательства, решения по реструктуризации которых нет, представлены задолженностью по предэкспортному кредиту, выданному синдикатом иностранных банков, просроченным долгом ВЭБу и прочими кредитами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал